高配当株への投資で、憧れの配当金生活を手に入れませんか?

「憧れの配当金生活」、「働きたくない、株の配当金だけで生活したい」。

誰もが一度は考えるかもしれません。

じゃあ実際にいくら必要なの?!

この記事では、投資家税理士 坂根が解説します。

ポイント

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

株の配当金生活は可能?

株の配当金だけでの生活は可能です。

わたしは月間10万人が訪れるあんしん相続支援センターのサイトを運営しており、多くの富裕層の方(100億円以上お持ちの方も)にお会いしてきた経験があります。また、わたし自身も浅いですが投資歴が7年あります。

これらの経験から、実際に株の配当金だけでの生活は可能と考えています。

もちろん、株を買うためにはお金が必要であり、また、投資先の銘柄によって、配当金の利回りが大きく異なります。

リスクが高い投資方法をとれば株の配当金生活は大きく近づきますが、一方で、リスクが低い投資方法をとれば、配当金生活を送るためには莫大な資金が必要です。

具体的には、配当利回り約3%の米国ETF「VYM」や約4%の「PFF」が人気です。

株の売却益を狙う場合には、配当利回りは1%程しかありませんが、S&P500指数連動ETF「VOO」が人気を集めています。

これらはSBI証券で簡単に買うことができます。

関連記事:【初心者向け】S&P500の買い方を投資家税理士が解説

株の配当金生活にはいくら必要?

株の配当金生活に必要なお金は、現実的には1億円が1つの目安です。

しかし、まずは「自身の生活費にいくら必要か」を確認し、そこから逆算で考えると良いでしょう。

次の流れで解説していきます。

配当金生活をおくるために知っておくべきこと

- 生活費はいくら必要?

- 高配当株の配当金の利回りは何%ぐらい?

- 株の配当金生活にいくらお金が必要?

- 高配当株のリスクは?

生活費はいくら必要?

自身の生活費は月にいくら必要でしょうか。

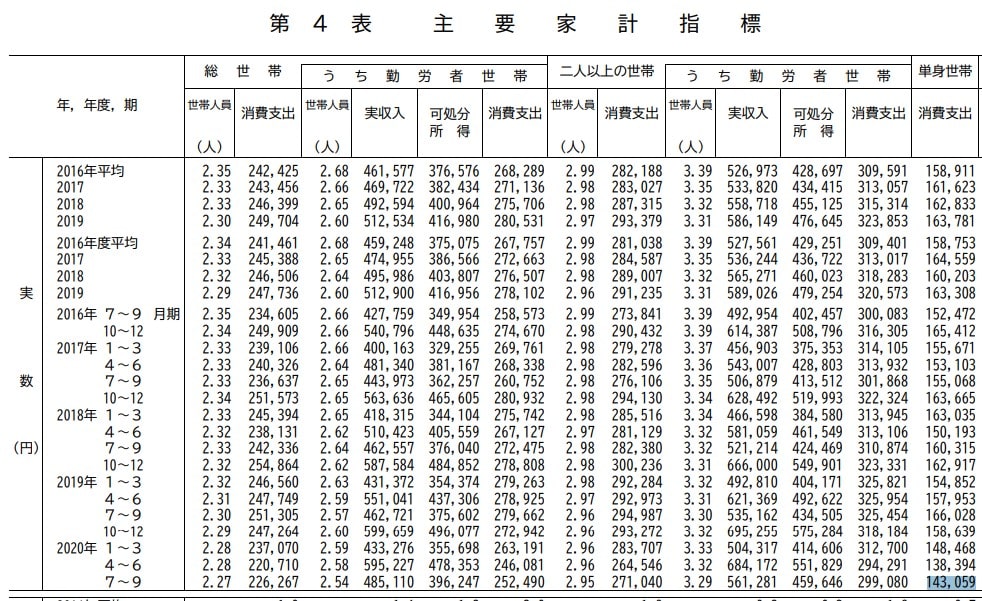

出典:総務省統計局の家計調査報告

URL:http://www.stat.go.jp/data/kakei/sokuhou/tsuki/pdf/fies_mr.pdf

総務省統計局の家計調査報告によると、一般的な家庭の月々の支出は次の通りです。

- 単身世帯:月143,059円(図表参照_2020年7~9月の数値)

- 2人以上の世帯:月269,863円(2020年9月の数値)

つまり、単身世帯なら1年間で172万円(143,059円×12か月=1,716,708円)、2人以上の世帯であれば1年間で324万円(269,863円×12か月=3,238,356円)あれば平均的な生活を送ることができます。

もちろん、より質素な生活であれば単身で月10万円で済むかもしれませんし、毎月旅行に行きたいのであれば、より多くのお金が必要になります。

高配当株の配当金の利回り目安は3~5%

配当金の利回りは、3%~5%を一つの目安にすると良いでしょう。

次の図の通り、世界GDPの成長率が3%(次の図の一番上)ぐらいだからです。

による最新の成長率予測」.jpg)

参照:国際通貨基金「世界経済見通し(WEO)による最新の成長率予測」

URL:https://www.imf.org/ja/Publications/WEO/Issues/2020/09/30/world-economic-outlook-october-2020

なお、当たり前ですが、配当金の利回りは投資先の銘柄によって異なります。

一般的に、成熟した企業であれば多くの配当金を出し、これから市場を取りに行く新興産業の企業であれば、無配当か配当金が少ないケースが多いです。

なぜなら、成熟した企業であれば新たな設備投資資金がいらず、利益を株主に還元する傾向があり、一方で、新興企業であれば利益を会社にプールし、新たに市場を取りに行くための広告費や開発費にお金が回るからです。配当金の原資は会社の利益のため、その利益を株主に配当金で還元するか、会社の成長に使うかの方向性の違いと言えます。

投資先によっては投資額に対して8%や10%の配当金を出す会社もありますが、配当金を多く出し過ぎれば会社の成長を阻害する(つまり、株価が下落する)ことにつながるため、一概に配当金が多ければ良いかと言われればそうではありません。

高配当株の配当金の水準は3%~5%を目安にし、それ以上の利回りを目指すなら、自分がどれぐらい株価の下落を許容できるかを考えるのが良いでしょう。

株の配当金生活にいくらお金が必要?リアルな目安は1億円

株の配当金生活には1億円あると良いでしょう。

先ほど説明したように、1年間に必要なお金は単身世帯で172万円、2人以上世帯なら324万円です。

逆算すると、配当金利回り3%、5%の場合に必要なお金は次の通りです。

| 世帯 | 配当金利回り3%の場合 | 配当金利回り5%の場合 |

| 単身世帯 | 7,195万円 | 4,317万円 |

| 2人以上世帯 | 1億3,554万円 | 8,133万円 |

※配当金には所得税、住民税が20.315%課税されるため、手取り額はそれぞれ3%*(100%-20.315%)、5%*(100%-20.315%)となります。

理論上は、7,195万円など、1億円に満たない資産額であっても株の配当金のみで生活できることがわかります。

ただ、株は減配(配当金が減ること)のリスクがありますし、生きていくうえでは冠婚葬祭、大きな事故や病気など突発的な支出もあり、投資資金を取り崩さないといけない場面が出てくる可能性があります。

そのため、現実的には余裕を見て1億円はあった方が良いでしょう。

1億円の資産を持っている人は全世帯の6.1%

図:総務省統計局 平成26年全国消費実態調査 家計資産に関する結果「図Ⅰ-2 家計資産額階級別世帯分布(二人以上の世帯)」

URL:https://www.stat.go.jp/data/zensho/2014/pdf/gaiyo4.pdf

1億円以上の資産がある人は、世帯の割合で6.1%です。このうち、1億円を資産運用に回せる人となると5%を切りますね。頑張ってここを目指して配当金生活をおくりましょう。

(参考)配当金生活は可能?!この記事の感想

多くの投資家の方から、共感のコメントをいただいています。ありがとうございます。

「配当金で生活(FIRE)するには幾ら資産が必要?」という疑問について、定量的に示されています。

個人差はありつつざっくり1億円という目線は同じ感覚で、共感できる記事でした。 https://t.co/1W9F3EX1Cx

— まさ|FIRE目指す旅人 (@masa__life) December 27, 2020

配当金利回り3%の場合、1.35億円を運用にまわせば、2人以上世帯の生活費をすべて賄える状態に。とても分かりやすい記事! https://t.co/NhftqpDNaW

— うめ (@ume_address) December 27, 2020

高配当株のリスク

高配当株のリスクとして、次の2つがよく挙げられます 。

ポイント

- 値下がりしやすい

- 減配する可能性がある

高い配当金を出す会社は、その市場に将来性がないケースも少なくありません。たとえば、高配当で有名な「アルトリアグループ(MO)」は世界最大のたばこメーカーです。

日本でもたばこはどんどん規制がかかってきていますが、世界的にも禁煙の流れが進んでいます。たばこメーカーは利益率が高いビジネスモデルですが、より強い規制がかかったときに、「法的にたばこを売れなくなる」可能性もあるでしょう。

もしたばこを販売できなくなれば、利益が無いので配当金を出せなくなり、株価も急落します。高配当株は、そういった大きなリスクを抱えていることが多いです。

ただ、そのようなリスクがあっても年間5%~10%近い配当金を得られるのは魅力的でしょう。こういった高配当株を組み入れれば、資金が少なかったとしても生活費の足しになるぐらいの配当金が得られるため、夢の配当金生活に一歩近づけます。

なお、もし株価の値下がりリスクが嫌だということであれば、年1~3%程度の利息収入が見込めるFundsも選択肢にあがります。上場企業等にお金を貸すことで利息をもらえます。

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

株主優待生活

「株主優待で豪華な生活をしたい!」と、配当金の一種である株主優待には根強い人気があります。

株主優待を含めた配当金利回りの検討や、人気の株主優待を下記の記事で紹介していますので、株主優待で配当金生活をおくりたい方はこちらの記事もあわせてご覧ください。

月3万円、年間30万円程の配当金を得るにはいくら必要?

月3万円で年間36万円とすると、投資元本は900万円から1,500万円程あれば実現可能です。

| 配当金利回り3%の場合 | 配当金利回り5%の場合 | |

| 月3万円(手取り年間36万円) | 1,506万円 | 904万円 |

※(3万円×12か月)÷(100%-20.315%)÷配当金利回り

ある程度まとまった資金が必要ですね。

配当金生活に一歩近づく、高配当株の銘柄は?

高配当株の銘柄の一例

高配当株の銘柄としては、次のものが一例として挙げられます。

| 銘柄 | 配当利回り |

| トヨタ自動車 | 約3% |

| VYM(高配当株を集めたETF) | 約3% |

| SPYD(高配当株を集めたETF) | 約4% |

| PFF(高配当株を集めたETF) | 約5% |

| ジョンソンエンドジョンソン(JNJ) | 約3% |

| VZ(ベライゾンコミュニケーションズ) | 約4% |

| ソフトバンク株式会社(9434) | 約6% |

| AT&T | 約7% |

| MO(アルトリアグループ) | 約8% |

| XOM(エクソンモービル) | 約10% |

| 日本郵船(9101) | 約13% |

※株価は値動きするため、売買したタイミングによって投資額に対する配当利回りは変動します。上記はあくまでも参考数値です。

上記の内、上から2つ目から3つ目(VYM、SPYD、PFF)はETFです。ETFというのは、簡単に言えば高配当株をいくつもあわせ、1セットで購入するセット商品です。これによって、簡単に銘柄分散を行うことができます。

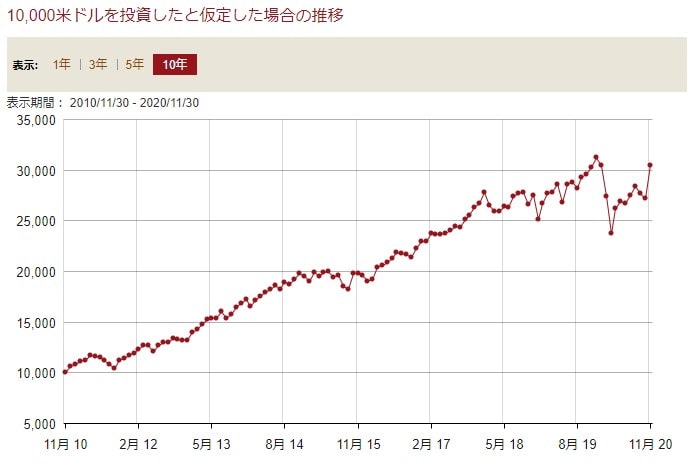

この中だとPFFは保有していた経験があり、MOも購入しようとしたことがあります(値上がりしたため購入時期を逃してしまいましたが)。VYMは今も保有しています。上記の中であれば、配当金利回りは3%とそれほど高くありませんが、VYMが比較的価格が安定しています。

VYMは予想配当利回りが市場の平均を超える銘柄をメインに組み入れられており、ジョンソンエンドジョンソン(JNJ)やベライゾン(VZ)、AT&Tなどの高配当銘柄が多く組み入れられています。また、経費率がたったの0.06%で多くの高配当銘柄に分散投資できるため、配当金目的の投資をしたい方にとっては良いETFと言えるでしょう。

株価の値上がりを目的とするのであれば最適解ではありませんが、安定的な配当金収入が欲しい人にとっては、良い選択肢の一つになるかと思います。

VYMが1億円分あれば年間300万円、1,000万円であれば年間30万円、100万円であっても年間3万円ぐらいの配当が見込めるため、定期預金(金利年0.005%)で寝かせておくぐらいであれば、私はアリだと思います。

これらの銘柄は、ネット証券であるSBI証券で簡単に買うことができます。

年間利回りが3%であれば今の100万円は1年後の103万円、10年後の134万円(毎年3%の複利計算)です。

株式投資は1万円程度の少額からでも始めることができますし、最大の損失は投資額までのため、どんなに失敗したところでマイナスになることはありません。

また、SBI証券なら証券口座の維持手数料がかからないだけでなく、米国ETFの買い付けにかかる手数料まで無料です。

株式投資は1万円程度の少額からでも始められますので、証券口座を開設し、夢の配当金生活への第一歩を踏み出しましょう。

関連記事:【比較】証券会社のおすすめはどこ?口座開設の流れを解説

配当金生活は危険?

配当金だけでの生活は怖い、そう思う方もいるでしょう。

確かに、個別株投資は無配になるリスクや減配リスクがあるため、1社・2社の配当金だけに頼ると危険な可能性はあります。

しかし、上記でご紹介したVYMなどであれば、1社だけでなく400社近くに分散投資できるため、無配や大幅な減配リスクは低いです(参考:VYMの配当金はいつ、いくらもらえる?)。

また、配当金だけでなく、次のような投資方法をポートフォリオを組むことで危険を減らすことができます。

- キャピタルゲイン(株の売却益)を狙う投資方法

- Funds

、債券など値動きせずに利息を受け取れる投資方法

- 不動産賃貸収入

配当金生活のために証券口座はどこで開設?

投資初心者の方は、アプリが使いやすく、手数料も格安のSBI証券が良いでしょう。

野村証券などの対面証券会社と比べて手数料が格安であり、取り扱い銘柄も十分豊富です(上記で紹介したAT&Tなどの銘柄も取り扱っています)。

「株の取引をしてみたいなー」と思っているだけでは一歩も進みません。

口座開設だけなら無料であり、SBI証券にいたっては米国ETFの買い付け手数料が無料です。

まずは証券会社で口座開設をすることで、配当金生活に一歩近づくことができます。

関連記事:【比較】証券会社のおすすめはどこ?口座開設の流れを解説

(参考)株の配当金以外の投資方法など

株のよくある誤解

よくある誤解として、株はギャンブルでもないし、借金を負うこともありません。

最大の損失は、投資した金額までです。

ただし、株の場合は減配するリスクや、株価が値下がりして元本価値が大きく毀損するリスクがあるのは事実なので、生活費を全部突っ込むというのはやめましょう。

仮想通貨との違い

仮想通貨は現物が無いため、現状、価値を決めているのは投資家がいくらで買いたいか、売りたいかの需給バランスで決まっています。

株は会社の財産がいくらあるか、いくら稼ぐ能力があるかで価値が変動するため、株の方が比較するまでもなく堅実です。

ただ、株で一気に10倍100倍を目指すのはハッキリ言って難しいので、もし、宝くじ感覚で一気に稼ぎたいなら仮想通貨に突っ込むのもアリかもしれません。

手堅い債券投資

価値変動リスクを回避したい場合は、米国債や社債など、「債券」への投資も1つの手です。

社債であれば、会社が倒産したり中途売却しない限りは元本が保証されているため、安定的な利息収入を得ることができます。

社債も、銘柄は少ないですがSBI証券で買うことができます。

なお、最近だと社債によく似たFundsの選択肢もあります。上場企業等にお金を貸す投資方法ですが、投資元本の値動き無しで年利1~3%程の利息収入が見込めるため悪くない選択肢だと思います。

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

資産運用相談

資産運用では「どういう目的で資産運用をするのか」が一番重要です。

人によって正解は違うため、背景や家族構成、財産状況などを伺いながらご相談にのっています。

そして、銀行や不動産会社にだまされて大きく損をする方はよくいます。

絶対に損したくない方や、資産を増やしたいとお考えの方は、ぜひ今すぐ以下のリンクをクリックしてお問い合わせください。

外資系証券会社で預入資産額2億円以上の方のみを担当してきた独立系ファイナンシャルアドバイザーが、口座開設から株式の売買までサポートいたします!