初回無料で専門家が資産運用方法のご提案をします!

今までご相談いただいた方の例(2021年~2023年)

| おおよその資産額 | 人数 |

| 2,000万円~3,000万円 | 6名様 |

| 3,001万円~5,000万円 | 3名様 |

| 5,001万円~7,000万円 | 2名様 |

| 8,001万円~1億円 | 3名様 |

| 1億円~2億円 | 5名様 |

| 2億円~3億円 | 1名様 |

| 3億円~4億円 | 1名様 |

| 4億円~5億円 | 2名様 |

この相談サービスでは、次の悩みを解決します。

こんな方におすすめ

- 資産運用はほぼ初心者のため、信頼できるアドバイザーを探している。

- インターネットを使った自分だけの運用は時間がなく、リスクも高いと感じている。

- 銀行に預けておくよりも、効率的な資産運用を行いたい。

- 資産を相続した、退職金が入ってきたためお金に余裕があるが、どうするべきか迷っている。

- 証券会社や銀行等の担当者にお任せしてきたが、何度も担当者が変わることに不満がある。

いま余っているそのお金、これからどうしていきますか?

預金で寝かせておくのはもったいない。

金利が0.003%。全くつきません。日本のインフレ目標率は2%なのでむしろマイナス。

放っておけば、手持ちのお金はどんどん価値が減っていきます。

でも、お金のことは誰にも相談できない。

第三者として、富裕層のサポートをしてきた独立系ファイナンシャルアドバイザー(IFA)がサポートします。

なぜ資産運用をすべきか?

「お金はすべて預金しているので老後も安心!」 多くの方が言いますが、これは本当でしょうか?

次の2点のリスクを考慮できていますか?

銀行預金の2つのリスク

- 銀行が破綻するリスク

- インフレリスク

銀行が破綻するリスク

「銀行が破綻するわけないじゃん!」

本当ですか? つい20年ほど前に、山一證券や北海道拓殖銀行といった超大手の金融機関が破綻しています。

「過去の話しでしょう?メガバンクが破綻するわけないじゃん!」と思っていませんか?

会社が破綻するのはめずらしい話ではありません。

最近で言えばJAL(日本航空)が挙げられます。

どれだけ大手の会社であっても利益が出なければいつかは破綻します。

みずほグループは2026年度末までに1万9,000人のリストラを計画していることをご存じでしょうか。

メガバンクなどの大手銀行も、ネット銀行の台頭によって、どんどん業績が悪化してきています。

そのため、これからUFJ銀行やみずほ銀行と言ったメガバンクが破綻する可能性はゼロではありません。

預金にはペイオフの制度がありますが、保護されるのは1金融機関毎に元本1千万円までと利息のみです。

そのため、1つの銀行に2,000万円、3,000万円と預金するのは既に「中リスク低リターン」の投資を行っていると言えます。

まず、ペイオフを意識していない時点で既にリスクある投資を行ってしまっています。

インフレリスク

インフレが起きれば、いま持っているお金が無価値になるかもしれません。

「いまの1,000万円は10年後の1,000万円と同じ価値がある」と思っていませんか?

違います。

日銀が打ち出している日本の目標インフレ率は2%です。

具体的に言えば、次の通り、 1台1,000万円の車が翌年には1,020万円、5年後には1,104万円、10年後には1,218万円なければ買えなくなるということです(年2%の複利計算)。

| 時点 | 価格 |

| 現在 | 1,000万円 |

| 1年後 | 1,020万円 |

| 5年後 | 1,104万円 |

| 10年後 | 1,218万円 |

いま1,000万円あれば車を買うことができますが、10年後には、その1,000万円では車を買うことができなくなります。

もし1,000万円を定期預金に預けた場合、10年後に1,000万円を引き出しても3,000円ぐらいしか利息が付きません。つまり、預金するだけだと、10年後には、その1,000万円で車を買うことができなくなります。

過去の時代はデフレが続いていたため実感がない方も多いかもしれません。

しかし、よく思い出してください。 20年前はマクドナルドのハンバーガーが59円、缶ジュース100円が当たり前の時代でした。

今では、ハンバーガーは110円、缶ジュースは130円~150円が一般的です。このように、 お金の価値は一定ではありません。

預金しているだけでお金の価値は目減りしていきます。

もし数億円のお金があれば、何も手を打たなくても自分の代では良いかもしれません。

ただ、ハイパーインフレが起きたり日銀がお金を刷りまくれば、あっという間にお金はその価値を失います。

増やすための資産運用、守るための資産運用どちらも学んでいかなければいけません。

資産運用相談で気を付けるべきこと

付き合う相手は選びましょう

ご自身の資産について相談する際は、付き合う相手を必ず選んでください。

多くの方は次の悩みを抱えています。

お悩みの例

- 「退職金が入ってきたけど、どのように運用したら良いかわからない」

- 「預金だけで大丈夫かな?将来が不安」

- 「資産運用はしたいけど、銀行や証券会社に相談するとカモにされそう」

- 「不動産投資の営業を受けたけど、大丈夫かな。他の人の意見を聞いてみたい」

- 「余剰資金が3千万円あるけど、年利3%ぐらい欲しいな。どうしたらいいんだろう」

「資産運用」に興味がない人はいないです。

ただ、一言で「資産運用」といっても、「低リスク低リターン」の運用方法や「高リスク低リターン」の運用方法もあり、一概にどれが良いとは言い切れません。

加えて、「付き合う相手を選ばないといけません」。

資産運用に関しては、次のような人たちが言葉巧みに声をかけてきます。

注意!気を付けるべき相談相手

- 不動産会社

- 銀行、信託銀行、証券会社

- 保険会社

- ただのFP(ファイナンシャルプランナー)

- 投資コンサルタント

不動産会社は不動産を売るために、

銀行は投資信託を売るために、

保険会社は保険を売るために、

無料セミナーで人を集め、言葉巧みに商品を販売します。

また、これらの中でも特に気を付けなければならないのがただのFPです。

彼らはお金のプロを名乗り、手数料の高い保険や投資信託を売るという悪質なことを行っている人がほとんどです。「自身で運用経験も無く」。

決して彼ら全員が悪いわけではなく、中にはお客さんのことを考える良い人も確かにいます。

しかし、それを見極めるのはむずかしいです。

信用できる人、信用できる人からの紹介など、付き合う相手は選びましょう。

それぞれ、過度に信用するとどうなるか、以下で2つご紹介します。

不動産会社を信じるとどうなる?

不動産会社を信用すると、まったく利益の出ない赤字物件をつかまされます。

もし私が言っていることを信じられないのであれば、次のセミナーや資料請求は無料なので、ぜひ一度参加したり手に取ってみてください。

- 不動産投資の無料資料請求

>>安定の運用実績! プロパティエージェント(無料の資料請求はこちらをクリック) - 不動産投資の無料セミナー

>>不動産投資 プロパティエージェント(無料セミナーはこちらをクリック)

- 不動産投資の無料面談

>>サラリーマン向け シーラの1Rマンション経営(無料面談はこちらをクリック)

これらの会社には何の恨みもありませんが、何だかんだ、「うちで不動産投資を始めましょう」と言った話になるでしょう。なぜなら、無料の理由が、自社の不動産販売に誘導するためだからです。

当たり前ですが、ボランティアじゃないので単純に情報提供するための無料セミナーなんてできません。

この手の不動産会社は、どんなに最高の物件であっても限界ギリギリまで利益を上乗せします。

そうした場合、投資家は利益が出ず、大赤字になる場合もあります。

銀行やFPを信用するとどうなる?

銀行やFPを信用すると、手数料の高い仕組預金や保険、投資信託をすすめられます。

たとえば、仕組預金は銀行が絶対に儲かる商品であり、手数料のカタマリです。

銀行は商品説明にメリットばかり記載していますが、よく見ると酷い条件が付いています。

たとえば、次の預金です。

金利の条件は年0.16%もしくは年0.05%~年0.60%、しかも元本保証です。

これだけ見ると、預金にしては悪くないかもしれません。

ただし、「リスク等」を見ると、次の説明書きがあります。

要約すると、「預入期間は銀行側が決めることができ、預金する人が決めることはできない」ということです。

1年間だけ預けるつもりが、気が付いたら10年も引き出せず、いざお金に困ったときに引き出せないリスクがあります。

また、そのほかにも、目に付く限りで次の3つのリスクがあります。

- 中途解約による元本割れ

- 金利上昇メリットの放棄

- 相続等により満期前に解約された場合

中途解約による元本割れ

商品のメリットでは「元本保証」をうたっていましたが、中途解約すると元本割れします。

当初は1年間だけ預ける予定が、いつの間にか10年引き出せず、その間に中途解約しようとすると元本割れを起こしてしまいます。

そのため、安易に預けられません

金利上昇メリットの放棄

市場金利が仕組預金に設定された金利より高い場合、預入期間が伸長される可能性が高くなります。

つまり、仕組預金に預けたあと、普通預金や定期預金の金利が年5%などになったとしても、仕組預金の金利(0.16%など)で固定されてしまいます(要するに、5%と0.16%の差分4.84%の金利を得る機会を失います)。

定期預金に組み替えたかったとしても、組み替えるためには仕組預金を中途解約し、元本割れさせるしかありません。

相続等により満期前に解約された場合

相続などによって、仕方なく中途解約する場合であっても調整金を支払わなければなりません。

「預金」だから大丈夫と思っていても、仕方なく解約せざるを得ない場合もあります。

相続など、仕方なく解約する場合であっても元本割れを起こしてしまいます。

上記は一例ですが、証券会社にすすめられた投資信託を購入し、投資額の半分以上を失っている方もよく見かけます。

このように、銀行やFPはひどい投資商品を平気ですすめてきます。気を付けてください。

Q:資産運用方法の提案はしてもらえますか?

A:はい、可能です。

特に次の2点を重視しています。

- 証券口座の開設

- 株式や社債などの購入サポート

たとえば、多くの富裕層の方がされていることですが、金利1%で融資を受け、利回り5%を得られる債券で4%の金利差を得るといった投資方法も可能です。

1億円を借りれば、年利400万円、自己資金を使うことなく利息収入を得られます。

ネット証券で買える債券はごく僅かしかありませんが、依頼いただければ、ネットでは買えない世界中のありとあらゆる債券や株式を買うことも可能です。

これはあくまでも一例ですが、こういった資産運用はネット証券ではできません。

どんな運用をしていけば良いか悩んでいるのであれば、ぜひご相談ください。

資産運用相談のお客様の声

相談しにくい、何となく怖い。

そんなイメージはありませんか?

ご安心ください!

以下のように、多くの感謝の声をいただいておりますので、安心してご相談いただくことができます。

KEISUKE IWAMOTO様

Yumiko Aizawa様

YOU塩様

橋上茂様

8 7様

Chizuru Okayasu様

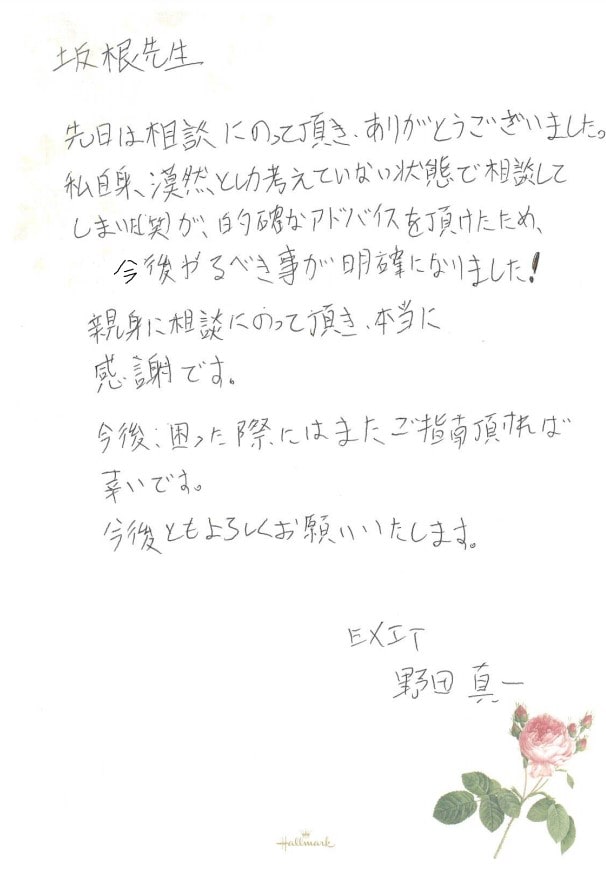

EXIT 野田真一様

大変嬉しいことに、ここには載せきれないほど、本当に多くの感謝の声をいただいております。

これからも皆様の不安を解消して参りますので、ぜひお気軽にご相談ください。

誰が資産運用相談にのってくれますか?

当サイトを運営している税理士の坂根が信頼して提携しているIFA(独立系ファイナンシャルアドバイザー)が相談対応いたします。

税理士の坂根

【肩書】

税理士(133046号)

一般社団法人 全国第三者承継推進協会 理事

株式会社坂根ホールディングス 代表取締役

※新宿から秋田に地方移住しました

【セミナー実績】

初心者向け!資産形成手法と税金 ~仮想通貨や株式投資、FX等への投資方法やその税金についてインフルエンサー税理士坂根 崇真が解説~(主催:サンワード貿易株式会社)など

【著書】

相続実務のツボとコツがゼッタイにわかる本(出版社:秀和システム)

| ランキング部門 | ランキング(2021年3月時点) |

| Yahooブックス くらしの法律の本 | 1位 |

| Amazon 遺言・相続・贈与 | 2位 |

【メディア実績等】

Yahoo!ニュース、livedoorニュース、幻冬舎GOLD ONLINEなど

その他、自社メディアで相続や資産運用に関する数多くの記事を執筆し、月間10万人の方が閲覧している。

【経歴等】

外資系コンサルティングファームであるデロイトトーマツ税理士法人の出身であり、売上高数千億円規模の外資系企業の申告や、個人資産百億円規模の方の税務相談経験も多数あり。

相続税申告に伴い、資産規模1億円を超える方と接する機会が多いため、富裕層の資産運用方法を知り尽くしている。仮想通貨などの申告経験多数。

プライベートでは株式投資や債券投資をはじめ、太陽光発電設備を2基保有する個人投資家。

提携のIFA(独立系ファイナンシャルアドバイザー)

- 預入資産額が2億円以上でないと、口座開設さえできない外資系証券会社で経験を積んだベテランのプライベートバンカー

- 大手の証券会社でお客さんの利益をつぶすのが嫌になって独立した方

いつも本音で語ってくれる人なので、坂根もよく相談しています。

資産額が大きければ大きい程、相談するメリットは大きいです。

資産運用相談Q&A

Q:なぜ資産運用相談にのっているの?

A:資産運用で騙される方を減らしたいという思いが、まず第一にあります。

世の中には、手数料が高い投資信託を売る人、投資用不動産を売る人など、多くの方が自社商品を販売することを目的とし、粗悪な高額商品を無料セミナー等で集めて販売しています。

悪い人の例

- 手数料が高い投資信託や仕組債を売りたい証券マン

- 銀行が絶対に儲かる仕組預金を推奨する銀行マン

- 無料セミナーを開催し、手数料の高い自社の投資商品や詐欺商材を売る人 など

相続税の申告を請け負うと、我々税理士は財産の状況を知りますが、大きく損している人って少なくありません。

このような方が増えないよう、資産1億円超えの多くの方や100億円超えの方と接してきた私の税理士としての経験と実際の投資経験(株、社債、太陽光発電など)、また、信頼できるプライベートバンカー・不動産会社等との親密な付き合いから、安全に運用したい方、失敗したくない方の相談先になりたいと考え、相談サービスを行っています。

※投資助言(金融商品の価値等の分析に基づく投資判断に関するアドバイス)は立場上行いませんので、「これを買った方がいい」と無理やり勧めることはありませんのでご安心ください。

Q:資産運用相談の実績は?

A:当サービス開始後、3か月で16億円分のご相談を承りました。資産額1億円規模の方が最も多く、5億円規模の方の相談対応経験もあります。

個人情報保護の観点から内容を事細かに記載することはできませんが、頻繁に売買を行う方法ではなく、堅実に稼ぐ手法に重きを置いています。

以前は1時間3万円の有料で税理士の坂根が相談に乗っていたこともありますが、あまりにもご相談が多くなったため、専門家に直接依頼できる体制をとりました。

Q:資産額が少ないけど相談にのってもらえますか?

A:はい、可能です。

ただし、最低2,000万円を条件とさせてください。それ以下だとお互いにとってメリットが薄いからです。

Q:資産運用について知識ゼロですが相談にのってもらえますか?

A:はい、可能です。

知識ゼロの方こそ危ないため、不安な方はご相談ください。

Q:証券口座の開設から株式の購入までサポートしていただけますか?

A:はい、可能です。

プライベートバンカーが口座開設から株式、社債等の購入までサポートいたします。

サポート費用は実質無料(※)で、証券会社の手数料実費のみでサポートいたします。

※実質無料は弊グループ指定の証券会社を利用される場合に限ります。

Q:相談場所はどちらですか?

A:ご相談は東京での対面もしくはオンラインで承ります。

- オンラインミーティング(Zoom等。設定方法等はご案内いたします)

- 対面相談:

- 東京(渋谷):東京都渋谷区道玄坂 1丁目

- 大阪:大阪府大阪市淀川区宮原4丁目

- 福岡:福岡県福岡市博多区博多駅前2丁目

オンラインミーティングであれば47都道府県、全国どこからでもご相談が可能です。また、東京、大阪、福岡に拠点があります。

Q:相談の流れは?

A:次の通りです、まずはお問い合わせフォームからご連絡ください。

- このページ最後の問い合わせフォームでご連絡ください

- こちらから、対応可能日時等のご連絡や相談当日に必要な書類などの情報をご連絡いたします

- ご相談の当日、対面もしくはオンラインミーティングでご相談にのります

※1オンラインミーティングの場合、弊社からオンラインミーティング用のURLを送信いたします

※2話を聞いた結果断っても構いませんが、株式や社債の購入といった資産運用サポートをご提案します

Q:相談料はいくらですか?

A:無料(ただし資産額2,000万円以上の方に限ります)

「資産額に限らず無料相談しているFPもいるじゃないか!」と思いましたか?

それはそのFPが、手数料が高い投資商品や手数料が高い保険に誘導し、そこから利益を得ているからです

当たり前のことですが、人が動けばお金は発生します。世の中、タダほど怖いものはありません。物を売っているわけではないので人件費分の請求は当然に必要です。

実際に、以前坂根が直接対応していた際は1時間3万円いただいていました。

このサービスでは悪いものを売る気は一切ありませんが、あなたの資産運用をサポートすることによって、証券会社に支払う手数料の一部が我々の収入になります。そのため、資産額2,000万円を条件としました。

もちろん、提案を聞いた結果断っても構いません。投資する価値があると思えば始めれば良いのです。

ただ、正直にお伝えすると、人件費や家賃などかかりますので初回無料相談は当然ながら赤字です。

そのため、毎月先着3名様限定のサービスといたします。

迷っているなら今すぐご相談ください

相談先を間違えると老後の生活資金が無くなってしまうこともあります。

実際に、銀行や証券会社から相続税申告のご紹介を受けると、多くの方が手数料の高い投資信託などで資産を大きく減らしています。

そうならないよう、相続税申告などに伴い、資産1億円超えの多くの方や100億円超えの方と接してきた私の税理士としての経験と、実際の投資経験(株、社債、太陽光発電など)、また、信頼できるプライベートバンカーや不動産会社との親密な関係から、お金の不安を解決します。

相談内容の例

- 退職金が〇万円入ってきましたが、なにで運用したら良いでしょうか。現金で持っておいた方が良いでしょうか。

- 現金が〇万円あり、利回り3%を目標としています。どう運用したら良いでしょうか。

我々には守秘義務があるため、ご相談いただいた内容は一切外部には漏らしませんのでご安心ください。

1人で悩んでいる時間がもったいないです。

悩みがあれば、ぜひ、お気軽にご相談ください!

※相談料無料は資産額2,000万円以上の方に限ります。

※資産運用相談は提携IFAが対応します。

※話を聞いた結果、断っても構いません。無料相談の条件として、資産運用サポートのご提案を行います。

※資産運用サポートを行う場合のサポート費用は無料です。証券会社に支払う手数料の一部が収入になります。そのため、資産額2,000万円以上の方を条件としています。