気持ちはよくわかります。しかし、レバレッジETFは長期保有しない方が良いです。長期的に見ると、指数と乖離する可能性が高いからです。

この記事では、投資家税理士 坂根が解説します。

ポイント

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

レバレッジETFの魅力

レバレッジETFの魅力は、少ない資金で一気に稼げる可能性があることです。

レバレッジETFは、自己資金の3倍などの金額の取引を行うことができるため、少ない資金でも成長市場に投資することができれば一気に稼ぐことができます。そのため、レバレッジETFは近年非常に人気があります。

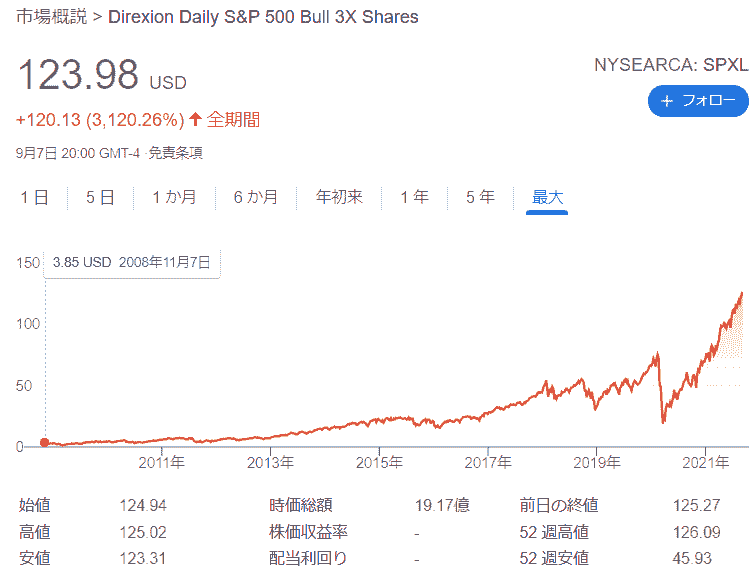

画像:レバレッジETF「SPXL」の設定日からのチャート(2021年月8日時点)

設定当初は3.85ドルだったものが、いまでは約124ドルと、13年で価格が32倍以上に高騰しています。

また、もしコロナショックで価格が落ちた底で買うことができていれば、わずか1年半で6.5倍です。

もしこれらのタイミングで買っていれば、1,000万円が1年半で6,500万円に、13年で3億2,000万円になっていたということです。このように、大きく利益を出せる可能性があるのがレバレッジETFの魅力です。

SPXLはわたしも一時期持っていたことがありますが、株式市場の上昇相場では、短期間で大きく利益を出すことができるため、少量持っておくのは面白いと思います。

レバレッジETFの種類

代表的なレバレッジETFをご紹介します。

| ティッカー | 指数 | レバレッジ倍率 | 設定日 | 1年間トータルリターン | 5年間トータルリターン |

| SPXL | S&P500 | 3倍 | 2008年11月5日 | 117.22% | 39.91% |

| SPXS | S&P500のマイナス連動 | 3倍 | 2008年11月5日 | △62.97% | △49.25% |

| SOXL | 【半導体】ICEセミコンダクターズ・イ ンデックス | 3倍 | 2010年3月11日 | 178.07% | 76.49% |

| QLD | NASDAQ100 | 2倍 | 2006年6月21日 | 68.49% | 51.16% |

| TQQQ | NASDAQ100 | 3倍 | 2010年2月11日 | 105.04% | 71.18% |

| TECL | 【テクノロジー】テクノロジー・セレクト・セクター指数 | 3倍 | 2008年12月17日 | 106.79% | 71.63% |

| CWEB | 【中国ネット】CSIオーバーシーズ・チャイナ・インターネ. ット指数 | 2倍 | 2016年11月2日 | △52.48% | ー |

| WEBL | 【米国ネット】ダウ・ジョーンズ・インターネット・コンポジット指数 | 3倍 | 2019年7月11日 | 79.35% | ー |

| TNA | 【小型株】ラッセル2000インデックス | 3倍 | 2008年11月5日 | 182.29% | 18.66% |

| CURE | 【ヘルスケア】ヘルスケア・セレクト・セクター ・インデックス | 3倍 | 2011年6月15日 | 105.47% | 32.94% |

| INDL | 【インド】MSCI India Index | 2倍 | 2010年3月11日 | 106.90% | 1.06% |

| EDC | 【新興国】MSCI新興国株価指数 | 3倍 | 2008年12月17日 | 58.70% | 8.22% |

※経費率はいずれも0.95%

※トータルリターンはブルームバーグ公表数値に基づく(2021年9月7日時点)

1年間トータルリターンが100%超えのレバレッジETFがかなりあります。このように、短期間で大きく利益を上げられる可能性があるところがレバレッジETFの魅力です。

レバレッジETF比較、どれが一番もうかるの?

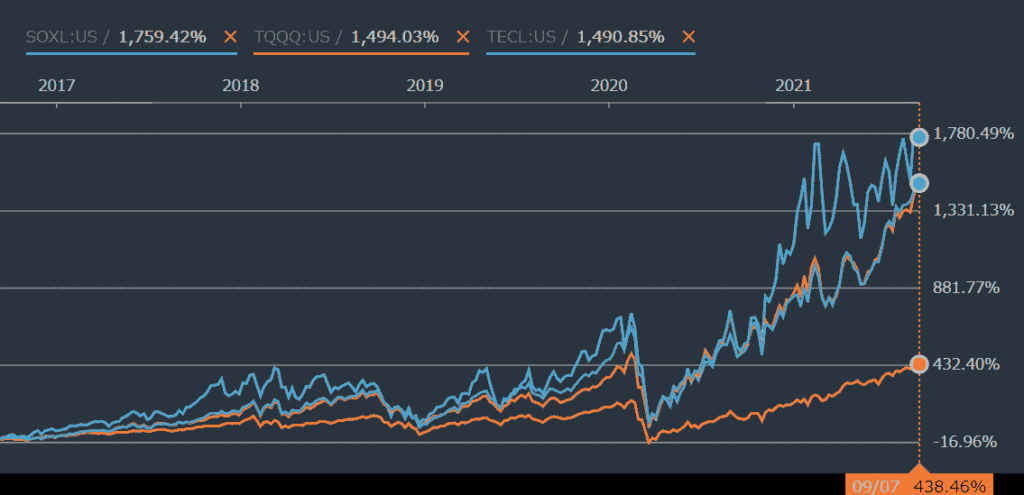

過去5年の実績で言えば「SOXL」が頭一つ抜け出ています。

NVDAなど半導体銘柄で構成されており、3倍レバレッジの効果もあることから5年で18倍と、凄まじい価格の伸びを示しました。

画像:SPXL、SOXL、TQQQ、TECLの5年比較チャート(2021年9月日時点)

画像の一番下のチャートがS&P500の3倍レバレッジETF「SPXL」ですが、とてもマイルドに見えてしまいますね。

SOXLとTECLとTQQQ(レバナス)は過去5年そこまで差がありませんでしたが、コロナショック以後、2020年10月ぐらいから一気に他のレバレッジETFを引き離す価格の伸びを示しています。

ただし、コロナショックではどのレバレッジETFも大打撃を被っていますので、リターンは高いけど、リスクもかなりあるということは理解しておきましょう。

レバレッジETFを長期保有することによる危険性

長期保有は指数と乖離する

レバレッジETFは、長期保有すればするほど指数との乖離が生じる可能性が高くなります。

レバレッジETFは毎日の値動きの3倍の成果を目指すものです。そのため、これらのETFは、1日の値動きを予測し、プラスに振れるかマイナスに振れるか、その3倍の値動きを目指すものであり、1か月後や1年後の値動きの3倍で連動するわけではありません。

画像:SPXLとVOOの5年チャート比較

参考:ブルームバーグ公表資料

オレンジ色の線がS&P500の3倍レバレッジETF「SPXL」、青色の線がS&P500連動ETF「VOO」です。

このチャートを比較するだけでわかりますが、1年以上など長期間で見ると全然3倍になっていないことがわかります。

過去にSPXLに投資をしていたとしても、結果的にVOOより良い成果を出しているので大きな問題にはなりませんが、特に2020年のコロナショックでの下落幅が凄まじく、3倍どころではないほど価格が落ち込んでいます。

「3倍」というのはあくまでも日ごとの3倍の成果を目指すものであって、長期間になるほど指数と乖離しやすくなるので注意が必要です。

横ばい相場でも目減りする(損する)

レバレッジETFは経費率が高いため、横ばい相場では損します。2020年、2021年の株式市場のように、大きく上昇する相場に限って利益が出ます。

連動対象となる指数がマイナスに振れたときの損失がでかいことはもちろん、どのレバレッジETFも経費率が高いため、価格が大きく上昇しない場合(横ばい相場)でも損する点には注意が必要です。

上記の画像を見てもわかる通り、2018年~2019年にかけてはVOOはほぼ横ばいですが、SPXLは価格が下がっています。

レバレッジETFの危険性は金融庁も指摘しています(参考:金融庁「レバレッジ型・インバース型 ETF 等への投資にあたってご注意ください」)。絶対に減らしたくない、損したくないという方は他の資産運用方法を検討しましょう。

関連記事:【SPXL】S&P500レバレッジ3倍ETFは買うべきか

なお、最近だと上場企業等にお金を貸して利息をもらう「SBI証券」が人気です。年利1%~3%とレバレッジETFに比べれば稼げませんが、元本割れリスクが低いため、ボラティリティの高い相場環境(株価が大きく上下するとき)には選択肢の1つとしてアリでしょう。

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

レバレッジETFを買うならどこの証券会社が良い?

ネット証券のSBI証券なら、米国ETFの買い付け手数料が無料です。

レバレッジETFは確かに大損する可能性はありますが、大きく稼げる可能性もある禁断の果実です。

そのため、どうしても手を出したくなる気持ちはよくわかります。

米国ETFはSBI証券なら買い付け手数料無料で購入できます。これから口座開設される方は下記の記事をご覧ください。口座開設方法を画像付きでわかりやすく解説しています。

関連記事:【比較】証券会社のおすすめはどこ?口座開設の流れを解説