よく聞く言葉ですが、不労所得にどのような種類があるかご存じですか?

ちなみに私もいくつかの不労所得があります。

この記事では、投資家税理士 坂根が解説します。

ポイント

- 不労所得を得る簡単な方法は投資

- お金が無いなら労働が必要

- アフィリエイトは不労じゃない

- 原則元本割れしない年利1-3%の利息が手に入るFunds

が近年人気

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

不労所得とは

不労所得とは、労せず所得を得ることを指し、広辞苑においても「働かなくて得ることのできる所得」と定義されています。

お金の稼ぎ方は主に、次の3パターンです。

- 労働力を提供する

- お金を稼げる仕組みを作る

- お金に働いてもらう

このうち、純粋な不労所得は③「お金に働いてもらう」ですが、インターネットビジネスの発展により、最近では②「お金を稼げる仕組みを作る」も広義で不労所得と呼ぶ方が多いです。

この記事では、いわゆる投資による不労所得(③)をメインに解説しますが、仕組化ビジネス(②)についても触れていきます。

不労所得の種類

代表的なものはアフィリエイトや投資による収入ですね。

不労所得と呼ばれるものには、次のものがあります。

ポイント

不労所得の種類8選

- アフィリエイト

- 印税収入

- 不動産

- 太陽光発電

- FX(外国為替証拠金取引)

- 投資信託

- 債券

- 株

アフィリエイト

アフィリエイトとは、他社の商品を広告することで広告料をもらうことを指します。

Access trade(アクセストレード)など「ASP(アフィリエイトサービスプロバイダ)」と呼ばれる会社と契約をし、他社の商品を宣伝することで広告料を得ることができます。

最近ではYoutubeの広告で収入を得るYoutuberと呼ばれる方が増えてきましたが、ヒカキンやはじめしゃちょーと言ったトップYoutuberは、広告収入だけでも年間1億円を超えていると言われています。

弊社の税理士業のお客さんや友人にも、アフィリエイト収入だけで生活できるだけのお金を得ている方はいますので、アフィリエイトの不労所得だけで生活するのも「無理ではない」です。

ただ、現実的にはPV数など「自身の人気」や「Googleの検索順位」に左右される面もあれば、広告主が「もう広告は行わない」と言ってしまえば収入源が断たれてしまいます。

なお、もちろん商品の広告をしても最初はだれも見てくれません。いかにアクセスを稼ぐかを考えなければいけないため、全然「不労所得」ではありません。

印税収入

印税収入とは?

印税は「税」とつきますが、税金ではありません。 印税収入とは、本を出版し、本が売れたらいただける著作権の使用料です。

わたしも初心者向けの相続本「相続実務のツボとコツがゼッタイにわかる本」を出版していますので、売れたら印税をいただけることになっています。

ご購入ください!

書籍:相続実務のツボとコツがゼッタイにわかる本

4士業の共著で1,980円、格安です。

ちなみにこの本は4士業で書いたQA形式の本なので、一般の方にも参考になります。

この書籍のランキング、代表的なものをあげると次の通りです。

| ランキング部門 | ランキング |

| Yahooブックス くらしの法律の本 | 1位 |

| Amazon 遺言・相続・贈与 | 2位 |

正直、かなり売れています。 ただ、収入面で言えば大した金額にはなりません。

印税収入は割に合わない

印税は、だいたい販売価格(税抜)の8%~10%が一般的と言われます。

「文字を書くだけでお金もらえるんだー、いいなー」 もしそう思っているなら甘いです笑

いただける印税収入は、Amazon等への販売手数料が差し引かれることはもちろん、この本は4人の共著なので1人当たりの印税は2%です。

さらに、本はそんなに売れるものではありません。

ヒット作で数千部、大ヒット作で2万部、ベストセラーであっても10万部以上が目安とされているようです。 もしそこそこヒットして5,000部売れたとしても、わたしに入ってくるのは18万円未満(税抜1,800円×5,000部×2% - 販売手数料)です。

しかもこの本、マンガなどと違って「相続実務」といった専門書なので、買う方の層がかなり限られています。

一時期Amazon売れ筋ランキング2位(遺言・相続・贈与 部門)を獲得しましたが、そのときの書籍全体のランキングで2,798位でした。

だいたい、「1万位以上の書籍であれば、たまに売れている。5,000位以上の書籍であればそこそこ売れている」と言われているため、専門書の中ではそこそこ売れています。

ただ、やはり漫画や一般向け雑誌のように爆発的に売れるものではありませんので、正直に言えば印税収入は大したことありません。

書籍を書くのは労働作業

本を書くのはとても大変です。 Web記事と違って簡単に修正できませんし、執筆時点の最新の法令等を反映していなければ問題になるので、きちんと調べた上で書かなければいけません(逆に言えば、ネット上にあがってる記事は古すぎたり間違ってるケースが結構多い)。

根拠の確認に特に時間がかかります。

しかも、1回書いて編集者が直してくれるというわけではありません。

紙に印刷し、校正を3回4回と重ねます。書き始めてから出版まで半年や1年かかり、ようやく出版に至ります。

わたしのように、印税目的で本を書いているわけでないなら良いですが、印税生活をできるのはベストセラー作家にならないと厳しいです。

多くの方は書籍を書いても不労所得どころか、割に合わない労働作業になってしまいます。

不動産

サラリーマン大家さんが話題になった時期もありましたが、不動産を買い、不動産の賃貸収入を得ることができれば不労所得を得ることができます。

ワンルームマンションの1室であっても、入居者がいれば月10万円ぐらいが毎月入ります。

ただし、モノとして存在しますので、入居者の募集コストや管理コストがかかりますので、初心者向きではないですね。

自身で物件の管理や住居人の募集を行うか、管理会社に委託する等の方法がありますが、管理会社に委託すると利益を大きく持っていかれます。そして、自身で物件の管理などを行うのであれば手間暇がかかり、不労所得ではありません。

また、不動産会社は利益爆のせしているところも少なくありません。自身で物件の選定をできるのであれば良いですが、サラリーマンの方が本で読んだ程度の知識でワンルームマンション投資を行うと、悲惨な目に逢いかねません。

不動産投資の営業マンはゴリゴリの営業をしたり「節税」などと言ってきますが、それは利回りがのらない誰も買わない物件だからそのような営業をしているだけです(税金の支払いが減っても、それ以上に高額なお金が消えるただの赤字物件)。

彼らが出したシミュレーションをよく検討してみると、不動産購入時の不動産取得税や登録免許税が考慮されていなかったり、毎年の管理費用、数年に一度の修繕費が考慮されていないパターンもよくあります。

不動産は金額が大きいため「一発売り逃げ型」でいいことばかり言うケースも少なくありませんので、本当に気を付けた方がいいです。初心者が手を出すのはやめておきましょう。

関連記事:不動産投資で節税?不動産会社の「甘い罠」を税理士が解説

太陽光発電

太陽光発電は、空室リスクがある不動産に比べると安定的な収入源にはなり得ます。

2,500万円程度の物件であれば、毎月15~20万円程度入ってくるでしょう。

太陽は毎日のぼり、固定価格買取制度(FIT)によってある程度の収入が確約されているからです。 20年間の固定価格買取制度(FIT)があるため、空室リスクなく収入を得ることができます。

ただ、太陽光発電も自身で物件の管理を行うか、業者に管理を委託するかのどちらかです。

業者に管理を委託するとほとんど利益が残りませんし、自身で物件の管理を行うとなると、遠距離(物件はだいたい田舎にあります)まで雑草を狩りに行ったり太陽光パネルの掃除をする管理の手間が必要です。

管理の手間などを考えると、純粋な不労所得とは言えないでしょう。

なお、私も太陽光発電設備を2基保有しており、下記の記事で実際の収入状況など公開しています。

太陽光発電を検討している方はご覧ください。

関連記事:太陽光発電は儲かる? アプラス融資など税理士が解説

FX(外国為替証拠金取引)

FXにも様々な種類がありますが、一般的には為替相場の変動を予測して利益を得る投資方法を指します。

1ドル100円で米ドルを購入し、それが1ドル110円になれば差分10円の利益が出ます。

このように、日本円と米ドルの為替相場の変動を読み、円高予想・円安予想を行って利益をだします。

なお、FXの特徴はレバレッジがきくことです。

現物として10,000米ドルを保有するには100万円ほどを用意する必要がありますが、個人で行う国内のFXは25倍までレバレッジを利かせることができます。

つまり、4万円あれば100万円相当の取引を行うことができます。

ただ、為替相場の変動を読むことはむずかしいですし、1ドルあたり数銭~数円程度のスプレッド(手数料)がのるため、ある程度以上の利益を出さなければ手数料負けしてしまいます。

また、色々なチャートの読み方などありますが、FXで稼ぎ続けることはむずかしく、リーマンショックやコロナショックなど、急激な為替変動が起きれば数千万円以上を一気に失うリスクもあります。

それでもFXを始めたい方は下記の記事をご覧ください。初心者でも5円程度の超少額から気軽に遊べるFX口座などあります。

投資信託

投資信託とは、証券会社等に株式などの買い付けや売却といった管理を委託する投資商品です。

一般的には何か特殊な株式などを買ってくれたりするわけではなく、市場に出回っている株式などを買い付けたりしています。

「プロが運用してくれるから安全、安心」と銀行や証券会社は宣伝しますが、実際には大損している方が多いです。間にプロが入るということは、その方にお支払いする報酬が必要だということです。

なお、「毎月分配型」と言って毎月分配金を受け取れる投資信託もありますが、それは特にやめておいたほうが良いです。投資元本を取り崩してまで分配している、意味の分からない投資信託がほとんどだからです。

たとえば、かつて銀行や証券会社が大々的に販売していた「グローバルソブリン」と呼ばれる銘柄では、購入時に1.65%の手数料、換金時に0.5%、そして年間1.375%の手数料がかかります。しかもこの銘柄、投資額の半値以下に落ち込んでいます。

投資信託で失敗したくない方は下記の記事で詳しく紹介していますのでご覧ください。

関連記事:投資信託で大損!?おすすめしない5つの理由を税理士が解説

債券

国債や社債といった債券は、比較的安全に運用することができる資産です。

債券は、投資先企業が倒産等しない限り元本割れせず、当初決められた利率で安定的に利息収入を得ることができるからです。

ただし、一言で債券といっても、仕組債など危険な債券も中にはあるため、その点はお気を付けください。

安定した利息収入が欲しい方は下記の記事をご覧ください。

関連記事:【債券投資】外国債券や国内債券のメリット・デメリット

株

株は債券と比べれば元本割れリスクは高くなりますが、大きなリターンを見込むことや安定的な配当収入を目的とすることができます。

「株はギャンブル」と言う人もいますが、そうではありません。株は投資先企業の成長に応じて価値が上がっていくからです。

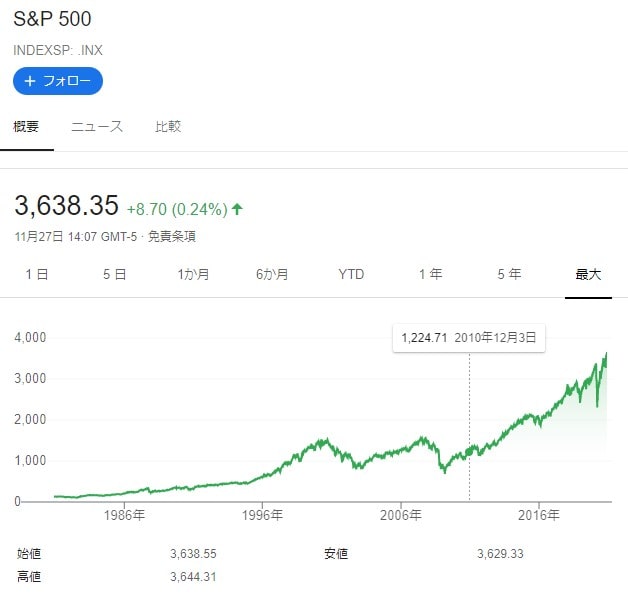

投資先企業や市場が停滞、衰退してしまえば価値は伸びていきませんが、たとえば、アメリカの上場企業の中から代表的な500社を選出している指標「S&P500」は過去30年、右肩上がりの成長を続けています。

図:S&P500のチャート もちろん、今後も米国企業が成長していくことが大前提にはなっていますが、インフレリスクや利回り等を考えれば、比較的手堅い運用方法と言えます。

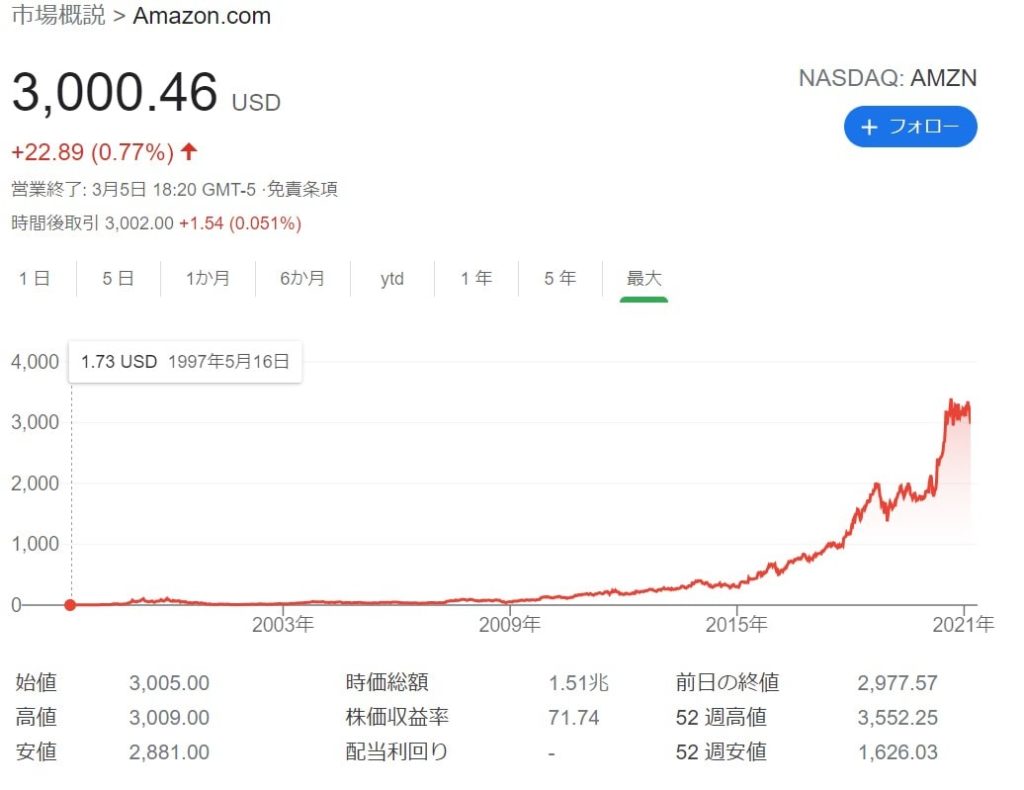

図:AMZNのチャート

また、Amazonなど、米国には急成長を遂げる会社が数多くあります。

上図の通り、Amazonは1997年には1株あたり1.73USDでしたが、現在は3,000.46USDとなっています。

つまり、24年間で株価が1,734倍になっています。もし10万円分持っていれば1億7,340万円になっています。

もちろん、2015年ぐらいまでは株価が横ばい状態だったため、その間は全くうまみがありません(むしろ赤字になるタイミングもあったかもしれません)が、もしこういった銘柄を発掘できれば一気に資産を増やすことができます。

なお、Amazonなど、高成長銘柄に分散投資してくれるETF(上場投資信託)も世の中には存在します。

当たった時のリターンは個別株より低くなりがちですが、失敗したときのダメージも少なくなります。

危険な資産運用セミナー

世の中には、数多くの危険な資産運用セミナーがあります。

資産運用セミナーを開いているのは次のような人たちです。

- 保険会社

- FP

- 銀行

- 信託銀行

- 証券会社

- 不動産会社 など

そのセミナーが有料ならまだいいです。フラットな観点から話してくれる可能性があります。ただし、もし無料なら気を付けてください。

無料セミナーなら、次の商品を販売するための導線になっています。

| 販売したい商品の一例 | 販売したい人 |

| 保険 | 保険会社、FP |

| 投資信託 | 銀行、信託銀行、証券会社 |

| 不動産 | 不動産会社 |

彼らは、資産運用について学んでほしいという目的なんて一切ありません。

みんな、自社製品を販売するための集客ツールとしてセミナーを行っているのであり、初心者が手を出してはいけない、手数料が高い商品ばかり売り付けられる可能性が高いです。

たとえば以下の無料セミナーは危ないように見受けられます。

安定の運用実績! プロパティエージェント(クリックして無料セミナーに参加する)

何だかんだ、「自社の不動産投資は最高だ!」と締めくくって営業するのが透けて見えます。

特に、不動産投資の営業で使われる利回りは、かなり甘く見積もられていたり、建物の修繕費などがシミュレーションに入っていなかったりすることは少なくありません。

不動産投資は金額も高く、一発売り逃げ型なので、本当にタチが悪いところが多いので気を付けましょう。

上記の会社が本当に良いものを販売されていたら申し訳ないですが、こういったセミナーで販売されている不動産というのは、基本的にロクでもないものしかありませんので、気を付けてください。

保険も投資信託も不動産も、間に人が入れば当然手数料はかかります。ボランティアではないので、利益を上乗せしなければビジネスとしてやっていけないからです。

ただし、無料セミナーで販売されるような商品は、自社利益の最大化が目標とされているケースがほとんどですので、カモにされないよう気を付けましょう。

不労所得にかかる税金

不労所得については、個人であれば所得税が、法人(会社)であれば法人税が課税されます。

所得税の場合は儲けの種類を10種類に区分する必要があり、一般的に、サラリーマンが副業程度でやっているのであれば「雑所得」、専業アフィリエイターなど、本業としてやっているのであれば「事業所得」と認められる可能性が高いです(人によって異なります)。

また、不動産賃貸の収入であれば不動産所得といった区分になったり複雑です。 これらの所得は、儲けの額に応じて15%~55%の税金がかかります(所得税+住民税)。一方で、法人にかかる税金はだいたい20%~30%ぐらいです。

そのため、税率差を考え、だいたい年間1,000万円以上の不労所得(多額の利益)を得ている方の中には法人化を検討される方もいます。

本気で稼いでいく覚悟のある方は法人化をサポートしますので、下記のページからお問い合わせください。

なお、サラリーマンが給与所得、退職所得以外の所得が年間20万円以下など一定の要件を満たした場合には所得税の確定申告を行う必要はありませんが、20万円以下であっても住民税の確定申告は必要なため注意してください。

株式や社債を特定口座で保有していれば、原則として確定申告不要(確定申告した方がお得なこともありますが)であり、税率も20.315%と格安です。

その点で言えば不動産などと比べると株式の方がお手軽であり、お得です。

不労所得の生活

不労所得の生活に必要なお金は?

不労所得だけで生活するのに必要なお金は、自身が毎月いくら使うのか、逆算すると良いでしょう。

月10万円で済む人もいれば、月100万円必要な人もいるからです。1人暮らしなのか、妻帯者かによっても異なります。

なお、総務省統計局の家計調査報告によると2人以上の世帯の消費支出は1世帯当たり27万円弱、単身世帯の月平均消費支出は15万円弱だそうです(参考記事:憧れの配当金生活にはいくら必要?現実的には1億円)。

月15万円であれば、案外目指せそうな水準ですね。不労所得だけでマトモな生活をおくりたい場合の参考にしてみてください。

不労所得だけで生活している人はどんな生活をおくっている?

「不労所得だけで生活している人」と一言でいっても、やはり、その人がどの程度の生活水準を保ちたいかによって生活内容は異なります。

ただ、私の知る限りでは、ギリギリの生活水準で満足している人は少ないです。

不労所得だけで生活できるということは、働かなくても生きていけるということです。

つまり、時間単価の低い仕事や、嫌な人との取引をする必要がありません。

そのため、やりたい仕事だけやれます。 また、時間が多くあります。

ヒマと言い換えても良いですが、このヒマな時間に、さらなる不労所得を生み出すためや社会全体が良くなるために働く人が多い気がします。

そうすると、時間単価が高い仕事ややりたい仕事だけやれるため、生活がより豊かになっていきます。

不労所得のおすすめの方法は?

先程説明したように、一言で「不労所得」と言っても、不動産など現物があるものは管理の手間が必要です。

そのため、全くの不労所得と呼べるものは株などであり、自身が働きたくないのであればお金に働いてもらうのがお手軽です。

不動産などの現物がある「ハードアセット」では管理の手間があり、現物がない株など「ペーパーアセット」には管理の手間はありません。

ハードアセットが有利になるのは、自身のお金でない融資で購入できる等の面であり、融資など受けたくなく、管理の手間もなるべく少なくということであればペーパーアセットの方が良いでしょう。

最近では、上場企業等にお金を貸して利息をもらうFundsが人気を集めています。年利1%~3%程もらえますが、株や仮想通貨と異なり値動きしないため、ほったらかしでOKです。

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

資産運用方法の一例

資産運用といっても様々ありますが、たとえば高配当株への投資が挙げられます。

年間3~5%ぐらいの利回りであれば、比較的安全に運用することができます。

配当金生活に必要な資金や具体的な銘柄を下記の記事で紹介していますので、生活を今より少しでも良くしたい方、収入を増やしたい方はこちらの記事もご覧ください。

資産運用相談

資産運用では「どういう目的で資産運用をするのか」が一番重要です。

人によって正解は違うため、背景や家族構成、財産状況などを伺いながらご相談にのっています。

そして、銀行や不動産会社にだまされて大きく損をする方はよくいます。

絶対に損したくない方や、資産を増やしたいとお考えの方は、ぜひ今すぐ以下のリンクをクリックしてお問い合わせください。

外資系証券会社で預入資産額2億円以上の方のみを担当してきた独立系ファイナンシャルアドバイザーが、口座開設から株式の売買までサポートいたします!