投資信託は、株式の売買等を委託し、手数料を支払って代理で運用してもらうことで儲ける仕組みです。

そして、簡単に儲けられるわけではありません。この記事では、投資家税理士 坂根が解説します。

ポイント

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

投資信託で儲かる仕組みはどうなっている?

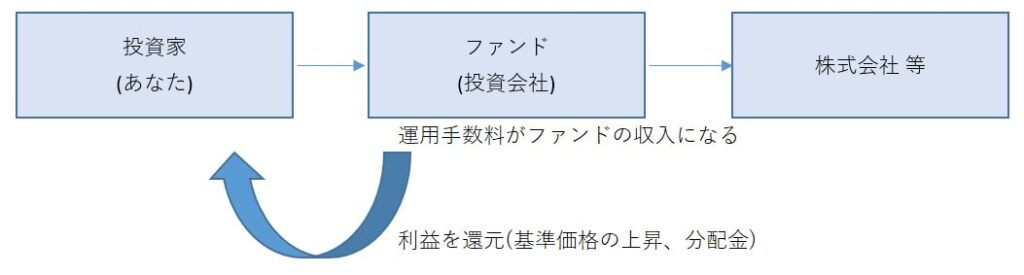

投資信託では、ファンドが出した利益(儲け)から、運用手数料等を差し引いた金額が個人投資家の利益となります。

投資信託は、ファンドに代理で株式投資等をしてもらう仕組みとなっています。

図:投資信託の簡単な仕組み

ファンドは株式等の売買や、株式会社からの配当金収入を通じて利益を出します。

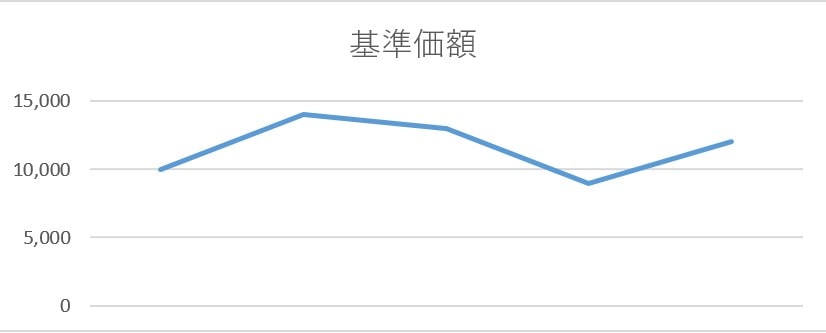

そして、その利益は投資信託の基準価額に反映されます。基準価額とは、株式投資でいう「株価」のことです。

単純化すると、個人投資家は、この基準価額の増減によって、儲けたり損したりする仕組みとなっています。

金額を用いて説明すると、たとえば、次のようになります。

| 増減 | 基準価額 | |

| 1.投資時 | - | 10,000円 |

| 2.株式の売却益 | +4,000円 | 14,000円 |

| 3.ファンドの運用手数料 | -1,000円 | 13,000円 |

| 4.分配金(投資家に還元) | -3,000円 | 9,000円 |

| 5.株式の売却益 | +3,000円 | 12,000円 |

図:基準価額の推移

このケースでは、10,000円を投資し、最終的に基準価額が12,000円になっています。

また、分配金を3,000円受け取っていますので、トータルで5,000円の利益を出すことができました(5,000円=12,000円+3,000円-10,000円)。

つまり、ファンドが運用し、儲けてくれたお金から、彼らの運用手数料等を差し引いた金額が、個人投資家の儲けとなります。

投資信託で儲けを出せない理由

投資信託で儲けを出せないケースも少なくありません。

理由は、主に以下の2つです。

投資信託で利益(儲け)を出せない理由

- 投資信託は株式投資などを代行してくれるだけ。儲かることもあれば損することもある

- 運用してもらうための手数料がかかる、手数料負けするケースもある

投資信託は株式投資などを代行してくれるだけ。儲かることもあれば損することもある

投資信託は、お金を預けて株式投資などを代行してくれるだけです。

自分で運用するのか、それともファンドに委託して運用してもらうかの違いです。

自分で運用したって儲けが出ることもあれば、損することもあります。ファンドに運用を委託しても、儲かることもあれば損することもあります。そこは一切変わりません。

また、ファンドは最大限の利益を出すことが目的ではありません。いくら基準価額が上がったり下がったりしたところで、運用手数料率が増減するわけではないからです。

「目論見書」を見れば、そのファンドがどういう目的で運用を行っているか記載されています。投資信託は表向き、ファンドの方針に沿った運用を行うことが目的です。

その目的に沿っていれば良いわけであり、儲けを出すことが目的ではありません。大きく損する可能性は大いにあります。

運用してもらうための手数料がかかる、手数料負けするケースもある

ファンドに運用してもらうためには、当然ながら運用してもらうための手数料がかかります。

投資信託にかかる手数料の一例

- 投資信託の購入時の手数料

- 投資信託の売却時(換金時)の手数料

- 投資信託の監査報酬

- 投資信託が株式等を売買する際の証券会社の売買手数料の実費 など

中には詐欺的なファンドもあり、とにかく運用手数料をとることだけを目的としているようなものもあります。

この手数料は結構高いところもあり、有名どころで、購入時に1.65%、換金時(売却時)に0.5%、そして年間1.375%の手数料がかかるものもあります。

購入時と売却時にそれなりの手数料がかかるのはわかります。手続きに費用がかかるのも仕方ありません。しかし、毎年1.375%の手数料というのはちょっと高いです。

100万円であれば年間13,750円、1,000万円であれば年間137,500円、1億円であれば年間1,375,000円です。

年間、数十%も利益を出してくれるならそれだけ払っても問題ありませんが、成果報酬ではなく、毎年の管理コストとして重くのしかかります。

下記の記事で詳しく解説しています。

関連記事:投資信託で大損!?おすすめしない5つの理由を税理士が解説

投資信託で分配金なしって、儲かっていないということ?

いえ、そんなことはありません。

むしろ、長期的に見るのであれば投資信託の中では分配金が出ないものの方が良いと思います。

分配金を再投資するぐらいなら分配金なしの方が良い

投資信託で分配金なしというのは、儲かっていないという意味ではありません。

分配金を出すという行為は、投資で儲けた利益の一部を還元する行為です。

しかし、分配金を出せば価格は下がる(ため込んだお金が減る)ため、むしろ、投資信託で分配金をガンガン出すものの方が危ないです。

ものによっては、投資元本を取り崩すタコ足配当を行っているケースもあるからです。

毎月分配型で、気が付いたら元本が半分になっていたことでニュースになったものもあります。

一般的には、分配金を再投資するぐらいなら、毎月分配型より分配金が出ないタイプの方が良いでしょう。その分、投資信託の価値に反映されます。

関連記事:投資信託で大損!?おすすめしない5つの理由を税理士が解説

投資信託で分配金なしのメリット

投資信託で分配金なしの場合のメリットを3つご紹介します。

ポイント

- 分配金なし=価値が積みあがる

- 複利効果による値上がりを期待できる

- 分配金の再投資をしなくて済むため手数料が抑えられる

分配金なし=価値が積みあがる

投資信託で分配金が出ない場合、価値が積みあがっていきます。

なぜなら、投資信託は、儲けた利益をため込むことによって価格が上昇するからです。

反面、分配金を出すとその分価格が下落してしまいます。

また、分配金を受け取る際には所得税・住民税が課税されますので、分配金が出ると税金分、資金効率が落ちてしまいます。

分配金が出なければ税金が引かれるのは投資信託の売却時まで先延ばしにできますから、分配金が出ない方が資金効率は良いです。

投資信託に税金がかかるタイミングは

- 分配金を受け取ったとき

- 売却して売却益が出たとき

なので、分配金を受け取らないタイプであれば税金を支払うのは売却時のみとなるため、資金効率が良くなります。

複利効果による値上がりを期待できる

分配金を受け取らなければ、儲かったお金は投資信託内で再度運用に回してくれます。

そのため、利回り3%で儲けが出る場合には次のように推移していきます。

| 年数 | 価格 |

| 現在 | 1,000,000円 |

| 1年後 | 1,030,000円 |

| 2年後 | 1,060,900円 |

| 3年後 | 1,092,727円 |

100万円が翌年103万円になり、その3万円も運用してくれるため、再来年には900円の運用益が出ることになります。

投資信託で分配金が出なければ、再度運用に回してくれるメリットがあります。

分配金の再投資をしなくて済むため手数料が抑えられる

受け取った分配金をもとに再投資をしようとすると、再度購入手数料がかかります。

また、NISA口座の場合は配当金を再投資しようと思うと、既に枠いっぱいに使っていれば非課税で運用できなくなります。

分配金が出なければ配当金を再投資しなくて済むため、購入手数料やNISA枠を最大限使えることがメリットとなります。

関連記事:NISA(ニーサ)のデメリットと注意点を税理士が解説

投資信託は儲けを出しにくい

投資信託よりも、自身で運用した方が良い運用成果を出しやすいです。

投資信託のファンドは、四半期に一度など、定期的に運用成果を投資家に開示しなければなりません。

そのため、比較的短期目線で勝負しないといけない場面が出てきます。個人投資家であれば損切りしない場面であっても、ファンドとしては損切りしないといけない場合もあります。

ファンドと個人投資家では、運用目的が違うからです。

個人投資家は長期目線で投資を行える点が強みです。

SBI証券でS&P500指数連動ETF「VOO」などを買うのが初心者には人気です。このように、自分で銘柄を選んで買うのが良いでしょう。

関連記事:【初心者向け】S&P500の買い方を投資家税理士が解説

資産運用相談、サポート

資産運用では「どういう目的で資産運用をするのか」が一番重要です。

人によって正解は違うため、背景や家族構成、財産状況などを伺いながらご相談にのっています。

そして、銀行や不動産会社にだまされて大きく損をする方はよくいます。

絶対に損したくない方や資産を増やしたいとお考えの方は、ぜひ今すぐ以下のリンクをクリックしてお問い合わせください。

外資系証券会社で預入資産額2億円以上の方のみを担当してきた独立系ファイナンシャルアドバイザーが、口座開設から株式の売買までサポートいたします!