こんな感じで始めて投資信託で大損する人、結構多いです。

確かに、投資初心者に限らず富裕層の方も「投資信託」を持っているケースは非常に多いです。

しかし、「投資をする余裕があるなら儲かっているだろう」と思うかもしれませんが、意外にも、大損している方がほとんどなのはあまり知られていません。

この記事では投資家税理士 坂根が解説します。

ポイント

関連記事:【年利3%】安定利息収入Fundsの評判は?税理士が解説

\10,000円分のAmazonギフト券がもらえる/

8月31日までに投資を行った方全員に、投資金額に応じて最大10,000円分のAmazonギフト券がもれなくもらえるキャンペーン!

(参考)投資信託で大損!?この記事の感想

上場企業の元取締役の方やエンジェル投資家の方から、この記事について「大作」や「力作」のコメントをいただきました。

いや、これ大作ですね。熟読玩味いたしました。仰るとおりの内容ですね。金融庁もようやく腰上げ始めましたがまだまだと思ってます。啓蒙必要ですよね

— 伊藤信雄 @スタートアップ資本政策, Part-time CFO, M&A支援 (@tatekinkids) January 19, 2021

— ふるやみちこ / 投資家さん&起業家マッチング (@michikof_ai) January 19, 2021

投資信託で大損!おすすめしない理由5選

このような感じで何もわからず手を出し、投資信託で大損する人は多いです。

わたしは税理士として、相続税申告に伴い多くの富裕層の方に携わってきた経験があります。その中で、「投資信託」を保有されている方を多く見てきました。

しかし、次のような理由によって、大損している方が多いのが実情です。

ポイント

- 投資信託は手数料のカタマリ

- 投資信託の商品内容が複雑(わかりにくい)

- そもそも儲かっていない投資信託もある

- 為替リスクが大きい投資信託をすすめられて大損するケースもある

- FPによる投資信託セミナーで買って大損

投資信託は手数料のカタマリ

投資信託に投資すると、毎年運用手数料として0.5%~3%ぐらい持っていかれます。

過去には、日本の金融機関が手数料の高い投資信託を売り、顧客に大損をさせる事態が頻発していたため金融庁が実態を公表したというニュースさえありました(※)。

※詳細は金融庁の「国内運用会社の運用パフォーマンスを示す代表的な指標 (KPI)に関する調査」参照。

投資信託は手数料のカタマリですが、ぱっと見でいくら手数料がかかっているのか見えにくいです。

なぜなら、投資信託の基準価額(株価)から、手数料が勝手に差し引かれるからです。

| 投資額 | 配当金収入 | 売却益 | 運用手数料 | 基準価額 |

| 10,000 | 1,000 | 3,000 | -1,000 | 13,000 |

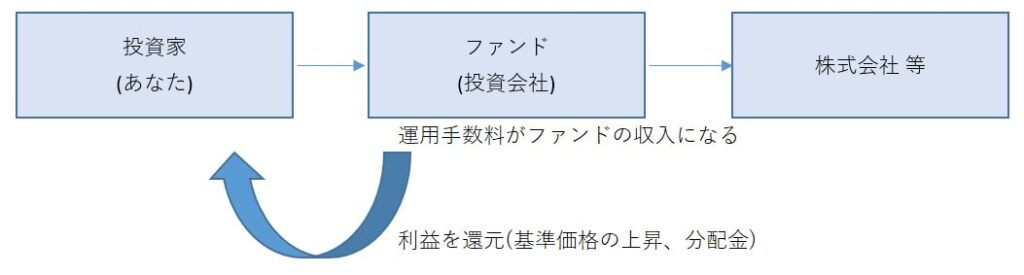

投資信託の仕組みは上記のイメージの通りですが、公表されている基準価額(株価)は運用手数料が差し引かれた金額ですので、手数料がいくらかかっているのか見えにくいです。

したがって、「目論見書(もくろみしょ)」を入手し、それを読んで手数料がいくらかかっているか把握する必要があります。

だいたい投資額の0.5~3%ぐらいが毎年手数料として取られていきますが、その他にも購入時や売却時にも多額の手数料をとられるため、投資信託で大損する可能性があります。

投資信託にかかる4種類の手数料

投資信託にかかる手数料は大きく4種類あります。

- 購入時手数料

- 運用手数料(信託報酬)

- 売却時手数料(信託財産留保額)

- 実質コスト(その他の手数料)

購入時手数料

投資信託の購入時には手数料がかかります。

最近では購入時の手数料はかからない(他で回収するため)場合もありますが、かつて銀行が大々的に販売していたグローバル・ソブリン・オープン(毎月決算型)の場合、購入時に1.65%の手数料がかかります。

投資商品や販売する銀行等によって購入時手数料の金額は異なりますが、結構な金額がかかります。

100万円の1.65%であれば16,500円、1,000万円の1.65%であれば165,000円ですから、それだけのコストに見合う利益をあげるのは大変です。

運用手数料(信託報酬)

投資信託は、ファンド(つまりお金を運用してくれるところ)にお金を預け、運用してもらう投資方法です。

そのため、運用してもらうための手数料(信託報酬)がどんな投資信託でも必ずかかります。

信託報酬は低くて年間0.132%など、高いと年間1.375%などかかります。

これは日割りで毎日かかります。

もし1,000万円を投資信託に回したのであれば、1日あたり次の金額がかかります。

- 0.132%の場合:36.2円(1,000万円×0.132%÷365日)

- 1.375%の場合:376.7円(1,000万円×1.375%÷365日)

これらを1年間にすると、それぞれ13,200円、137,500円です。

13,200円でも正直低くはありませんし、5年間で66,000円です。

余裕で回収できるだけの利益を得なければ損する可能性があります。

売却時手数料(信託財産留保額)

投資信託は、売却時に手数料がかかります。

最近は無料のものもありますが、かつて銀行が大々的に販売していたグローバル・ソブリン・オープン(毎月決算型)の場合、換金時に0.5%の手数料がかかります。

1,000万円投資していれば5万円です。大きいですね。

実質コスト(その他の手数料)

投資信託の「目論見書」を読めば、上に書いている3種類の手数料は金額が明記されています。

しかし、それ以外にも、金額が明記されていない次の手数料があります。

- 株式の売買時に取引した証券会社等に支払う売買手数料

- 株式を海外で保管する場合、海外の保管機関に支払う費用

- 監査法人に支払われるファンドの監査費用

- その他信託事務の処理にかかる諸費用 など

株を買うときに手数料がかかるのは当然、そして保管手数料がかかるのも当然です。

自分が株を買う場合と同じく、ファンドを通じて株を購入する(=投資信託)場合であっても、どちらも株の売買手数料等はかかります。

そして、どこの証券会社を使うかといえば、当然グループの証券会社ですので、手数料が高くつく可能性があります。

また、投資信託は、監査法人(つまり公認会計士)による会計監査を受けなければならないため、これらの手数料がかかります(運用報告書を見ることで過去の手数料の確認は可能です)。

最近は、VTIやVOOなど米国ETFを投資信託で買い付ける人が増えていますが、自分で買える銘柄を投資信託で買い付ける必要はありません。

手数料が余分にかかるからです。

S&P500指数連動ETF「VOO」はSBI証券で簡単に購入できます。直接買いましょう。

関連記事:【初心者向け】S&P500の買い方を投資家税理士が解説

投資信託は商品内容がわかりにくい

「投資信託」という名前だけはカッコいい響きがありますが、銘柄が6,000近くあると言われており、どの商品が良いのか判断がむずかしいです。

名前はどれもかっこよく、たとえば次のような銘柄が挙げられます。

- グローバル・ソブリン・オープン(毎月決算型)

- グローバル・ソブリン・オープン(資産成長型)

- MHAM株式インデックスファンド225

正直、名前だけ見てもどの銘柄が良いかわかりませんよね。したがって、実際に投資を行うにあたっては、各投資信託の「目論見書」を確認する必要があります。

ただし、投資経験の浅い方にとっては読みにくく、どの投資信託が良いかわかりません。そのため、証券マンのセールストークにひっかかり、投資信託で大損をする方が多いのです。

そもそも儲かっていない投資信託もある

儲かっていない投資信託も多くあります。

投資信託はあくまでも投資を投資会社に一任するだけですので、投資先がどこかも重要です。

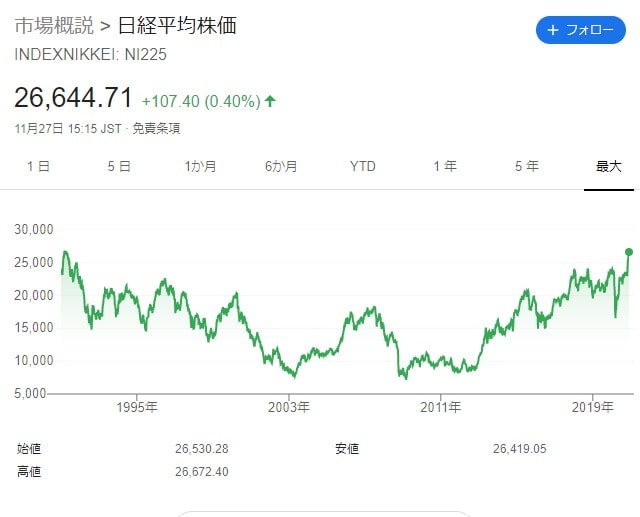

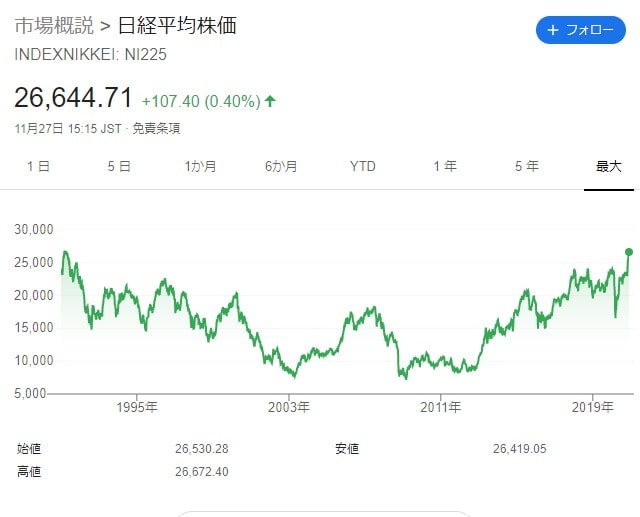

たとえば、日経平均株価との連動商品など、日本株への投資信託は利益率が低いです。そのため、手数料負けしてしまう可能性があります。

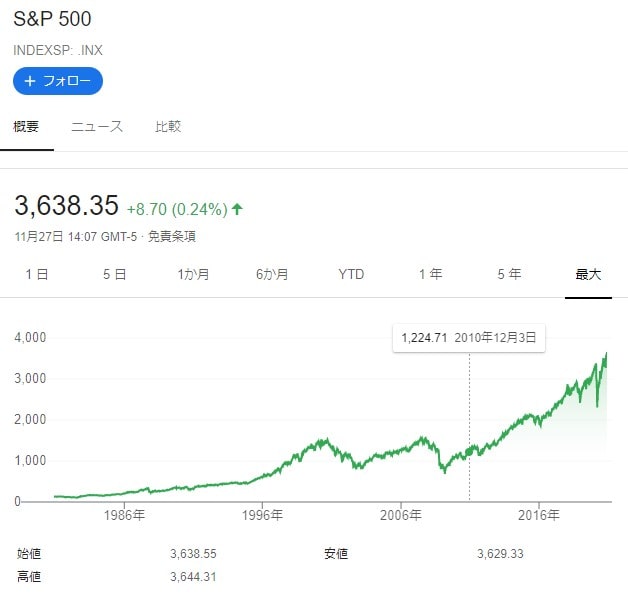

日本企業は高度経済成長を終え、次のように、30年間株価が横ばいです。

このような状況で日本株に投資する投資信託を買っても利益は見込めません。

また、国債などに投資する投資信託もありますが、国債は利回りが低く、手数料負けする可能性が高いです。

このように、そもそも儲かっていない投資信託もあり、投資信託で大損している方は多いです。

為替リスクが大きい投資信託をすすめられて大損するケースもある

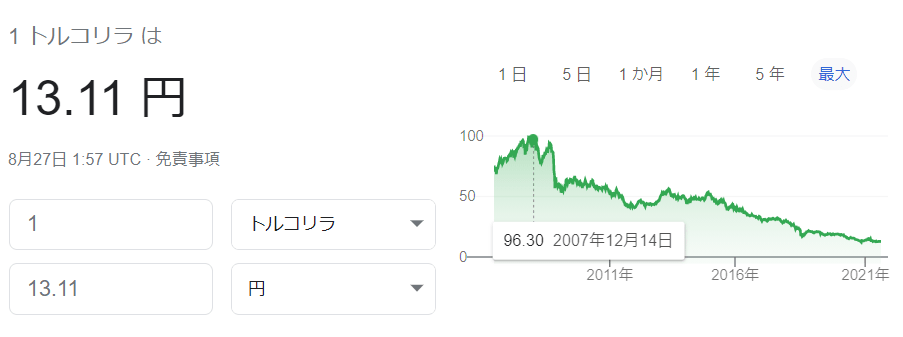

いえ、そうではありません。投資環境の法整備が進んでいない場合も多く、また、為替リスクが大きすぎます。

たとえばトルコリラ/円は10年で1/6に減価しています。600万円をトルコリラに変換した方は10年間で100万円になり、差し引き500万円の損失が発生します。

トルコに住んでいるのであれば特に問題ないかもしれませんが、日本に住んでいる以上は、為替リスクはなるべく少ない方が良いでしょう。そうでなければ、為替で大損をしてしまい、立ち直ることができません。

「これからこの国が伸びる!」というセールストークをする方がいますが、新興国への投資は法整備が整っていなかったり、上記のように為替リスクがあまりにも大きいため、大損する可能性も非常に高いです。

FPによる投資信託セミナーで買って大損

FP(ファイナンシャルプランナー)という資格が最近有名になりました。

ただし、批判を恐れず言ってしまえば、FPは単なる民間資格であり、何かむずかしい特別な勉強をしているわけではありません。

そのため、自分で投資した経験もなく、何の専門家でもない「自称 お金のプロ」が、それっぽい肩書きをもとに保険や投資信託といった手数料の高い商品を売っていることが多いです。

中には、「お金のセミナー」「株や投資信託に関するセミナー」を無料開催し、そこで手数料が高い商品を販売する人さえいます。

もちろん、私はそんなことはやりません。ゴミを売ってお金を稼ぐというのは倫理的にどうかと思うからです。

ただ、FPや証券マンは、税理士などの士業と違って責任が少ないうえ、自社のノルマもあることから「自分が儲かればいい」という考えのもと、やりたい放題やっている人が多いです。

もちろん、中にはきちんとした人もいますが、こういった無料セミナーで大損する人は多いので気を付けてください。

人件費や会場費を考えれば、国やボランティア団体でもない限り「無料」ではできません。

「無料相談」「無料セミナー」を開催するのは、その後ろに本来目的とした商品があり、無料セミナーは、その商品を販売するための客寄せとして利用しているからです。

自身はもちろん、身近な方が騙されそうであれば止めてあげてください。

投資信託を販売する銀行員に知識がない

人によりますが、銀行員もFP同様、金融商品の知識はありません。

銀行は、お金を預かってそれを貸し出して利息収入を得るのがメインビジネスです。

銀行員の中で、保険を販売したり投資信託を販売する人も確かにいますが、それは新卒の従業員だったり、出世コースから外れた人たちであることが多いです。

銀行員になるにあたって投資の勉強はしませんので、そもそも、相談相手として銀行を選ぶと失敗します。

また、銀行員は単なるサラリーマンであり、ノルマがあります。

ノルマを達成するためには、相談者が儲かる最適な金融商品を販売するのではなく、自分たちが儲かるための金融商品を販売しなければなりません。

自分のノルマを達成するために、積極的に手数料の高い投資商品をすすめます。

また、投資の世界では、時間分散と言って急激な価格変動に巻き込まれたときのことを考え、投資するタイミングを分散することが多いです。しかし、銀行員は自身の営業成績のため、一度に購入するようすすめるケースがあるので注意しましょう。

投資信託で大損って実際どれぐらいの金額?

投資信託で実際にどれぐらい大損しているのか、これは銘柄によって異なりますが、

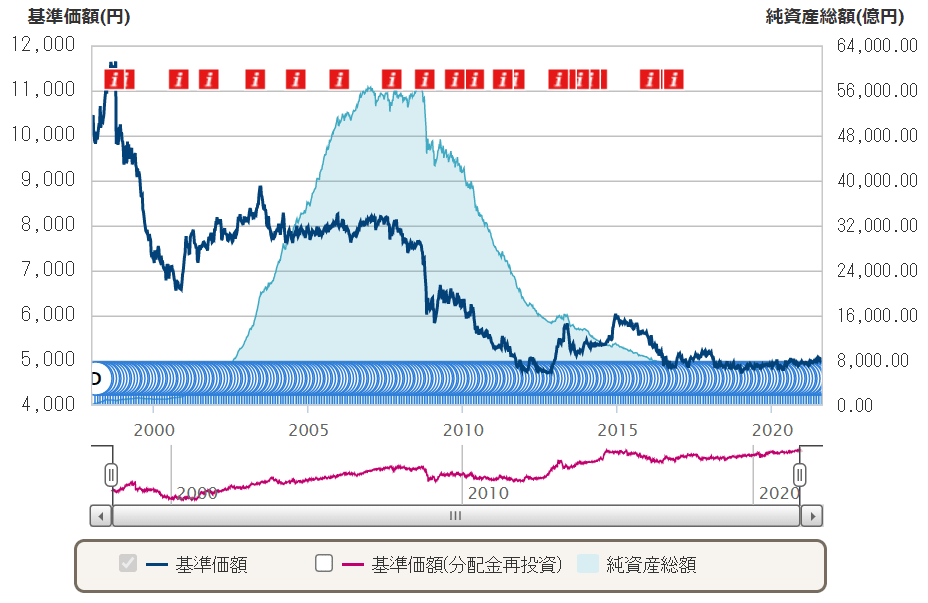

たとえば、先ほどご紹介した「グローバル・ソブリン・オープン(毎月決算型)(以下「グロソブ」)」を最初から持っていた人は投資額の半分を失いました。

以下ではグロソブを例にとって解説します。

グロソブで基準価額が投資額の半値以下に

グロソブは悪名高い投資信託として有名です。

2020年11月16日現在、基準価額(青い線)が4,932円となっています。これは、1万円投資した金額が、1万円→4,932円と、半値以下になっているということです。

「こんな投資信託、だれが買うんだ」と思うかもしれません。

しかし、グロソブは過去一番売れた投資信託と言われており、2008年には資金を6兆円近く集めるに至りました。なぜこんなに売れたのかと言えば、次の理由が挙げられます。

- 証券会社の主力商品だったから

- 分配金を毎月受け取れるため魅力的に見えたから

- 外国債への運用なら安心と思われていたから

証券会社の主力商品だったから

グロソブは手数料が高い商品です。

そのため、証券会社が利益を出すために営業マンに発破をかけ、グロソブを販売するよう全社的に命じられたと言われています。

投資信託に詳しくない人は、営業マンのセールストークを信用して買ってしまったことでしょう。

分配金を毎月受け取れるため魅力的に見えたから

グロソブが売れた一番の理由は「分配金を毎月受け取れる」からだと言われています。

毎月お金が入ってくる投資信託を「毎月分配型」と呼びます。毎月分配型は毎月お金が入ってくるため、年金のように見え、一見するとお得です。

しかし、これは必ずしも儲かったお金から分配しているわけではありません。投資した元本を取り崩してでも毎月分配を行っています。

本来であれば、投資額を運用し続けて資産を増やしていくのが基本ですが、グロソブは、投資した元本を毎月切り崩してどんどん基準価額が下がっていったという経緯があります。

外国債への運用なら安心と思われていたから

グロソブの運用商品の大部分はOECD加盟国の外国債券等であったと言われています。

これは、投資格付けがAランク以上で安定したものに対する投資であり、日本国債のように「元本割れはしない」というイメージが強かったのかもしれません。

もちろん、国によってはデフォルトする可能性もありますし、為替変動によるリスクもあります。過去、一時期は円高も続いていましたので、その影響もあり、グロソブは更に価値を落としました。

特におすすめしない投資信託の選び方

次に、どういった投資信託がおすすめできないか簡単に解説していきます。

- 毎月分配型の投資信託

- 手数料が高い投資信託

- 過去の成績が良く、利回りが高い投資信託

毎月分配型の投資信託

先ほど解説したように、毎月分配型の投資信託は元本を取り崩してまで分配し、毀損する可能性が高いです。

投資は短期トレードではなく、長期投資が基本です。毎日取引されていれば毎日売買手数料がかかってしまいます。

そのため、毎月決済して毎月分配を行うタイプの投資信託はおすすめしません。

手数料が高い投資信託

手数料が高い投資信託はおすすめできません。

だいたい安全に投資して得られる利益が年利3~5%ほどと言われています。

それにも関わらず、たとえばグロソブでは購入時に1.65%の手数料、換金時に0.5%、そして年間1.375%の手数料がかかります。

こんなに手数料が高くては、いくら利益を出しても手数料負けしてしまいますのでおすすめできません。

過去の成績が良く、利回りが高い投資信託

一概には言えませんが、過去の成績が良く、利回りが高い投資信託にも気を付けなければいけません。

過去にいくら成績が良くても、今後、その通りの成績を続けられるかと言えばそうではありません。

過去の数値はあくまでも参考とし、将来性を見て選びましょう。

投資信託で大損したときの対応

投資信託で大損したときの対応方法を4つご紹介します。どれも良い方法とは限りませんが、ときにはこういった対応も必要であるということを認識しておきましょう。

- ナンピンする(買い増し)

- 含み損を抱えたまま長期保有する

- 損切りする(売却・換金する)

- 損益通算、繰越控除を有効活用する

ナンピンする(買い増し)

ナンピンとは、要するに買い増しを行うことです。

1口10,000円の投資信託が1口5,000円に落ちた際、買い増せば1口あたり7,500円((1万円+5,000円)÷2)と考えることができます。そのため、値上がりが見込める場合には、このように買い増しを行うケースもあります。

ただし、よく勘違いしている方がいますが、ナンピンが効果を発揮するのは、価格が右肩上がりのケースのみです。

今後も価格が下がりそうならナンピンしても損するだけです。やめておきましょう。

含み損を抱えたまま長期保有する

将来反発し、値上がりが見込めるのであれば含み損を抱えたまま、長期保有するという選択肢も無しではありません。

もちろん、今後値上がりが見込めるというのが条件です。

決算の状況が悪かったりすると、誰も買いたくありません。価格が下がっているときにあえて買いに行くと大損することが少なくありません。そのため、だれも買わないし、みんなが売るという状況になれば、自分一人持っていてもどんどん価格が下がっていくだけです。含み損を抱えたまま10年たっても、業績が好調になっている等回復しているとは限りません。将来性がなければ手放しましょう。

損切りする(売却・換金する)

投資家になかなかできないのが「損切り」です。

損切りとは、要するに持っている投資信託を売却、換金することです。投資信託を持ち続けていたとしても、価格がもとに戻ることはないかもしれません。儲からない投資信託だったかもしれないからです。いつか上がると信じていても、現実問題値下がり続けているのであれば売却してあきらめるのも一つの手です。他の投資商品に切り替えた方が、まだマシな状況になるかもしれません。

損益通算、繰越控除を有効活用する

所得税等の税金は、売却時の利益に対して課せられます。したがって、赤字の場合にはこれらの税金は課税されません。

また、もし他に利益が出ているものがあれば、その利益と、いま赤字が出ているものを相殺することができます。赤字商品と一緒に利益が出ている商品をともに換金することで、被害を少なく留めることも一つの手段です。

投資信託で大損した人の声

レバレッジ投信買ったときはドキドキしたな。買い続けるうちに薄れたけど、そんなときに大損こいた。2000万の損失。レバレッジは悪魔の実。食っちゃったからもう魔法は解けません。死ぬまでレバレッジ。

— セミリタイア進行中 (@retaireteach) August 22, 2021

きらやかの株で大損、口車に乗せられた投資信託で大損

こんなクソ銀行無くなればいい。

こんなの銀行じゃねえ 鷺が集団で飛び回っているようなもんだ。— きらやか銀行bot (@kirayaka_2ch) August 27, 2021

亡き母の証券口座も解約を申し出ました。

投資信託を持っていたんですが、ひょっとしたら儲かるかもしれないと夢を抱いて5年。大損という結果に反省しかありません。— goodnight_blend (@GoodnightBlend) August 27, 2021

投資信託で大損するというのはよくある話です。自業自得で失敗する方もいますが、銀行にだまされてご両親が購入された投資信託をお持ちの方は早めに売却を検討することをおすすめします。

大損したくない、投資信託でおすすめは?

「投資信託で大損するのはわかった、結局何を買えばいいんだ」という方も多いと思いますので、参考にこんなものがあるよというのをご紹介します。

※投資判断はもちろん自己責任です。

S&P500連動などで手数料が低い投資信託

最近は楽天VTI(楽天・全米株式インデックス・ファンド)やS&P500連動のeMAXIS Slim 米国株式(S&P500)といった投資信託があります。銀行や証券会社に相談せず、自身で銘柄選定をできるなら、選択肢としてはアリかもしれません。

ただ、自身で直接米国株などを保有する場合と比べれば、間に証券会社が1つ入る分、手数料が高くつく点には注意が必要です。

ETF(上場投資信託)

一言で投資信託といっても、中には株式市場に上場しているものがあります(ETF)。これらの中には経費率が年0.03%など、非常に低い手数料で運用を行ってくれるものもあります。

なお、特にS&P500連動のインデックス投信は、米国株市場の成長性を考えると比較的安全性が高いと言われています。なぜなら、S&P500は以下の通り、10年以上前から右肩上がりのチャートを描いているからです。

図を見ればわかる通り、10年前と比べて3倍以上に値上がりしています。

GoogleやApple(アップル)、FacebookにAmazon、Microsoft(マイクロソフト)と、いまの世界経済は米国がけん引していますし、革新的な技術は米国から生まれていることが多いのが現実です。手元にあるiphoneやパソコンを触っているときに使うGoogle、Gmailなど、これらは日本で生まれたものではありません。過去30年横ばいの日経平均株価とは大違いです。今後も米国が成長を続けていく限りは、株価の上昇を見込むことはできると思います。

なお、S&P500連動の銘柄は、具体的に言えば次のものが挙げられます。

これらは日本のネット証券であるSBI証券などで簡単に買うことができます。

以下の記事で購入方法をわかりやすく解説しています。

関連記事:【初心者向け】S&P500の買い方を投資家税理士が解説

米国上場のS&P500連動ETF(SPY、VOO、IVV)

S&P500連動のETFで有名なものは次の3つです。

SPYは機関投資家向けで経費率が若干高いため、個人投資家はVOOかIVVを選ぶことが多いです。

なお、S&P500連動ではないものの、VTI(バンガード・トータル・ストック・マーケットETF)という銘柄があり、これは、アメリカの株式市場のほぼ100%に対して分散投資している銘柄です。

アメリカの成長期待にかけることになってしまいますが、S&P500連動より銘柄分散を行うことができます。

日本企業は少子高齢化で今後成長がより鈍化すると考えられますが、米国企業は未だ成長を続けています。その観点から言えば、日本円の定期預金(年0.005%)で持っておくよりETFで運用するのは良い選択と言えるかもしれません。

仮にGDP成長率の3%と同じ利回りだとしても、今の100万円が1年後に103万円、10年後の134万円(毎年3%の複利計算)です。

1万円程度の少額からでも始めることができるため、まずは少額から触ってみると良いでしょう。

関連記事:【初心者向け】S&P500の買い方を投資家税理士が解説

東証上場:(1655)BRJ iShares S&P 500 ETF

先ほどのS&P500関連銘柄は、米国に上場されているものですので若干買いにくいかもしれません。

その点でいえば、東証上場の1655は、選択肢に上がります。1655は日本で上場されていますが、内容としてはS&P500の銘柄を買い付けているためS&P500と同様の値動きをしています。

そのため、上記で説明したVOOなどの買い付けがむずかしいようであれば選択肢に挙げられます。

おすすめの証券会社はどこ?

上記で説明したVOOやIVV、1655といった銘柄は、アメリカで上場しているものを含め、SBI証券などネット証券から日本語で簡単に買い付けることができます。

どこの証券会社で口座開設するかは手数料などを考えると重要な問題ですが、多くの方は株式売買のためのアプリが使いやすかったり、手数料が安いSBI証券といったネット証券が良いでしょう。

わたしもメインで使っています。

なお、だいたい安定的な運用で年間利回り3%ぐらいです。いまの100万円は1年後の103万円、10年後の134万円(毎年3%の複利計算)と考えれば、1万円程度の少額からでも始めることができますし、少しでも早く始めた方が複利効果は高くなるため、まずは少額からどんな感じか触ってみると良いでしょう。

どこの証券口座で開設したら良いかや証券口座の開設の手順については、下記の記事で画像付きで解説していますのでご覧ください。

関連記事:【比較】証券会社のおすすめはどこ?口座開設の流れを解説

日本の投資信託は大損する可能性高いのでおすすめしない

投資はリスクをどれだけ許容できるかによって最適解が異なります。そのため、自身にあった最適な投資手段を選択しましょう。

ただし、先に説明したように、日本の証券会社の窓口などで買う投資信託は大損する可能性もありますのでお勧めはできません。

SBI証券などのネット証券で、VOOやVTI、1655を買った方がリスクは低いと思われます。

また、世界経済(株式市場)が今後も成長していくことを前提とすれば、お金を預金のまま寝かせておくより、個人的には良いと思います(日本の目標インフレ率が2%のため、いまの預金の金利0.001%で寝かせておくと、お金の価値が目減りしていく可能性もあります)。

もちろん、いきなり1,000万円、1億円と投資するのではなく、月に5万円、10万円、或いは100万円と、時間的分散を行うことも大事です。まずはSBI証券などで、1万円や10万円などの少額から試してみましょう。

これから証券口座を開設したい方は下記の記事をご覧ください。

関連記事:【比較】証券会社のおすすめはどこ?口座開設の流れを解説

資産運用相談

資産運用では「どういう目的で資産運用をするのか」が一番重要です。

人によって正解は違うため、背景や家族構成、財産状況などを伺いながらご相談にのっています。

そして、銀行や不動産会社にだまされて大きく損をする方はよくいます。

絶対に損したくない方や資産を増やしたいとお考えの方は、ぜひ今すぐ以下のリンクをクリックしてお問い合わせください。

外資系証券会社で預入資産額2億円以上の方のみを担当してきた独立系ファイナンシャルアドバイザーが、口座開設から株式の売買までサポートいたします!