相続税の支払いは原則として現金で行わなければなりませんが、多額の相続税が生じる場合、「税金を支払えない」ことも少なくありません。

この記事では、相続税の支払いを行うことがむずかしい場合、どのように対処すれば良いのか、相続税に詳しい秋田市の税理士 坂根が解説を行います。

ポイント

- 延納

- 物納

- 銀行からの借り入れ

- 不動産の売却

相続税は平成27年に大規模な改正が行われ、これまで相続税の対象とならなかった家庭でも、対象となるケースが非常に多くなりました。

また、相続税は納付が遅れると罰金も発生するため、期限内に納付しなければなりません。具体的にどう対処すべきか確認していきましょう。

なお、相続税がいくらかかるかについては以下の動画で解説していますので、あわせてご覧ください。

\初回無料診断/

相続税を払えない?どのように対処すべきか

相続税は、亡くなった方の財産を引き継いだ相続人が支払う税金です。

しかし、相続税がかかる財産はお金に限らず、土地や建物といった不動産も対象です。ただし、不動産はすぐに売却して換金することができません。

したがって、「多額の相続税がかかるにも関わらず相続税を支払えない」という事態が生じる場合があります。この記事では、相続税が払えない場合にどう対処していくべきか解説します。

相続税の仕組み

家族などから一定額以上の遺産を相続すると、相続税の支払いが発生し、申告書の提出を行わなければなりません。しかし、遺産相続をしても必ずしも相続税が発生するとは限らず、相続した遺産額が一定金額以下であれば相続税は発生しません。

「相続税はいくらまで無税?いくらからかかる?秋田の税理士が解説」の記事で詳しい解説を行っていますが、相続税が発生するかどうかは、算定式に当てはめることで事前に簡易計算を行うことができます。したがって、相続税が発生するか心配な方は一度試算を行っておくことをお勧めします。

相続税の計算方法とは?

相続税の支払いは、相続や遺言書によって財産を引き継いだ方にかかる税金です。

しかし、財産を引き継いだからと言って必ずしも相続税の支払いが必要というわけではありません。具体的には、相続税は、「基礎控除額」と呼ばれる金額より、相続した財産が多い場合に発生します。

相続財産には、現金や預金といったいわゆる「お金」だけでなく、土地や建物といった不動産、そして、生命保険や会社の退職金といったものが含まれます。そこから借金やお葬式にかかった支払いなどを差し引くことによって財産額が算定されます。

この財産額が、相続人の人数によって変動する基礎控除額(最低3,000万円)を上回る場合に相続税の支払いが発生します。ただし、3,000万円を超えたとたんに何百万円、何千万円といった税金がかかるわけではありません。

3,000万円の基礎控除額を超えた分について、10%から最大55%、引き継いだ財産に対して課されます。

相続税がかからない場合とは?

相続税を計算する上でまず大事になるのが、正味の相続財産額と基礎控除額です。

正味の相続財産額とは、現金などプラスの財産から、借金など負の遺産を差し引いた純粋な相続財産のことです。

繰り返しとなりますが、この正味の相続財産より基礎控除額が大きい場合、相続税の支払い額は0円となり、相続税の支払いが生じません。

なお、相続税を計算する場合、相続した財産の種類によって非課税枠が存在したり、だれが財産を引き継いだか、引き継いだ財産をどのように利用しているかなどによって支払う税額が変わるなど、様々な特例があります。

したがって、基礎控除額よりも正味の相続財産額が大きいからといって必ずしも相続税が発生するとは限りません。しかし、個別的なパターンをすべてご紹介するには書籍数冊分ものボリュームになってしまいますので、ここでの説明は割愛します。

相続税の申告書の提出期限と税金の支払い期限はいつ?

相続税の申告書は、亡くなった方の親族(いわゆる相続人)が、死亡から10か月以内に所轄の税務署へ提出を行う必要があります。

また、税金の納付期限も同様に、亡くなった方の死亡から10か月以内に行うことが原則とされています。

なお、申告及び納付期限が土日祝日や年末年始休日になってしまう場合はその翌日が期限日となります。

また、相続財産は固まっているが相続人への分割などが決定していない未分割の場合であっても申告を行う必要がありますので、親族の間で揉めていたとしても、10か月以内に申告書の提出と税金の支払いが必要であることは変わりませんので注意してください。

相続税の納付方法

従来、相続税の納付は現金納付が原則であり、所得税や消費税といった税金のように、振替納税(口座振替による税金の支払い)やダイレクト納付(インターネット上で税金の支払いを行う方法)といった納付方法は原則として認められていませんでした。

しかし、最近では相続税の納税額以上に預金口座に残高がある場合などは、金融機関に申し出ることで口座引き落としが可能な場合があります。また、電子納税によるネットバンキング決済や、クレジットカード決済も可能になっています。

なお、クレジットカード決済の場合、金額に応じて手数料の負担が発生し、また、ポイントが付かないケースもありますので、必ずしもお得とは限らない点に注意が必要です。

相続税を払えない・・・納付が困難な場合の対処法

相続財産のうち、現金や預金などのいわゆるお金だけでなく、土地や建物といった不動産などの財産が多い場合でも相続税が発生します。

しかし、土地や建物はすぐに現金化ができませんから、相続税の金額が多額になってしまうと、相続税を現金や預金で納めることがむずかしい場合があります。

そのような場合には、一定の要件をクリアすることで、特例として下記の方法によって相続税を支払うことが認められています。

対処法1 ~ 延納の活用(税金の支払いを延期する)

相続税額が10万円を超え、現金や預金などの「お金」による納付が一時的に困難なことが証明でき、かつ、延納する相続税額に相当する担保提供が可能な場合には、相続税の申告期限日までに、「延納申請書」と呼ばれる書類と、「担保提供関係書類」と呼ばれる書類を所轄の税務署に提出することによって、延納での納税が認められる場合があります。

つまり、相続した財産が土地や建物などの不動産ばかりであり、相続税の支払いが多額に生じるものの、引き継いだ財産の中に現金がほとんどなく、税金をすぐに支払えない場合です。このような場合には、土地などを担保として差し出し、税金の支払いを伸ばすことが可能なケースがあります。

なお、これらの申請書のうち、担保提供関係書類に限っては、提出期限にギリギリ間に合わない場合には、「担保提供関係書類提出期限延長届出書」を提出すれば、提出期限を延ばすことができます。

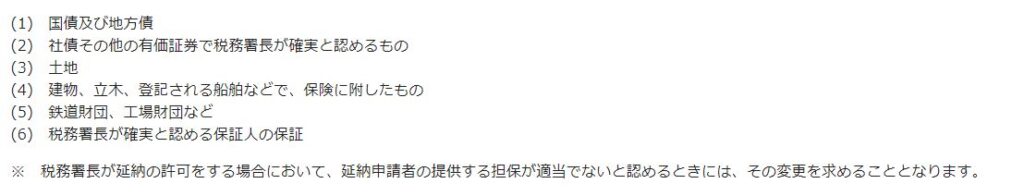

担保として差し出すことができる財産の種類

延納を行う期間が3年以下であり、かつ、延納する相続税額が100万円以下のケースでは、担保の提供は求められません。

ただし、それ以外の場合には、下記に掲げる種類の担保を差し出す必要があります。

なお、この担保に差し出す財産については、亡くなった方から引き継いだ財産だけでなく、相続人がもともと所有している財産も担保として提供することが可能です。

延納の注意事項

延納制度を利用する場合には、利子税と呼ばれる利息のような税金を支払わなければいけません。

利子税の割合(利率(%))は、延納する期間や相続する財産の種類、そして、相続財産全体のうちに占める、不動産等の割合がどれだけあるかによって変わります。

なお、平成31年1月1日現在の利子税の割合は下記のとおりです。

しかし、言ってみれば借金と変わりありませんので、この制度を使うケースはさほど多くありません。

対処法2 ~ 物納の活用(物で税金を納める)

相続税を支払うことができない場合に活用できる対処法は、延納以外にも物納と呼ばれる方法があります。

ただし、物納を行いたい場合、上記で説明した延納制度を活用しても納付が困難である場合に限り、物納を検討することができます。

物納は、相続財産のうち、不動産等の財産を相続税額に充てることで納税を完了させる手続きです。

ただし、物納で相続税を納付する場合には、延納と同様に一定の条件を満たしておかなければいけません。

一定の条件とは、相続税を預金などのお金で支払うことがむずかしいことを証明できることや、物納を行おうとする相続税の申告書の提出期限、納付期限までに、「物納申請書」と「物納手続関係書類」を所轄の税務署に提出することなどがあげられす。

その他にも、物納できる不動産等の資産にも条件が設けられていたり、物納を行わず、売却して現金で税金を支払った方が良い場合もあります。従って、物納の活用を行いたい場合は慎重に検討しなければいけません。

物で税金を支払う、物納できる財産の種類

物納が可能な財産は、原則として相続税の計算の基礎となった財産であって、なおかつ、その所在地が日本の国内であることが前提となっています。

また、物納することができる相続財産には以下の優先順位が設定されており、これらの順に沿って相続税の納税にあてることが可能とされています。

第1位:不動産・船舶・証券等・上場株式など

第2位:「物納劣後財産」である不動産や上場株式等

第3位:非上場株式等

第4位:「物納劣後財産」である非上場株式

第5位:動産

上記のうち、「物納劣後財産」という言葉は聞きなれないかと思います。物納劣後財産とは、物納を行うことができる相続財産のうち、その優先順位が他の相続財産と比較して後の順位となる財産のことを指します。

例えば不動産の場合、過去に事件や事故物件などがあった場合には同条件の不動産と比べて適正価格で取引が行われない可能性が高いです。従って、他の不動産よりも価値が低く、優先順位が後の順位(国がなかなか物納を認めてくれない)となります。

なお、他の具体例は相続税法施行令第19条に定められていますので、検討を行う際は条文まで確認を行う必要があります。

対処法3 ~ 金融機関等から資金調達をおこなう

金融機関から借り入れを行って相続税を支払うことも、相続税の支払いがむずかしい場合に行うことができる対処法の1つです。

この場合、大きく2つの方法が考えられます。

- 相続した不動産などの財産を将来売却することを前提に借入を行い、不動産売却後に一括で返済を行うという、「つなぎ資金」として借り入れを行う方法です。

- 相続した不動産などの財産は売却を行わず、単純な納税資金として借り入れを行う方法です。

つまり、思い入れがある実家などの不動産を相続した場合は上記2番の方法をとり、別の方法でお金を集め、税金の支払いを行います。一方で、税金を支払うために不要な不動産を売却する予定がある場合は、上記1番の方法をとることになります。

なお、金融機関や相続人の状況によっては、借入を行う際の審査や条件などが異なります。従って、金融機関からの借り入れで相続税を支払おうと検討している場合は、税理士などの専門家に事前に相談して、どのような方法をとるべきか相談すると良いでしょう。

もちろん、金融機関から借り入れを行う場合には、当然ながら利息を支払わなければなりませんので、次で説明する4番の対処法をとる方が多いです。

対処法4 ~ 相続財産を売却し現金化する

単純に、相続した財産を売却して現金を得て、それを相続税の支払いに充てることも一案です。

相続税の納付期限前に、相続した不動産を売却し、現金化することができれば、相続税の支払いに充てることができます。

なお、この方法は物納を行うより有利なケースが多いです。

なぜなら、先ほど説明した物納を行う場合、相続税を計算するうえでの財産価格ベースで税金の支払いに充てることができますが、一方で、不動産の売却を行って税金を支払う場合、取引価格は市場価額となるからです。相続税を計算するうえでの財産価格は、一般的に市場価格より低く算定されるようになっていますので、売却した方が有利なことも少なくありません。従って、物納するより高額で売却することができれば、物納を行うよりも有利になります。

なお、土地などの不動産を売って儲けが出た場合、譲渡所得税と呼ばれる税金を支払わなければなりません。

ただし、相続によって引き継いだ不動産等を売却し利益が発生した場合に活用できる特例も存在しますので、通常の不動産売買において発生する税額よりも低い税額で不動産の売却を行うことができるというメリットがあります。

このように、不動産などを売却して相続税の支払いに充てる行為は数多くのメリットがあります。

ただし、注意しておきたいことはその不動産が売れなかったり、安く買いたたかれる可能性があることです。

不動産を売却できない場合、相続税を支払うことができず、滞納することになってしまいます。そうなってしまうと、罰金はもちろん、差し押さえということにもなりかねませんので、その場合は上記3で説明した銀行からの借り入れなども検討する必要があります。

弊社では、不動産の売却を前提とした低利率での融資や、不動産の売却に関しての不動産会社の紹介は無料で行っています。ぜひお気軽にお問い合わせください。

どの対処法をとるべきか

上記で説明した対処法のうち、延納や物納もれっきとした対処法の1つですが、実際に相続税を支払うことができない状況の場合、相続する不動産を売却して現金化を図る場合や、金融機関からの資金調達を行うことによって相続税を支払うケースがほとんどの割合を占めます。

ただし、どの方法をとるべきか、その判断はむずかしいものがありますので、まず相続が起こった段階で専門家に相談しつつ、どのように対処していくべきか相談することをお勧めします。

相続税を払えないなら放棄を検討

相続する財産の中には、現金や預金、不動産のようなプラスの資産のみならず、借金のような負の遺産があることも珍しくありません。

これらプラスとなる資産よりも負の遺産が多いケースでは、相続を放棄することで、借金などを引き継がずに済みます。

ただし、相続放棄を行う場合、亡くなった方のすべての財産について一切の権利を放棄することが求められます。

したがって、相続放棄を行う場合には、現金や預金、不動産などの資産を1円も相続することができなくなりますので、実際に相続放棄を行う際は、専門家に依頼して行うことをお勧めします。

相続税を払えない事態に陥らないためにすべきこと

このように、相続税を支払うことがむずかしい場合における対処法はいくつかありますが、一番理想なのはどの対処法も使わないことです。

相続においては、相続が発生する前からしっかりとした相続税対策を行うことによって、相続税の支払いを抑えることや、相続税を発生させないことが可能な場合もあります。もちろん、揉めないように遺言書を書いておくことも、生きているうちにしか行うことができません。

相続が発生してから行える対策というものは、ほとんどありません。肝心なことは、元気なうちに、相続財産になりうる財産がどのくらいあるか、だれに、どのようにわけるか等を家族で話し合う場を設けることが大事です。

負担がかかるのは、遺された遺族の方です。元気なうちに専門家に相談し、遺言書の作成を依頼するのも良いですし、エンディングノートの作成など、生きているうちに行えることはすべてやっておくと良いでしょう。

相続税を払えないなら早めに相談

相続税は、亡くなってから申告書の提出・納付期限まで10ヶ月の期間が設けられています。

10ヶ月と聞くと非常に長く感じる方が多いかと思いますが、実際に相続が発生すると、この期間はあっという間に過ぎていきます。

さらに相続財産の種類が多い場合や、土地や建物、株式などの財産がある場合は様々な資料を準備していかなければなりません。

相続税の申告書を作成するためには、数百枚にも及ぶ書類集めと確認や、実態の確認を行う必要があり、税理士に依頼することが一般的です。

ただし、どの税理士に依頼しても良いという訳ではなく、相続税に強い税理士に依頼することが非常に大事になってきます。

なぜなら、医者に専門分野があるように、税理士が行う業務の中でも相続税の申告は特殊であり、専門分野の一つとされているからです。

相続税には様々な特例があり、それによって税金の金額も変わりますので、検討の漏れがないよう、相続人と税理士でお互いコミュニケーションを重ねなければなりません。

- 相続税が発生しそう

- 相続について不安がある

といった方は、まずは相続が発生する前に、相続税に強い税理士に相談することをおすすめします。

タイムリミットはあとわずか?!今すぐご相談ください

「いつか相談しよう」と考えていると期限を過ぎてしまいます。

この期限で失敗した家庭を、今まで数多く見てきました。

相続税は、亡くなってからできる対策は限られます。

また、もし亡くなってから相続税申告の準備を始める場合、期限に間に合わせるのは大変です(資料収集など含め、依頼から申告までに3か月以上かかるケースが多いです)。

相続対策をするなら、認知症になってしまうと何も対策できなくなり、また、既にご家族の方が亡くなっているのであれば、いますぐ対応しなければ申告に間に合いません。

本当に、悩んでいる時間がもったいないです。今すぐ下のリンクをクリックして、お問い合わせください。

\初回無料診断/