税務署から、自宅に「相続税のお尋ね」が届いて不安に思っていませんか?

この記事では、秋田市の税理士 坂根がわかりやすく解説します。

ポイント

- 「相続税のお尋ね」は、相続税の申告を促したり、状況の確認をするための資料

- 「相続税のお尋ね」は相続に関わる重要な書類であり、早く対応した方が良い

- 「相続税のお尋ね」が税務署から届いたら早めに税理士に依頼した方が良い

- 無視はダメ、虚偽回答は重い罰則あり

\初回無料診断/

なお、相続税がかかるかどうか。かかる場合、いくらぐらいかかるかについては、以下の動画で解説していますのであわせてご覧ください。

相続についてのお尋ねが届いた。心配だけどどうしたらいいの?

税務署からの「お尋ね」と聞くと、次のように思われるかもしれません。

- 「何か悪いことをしたと税務署に疑われているの?」

- 「罰則があるの?」

しかし、ご安心ください。

「相続税のお尋ね」は、相続税の申告を促したり、状況の確認をするための単純な確認資料です。したがって、心配しなくても大丈夫です。

ただし、「相続税のお尋ね」は相続に関わる重要な書類であり、早く対応した方が良いことに変わりはありません。

相続税のお尋ねはいつ届く?

相続税のお尋ねは、亡くなってからだいたい6か月から8か月後に税務署から届きます。

これは、上述したように相続税の申告まで期限が近くなっていることをお知らせするための確認書類です。

したがって、ただちに罰則を受けることはありません。

しかし、できる限り早く回答した方が良いことに変わりはありませんので、早めの対応を心がけましょう。

どのようなときに相続税のお尋ねは届くのか?来ない人もいる?

相続税のお尋ねは、以下のように、税務署が申告を促すための資料です。

- 相続税の申告書の提出を行ってね

- 税金を納めてね

- 申告が必要ないなら、いくら財産があるか教えてね

税務署は、「死亡後一定期間が経つが、まだ相続税の申告書が提出されていない。しかし、この人は申告書を提出しなければならない可能性がある」と考え、連絡を行っています。

ただし、「うちにはそこまで財産が無いはずなのに、なぜ相続税のお尋ねが送られてきたか分からない」という方もいるでしょう。

しかし、相続税のお尋ねは、相続税を支払う義務がある人全員に対して送付されるものではありません。つまり、発送の対象になるのは、税務署の調査によって一定以上の財産があることが判明した人です。

親族が亡くなると、役所に死亡届を提出する必要がありますが、その死亡届の情報は、自動的に税務署に通知されます。

その際に、税務署は保険金の支払調書や生前における所得税の確定申告書、あるいは固定資産台帳などを全て調査し、財産がどの程度あるかを確認しています。

つまり、税務署は一定以上の財産があると見込んだ上で連絡を行っているため、お尋ねが届いた場合、「相続人が把握しきれていない財産があり、相続税の申告が必要」ということもあります。

相続税のお尋ねは無視せず回答すること

相続税のお尋ねは早めに回答すること

自宅に相続税のお尋ねが届いた場合、無視せずに回答をしましょう。

税務署が、「相続税の申告が必要ではないか?」と確認してきているのに、無視していては余計に怪しまれることになります。

ただし、相続税のお尋ねが届いた時点で既に税理士に依頼されている場合は焦らなくても問題ないでしょう。

なぜなら、相続税の申告を行う場合、お尋ねに回答する必要がないからです。

しかし、相続税のお尋ねが届いた時点で申告の準備を進めておらず、税理士に相談をしていない場合、既に申告期限が迫っているケースが多いので早々に申告準備を進めるために税理士に相談をしましょう。

相続税の申告は非常に複雑であり、おおまかに以下の5つの手続きが必要です。

- 相続人が誰になるのかを確定させる

- 遺産がいくらあるのか整理する

- 遺産をどうわけるのか、遺言書もしくは遺産分割協議で確定させる

- 相続税を計算するうえでの遺産の金額を算定する

- 相続税の申告書を作成し、税金を支払う

ただし、相続人の確定ひとつとっても、亡くなった方の戸籍を遡って確認しなければならず、非常に手間がかかります。

また、遺産分割協議(財産をどうわけるかの話し合い)で揉めることもあり、遺産額の算定などについては専門家のサポートが無いとできることではありません。

それに、相続税の申告書は、死亡後10か月以内の期間に提出を行うことが求められていますが、10か月という期間は、相続の手続きをすべて終えることを考えた場合、非常に短い期間です。

資料収集だけでも1か月2か月かかることは少なくありませんので、早めに専門家に依頼することをお勧めします。

相続税がかからなくてもお尋ねは回答しましょう

亡くなった方の遺産が少ないと、相続税の支払いや、申告書の提出が必要ではないケースがあります。そのような方は、相続税のお尋ねに回答を行い、提出しましょう。

※相続税をどのくらい支払わなければならないのかは、「相続税はいくらからかかる?いくらまで無税?相続税の目安を税理士が解説」の記事を参考にご覧ください。

なお、補足ですが、税務署は、相続税のお尋ねを送った段階で、こちらがある程度の財産を持っていることを突き止めています。

しかし一方で、この時点では税務署も明確にすべての財産状況を把握できているわけではありません。したがって、届いた書類に相続人や財産の状況などを記載し、相続税の申告書の提出が不要であるという回答を行います。

もしもお尋ねを無視したらどうなる?

相続税の申告書を提出しなくても良いと判断された方の場合、相続税のおたずねの提出を手間に感じる方もいるでしょう。

この場合、相続税のお尋ねを提出しなかったとしても、すぐに問題になるわけではありません。

ただし、相続税のお尋ねは、一定額以上の財産があることを調べてから発送されています。したがって、お尋ねが届いているにもかかわらず無視した場合、税務調査が入る可能性が高くなります。

もちろん、お尋ねが届いている時点である程度の財産があることが予測されるため、実は申告書の提出が必要な可能性も高いです。

税務署としても、本当に何もなければ相続税の申告書を提出し、納税してくれるだろうと考えています。

しかし、お尋ねを発送したのに未だ申告されず、お尋ねの回答もないようであれば、何か隠しているのではないかと疑いを持つでしょう。

申告期限を過ぎても申告書を提出しなかった場合、重加算税などのペナルティ(罰則)が発生する可能性があります。お尋ねが届いたら、速やかに回答しましょう。

虚偽回答をしてしまうとどうなる?

中には相続税が若干かかりそうだが、相続税を納めたくないと考えてしまう人もいるでしょう。

したがって、相続税を支払いたくないと考え、虚偽の回答を行う方も稀にいるようです。

確かに、虚偽回答をしたからといってすぐに罰則の対象になるわけではありません。しかし、税務署はお尋ねの回答が正しいのか裏付け調査を行うため、虚偽回答をしたことがバレてしまうと、重いペナルティが科せられます。

また、税務署は、マイナンバーなどでこちらの資産情報を入手する手段が多くある上に、たとえば銀行預金や保険金などの情報、登記簿から不動産の情報も確認することができます。

もし虚偽回答をしたとなれば税務署からの心象が悪くなり、ペナルティの内容も、本来支払うべき相続税に加えて、40%などの重加算税や無申告加算税、延滞税などの罰金が科せられる可能性が高くなります。

当然のことですが、くれぐれも虚偽回答は行わないようにしてください。

ただ、もしもお尋ねに認識誤りで間違った回答をしたと場合でも、亡くなってから10か月以内の期限内に、正しい内容で相続税の申告書を提出し、税金を納めればペナルティが科せられることはありません。

一番の焦点となるのは、相続税の申告書が正しく作成・提出され、税金が納められているかどうかです。財産を隠さずにきちんと正しい相続税を申告すれば、虚偽回答による罰則を受けることはありません。だからこそ、手遅れになる前に税理士に相談することをお勧めします。

相続税のお尋ねが来たらいつ頃までに回答すればいい?

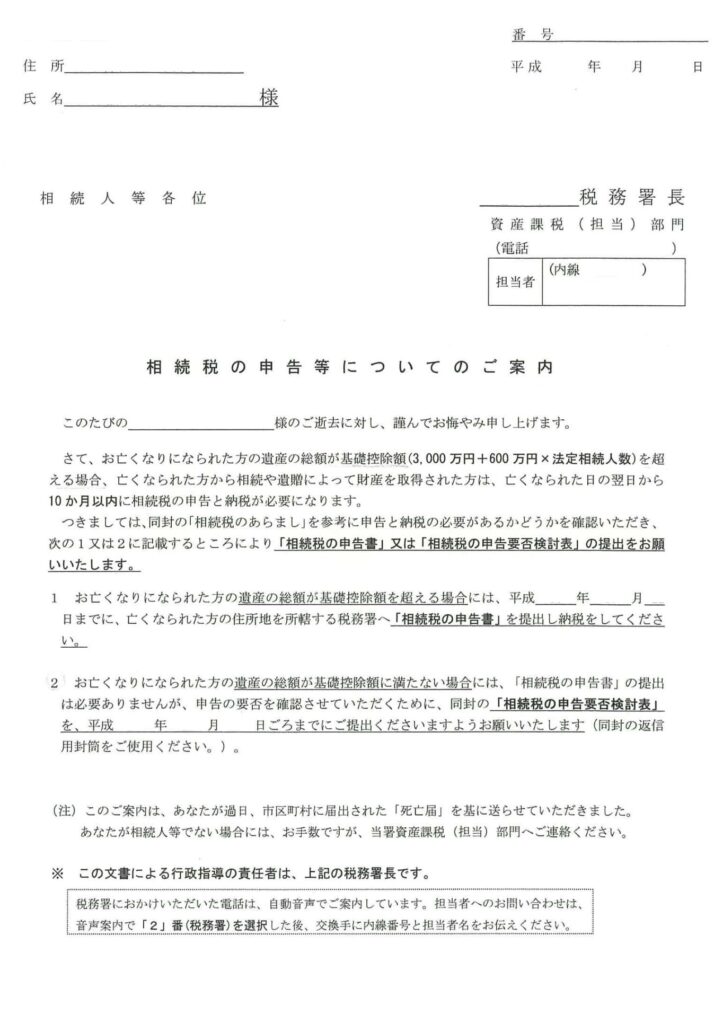

相続税のお尋ねが届いた場合、上記の書類に記載された期限内に回答を行い、提出を行う必要があります。

なお、相続税は、亡くなってから10か月以内に申告書を提出し、税金を支払うことが求められますが、一方で相続税のお尋ねが送られてくるのは、死亡後半年~8か月程たったあとです。

相続税のお尋ねが届いた時点で相続税申告への準備が整っていない場合、期限に間に合うように、ただちに税理士に依頼することをおすすめします。

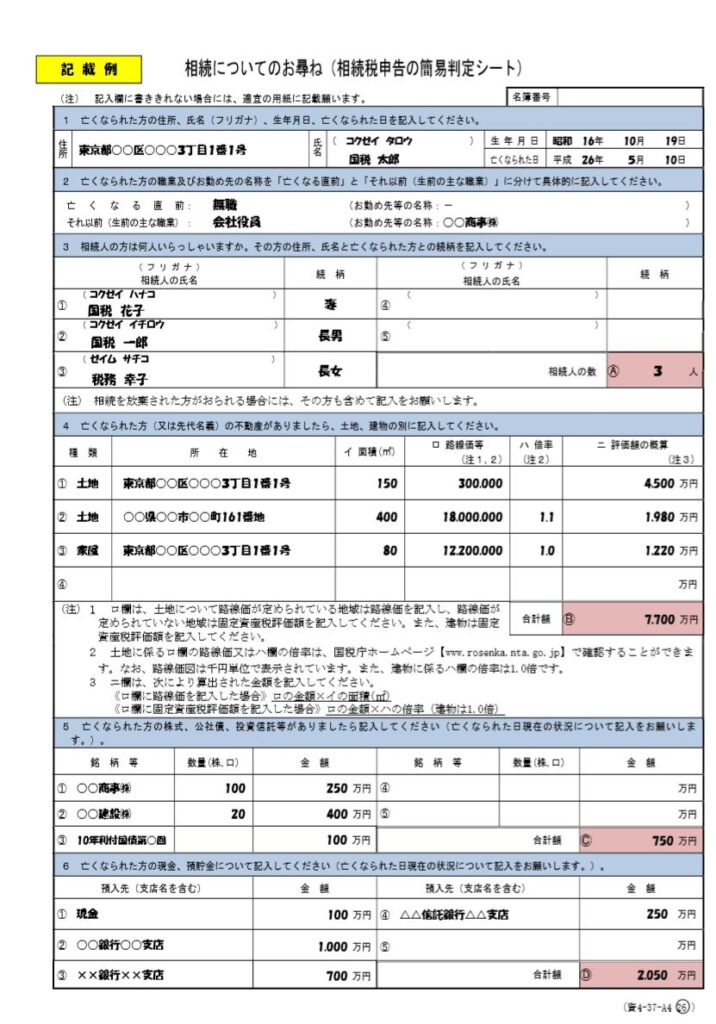

相続税のお尋ねの書き方

相続税のお尋ねには、上記のような必要事項に回答する必要があります(上記は古い資料のため、現在のものと異なる場合があります)。

相続税のお尋ねには、上記のような必要事項に回答する必要があります(上記は古い資料のため、現在のものと異なる場合があります)。

- 故人の状況

故人の名前や生年月日、住所、死亡した日、生前の勤務先や職業などの記入を行います。 - 相続人の状況

相続人と相続放棄した人の名前、続柄、合計人数を記入します。 - 不動産の状況

故人名義の不動産または先代の名義の不動産の状況を記入します。相続した不動産の所在地などはもちろん、その不動産の簡便的な相続税評価額を計算し、記入する必要があります。 - 預金や株式など、金融資産の状況

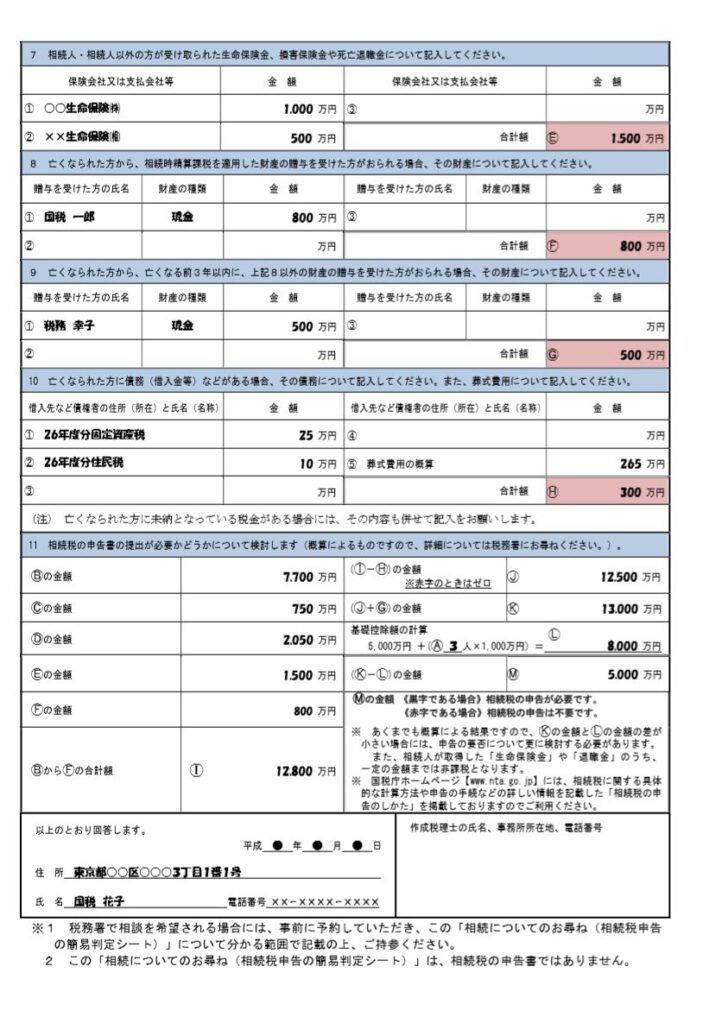

故人が亡くなった日に保有していた金融資産の状況を記入します。銀行預金や現金、投資信託、公社債、株式等が挙げられます。 - 生命保険金・死亡退職金の状況

- 遺族が受け取った全ての生命保険金と死亡退職金を記入します。生命保険金は、特例によって税金がかからない(非課税)部分もありますが、すべて記載しましょう。

※相続税の非課税の詳細については、「相続税の3つの非課税枠(節税)を秋田の税理士が解説」をご覧ください。 - 過去に行われた贈与の状況

相続税対策などのために贈与が行われていた場合、これらについて記入します。 - 債務(借入金など)や葬式費用の状況 など

故人の借入金(借金)や、納税していない固定資産税などの税金も記入します。

その後、全ての遺産から基礎控除額などを差し引き、相続税の申告をしなければならないか、簡便的にチェックを行います。

最後に、この書類を記入した方の名前や住所、電話番号の記入を行います。

※税理士に書類の記入と回答を依頼した場合は、税理士の名前や住所、電話番号などの情報が入ります。

なお、この書類は自分で書いても構いません。ただし、項目によっては全て把握しきれていなかったり、把握するのに時間がかかる場合は税理士などの専門家に相談すると良いでしょう。

税理士に相談した方が良いケース

たとえば以下のようなケースでは、税理士などの専門家に相談を行うことをお勧めします。

- 相続税のお尋ねが届いても何をすれば良いか分からない

- 相続税がかかるか分からない

- 現在も遺産分割協議が整っていない

- 何の財産が、いくらあるか把握できていない

相続では、お葬式などを行うだけでなく、不動産の登記手続きや相続税の申告など、数多くの手続きが必要です。

したがって、家族全員がもめずに相続手続きを終えるためには、相続を得意とする税理士や司法書士への相談をお勧めします。

故人の財産を全て洗い出したり、遺産分割協議を揉めずに行うためには、専門家のアドバイスがあると良いでしょう。弊社では、全国各地の税理士だけでなく、弁護士や司法書士、不動産鑑定士などとの連携体制が整っています。

慣れない手続きを行う際は、時間がかかるだけでなく、家族仲が壊れることも少なくありません。専門家に依頼して、安心して相続手続きを終えましょう。

この記事のまとめ

相続税のお尋ねが自宅に届いた場合、どうしたら良いかわからず、焦ってしまう人も少なくありません。

しかし、実際は相続税の申告を促すための資料であり、まだ申告が終わっていない人に対して速やかに申告を行うよう求めている書類です。ただ、申告期限が迫る中で自分一人ではなかなか正確に回答するのは難しいでしょう。

そのような場合は、相続税がかかりそうかどうか、一度税理士に相談しましょう。秋田税理士事務所は、お亡くなりになった後、ご依頼に関するご相談は無料に設定しています。

\初回無料診断/