相続税には、支払う必要がある人、ない人がいます。

それは、相続税には、一定金額まで税金がかからない「非課税枠」というものがあるからです。

この記事では、相続に備えて理解しておくべき相続税の3つの非課税枠について秋田市の税理士 坂根が解説します。

\初回無料診断/

知っておくべき相続税の3つの非課税枠

相続税の非課税枠として代表的なものは以下の3つです。

- 基礎控除(全員向け)

- 生命保険金の非課税枠(全員向け)

- 死亡退職金の非課税枠(経営者向け)

それぞれの内容について、順番に見ていきましょう。

基礎控除(全員向け)

基礎控除は、すべての相続において適用される非課税枠のようなものであり、亡くなった方の遺産が以下の金額までであれば相続税が課税されません。

相続税の基礎控除額=3,000万円+600万円×法定相続人の数

.png)

たとえば上図のように、亡くなった人に妻と子供2人がいたとすると、法定相続人の数は3人です(簡単に説明すると、法定相続人とは、亡くなった人の配偶者と、子どもなど、財産を引き継ぐ権利がある方のことです)。

この家庭の相続税の基礎控除額は、3,000万円+600万円×3人で4,800万円と計算できます。

遺産が1億円あったとすると、財産1億円 − 基礎控除額4,800万円 = 5,200万円の財産に対して、相続税が課税されるということです。このケースで、遺産が基礎控除額の4,800万円未満である場合には、相続税は1円もかかりませんし、申告手続きも必要ありません。

なお、相続人や基礎控除、相続税がいくらかかるかについては「相続税はいくらからかかる?いくらまで無税?相続税の目安を税理士が解説」の記事でより詳しく解説しています。

生命保険金の非課税枠(全員向け)

保険による相続税の節税は、数百万円、数千万円レベルで税金の支払いに影響を与えますので非常に効果が大きいです。

亡くなった人を被保険者とする生命保険に加入していた場合は、相続の発生によって保険会社から生命保険金を受け取ることができます。

生命保険金を受け取る人が、奥さんや子どもなど相続人の場合、次の金額までは非課税で生命保険金を受け取ることができます。

生命保険金の非課税枠 = 500万円 × 法定相続人の数

.png)

たとえば、上図のように法定相続人が3人だったとすると、500万円×3人=1,500万円まで非課税で保険金を受け取ることができます。

もちろん、このケースでは先ほど説明した相続税の基礎控除(3,000万円+600万円×3人=4,800万円)までは非課税になりますから、生命保険金の非課税枠と合算して6,300万円までは非課税ということになります。

このように、保険による非課税についてはうまく活用することで、相続税の支払いを大きく減らすことができます。より詳しいことについては「生命保険による相続税の節税(相続税法12条の非課税枠)を税理士が解説」の記事で解説していますので、そちらもあわせてご覧ください。

なお、生命保険金をかけられるのは、当然ですが、生きていて元気なときなど条件があります。

どのような保険に加入すべきかわからない、保険による相続税対策を考えている方向けに、保険会社と共同で設計した保険があります。提案から実行までサポートいたします。

死亡退職金の非課税枠(経営者向け)

死亡に伴う退職金についても、相続税の非課税枠があります。ただし、退職金はサラリーマンだとコントロールできませんので、これは経営者向けの話です。

亡くなった人が勤めていた会社から受け取る予定だった退職金は、遺族が代わりに受け取ることが可能であり、この死亡退職金についても生命保険と同様に、相続税の非課税枠が設定されています。

具体的には、次の金額までは、遺族が受け取った死亡退職金に相続税は課税されません。

死亡退職金の非課税枠 = 500万円 × 法定相続人の数

生命保険金の場合と計算方法は同じですが、これら2つは別々の非課税枠として計算されます。なので、保険金で1,500万円の非課税枠があったとして、退職金も同様に1,500万円、あわせれば3,000万円の非課税枠ができるということです。

サラリーマンの場合は退職金をコントロールできませんが、自身が経営している会社であれば退職金の額を調整することはできます。したがって、もし経営者の場合は生前に死亡退職金の金額を適切に設定しておくことで、相続税の負担を小さくすることができます。

その他、相続税がかからない非課税枠

上で見た相続税の非課税枠の他にも、一定金額までは相続税が課税されない仕組みがあります。

具体的には、以下のようなものです。

- お墓などの購入

- 配偶者の税額軽減

- 未成年者の税額軽減

- 障害者の税額控除

- 相次相続控除

こちらもそれぞれの内容について、順番に見ていきましょう。

お墓などの購入をすれば非課税

お墓や仏壇仏具、納骨堂などに対しては、相続税が課税されません。

ただし、相続税が非課税となるのは生前に購入したものだけに限られます(死後に遺族が墓を建てたとしても、それは相続財産や遺族の手元資金からの支払いとなり、非課税にはなりません)。

お墓の購入で数百万円以上の出費が必要になるケースもありますので、生前にご自身の墓地の準備をしておくことは相続税の節税につながります。

配偶者の非課税枠

亡くなった人の配偶者(夫または妻)だった人には、配偶者の税額軽減(配偶者控除)という税金の軽減制度があります。具体的には、以下のいずれか大きい金額までは相続税が課税されない制度です。

- 1億6,000万円

- 配偶者の法定相続分に相当する金額

この制度を使えば、配偶者自身が相続する遺産の金額が1億6,000万円までであれば、相続税は1円もかからないことになります。

「配偶者の法定相続分」は、誰と一緒に遺産を相続するかによって、以下のように割合が異なります。

- 亡くなった方の子供と一緒に相続人となる場合:2分の1

- 亡くなった方の父母と一緒に相続人となる場合:3分の2

- 亡くなった方の兄弟姉妹と一緒に相続人となる場合:4分の3

たとえば、亡くなった人に奥さんと父親がいた場合、法定相続分は奥さんが3分の2、父親が3分の1となります。

奥さんには配偶者の税額軽減が適用できますので、相続した遺産が全体の3分の2に相当する金額までであれば、相続税はかからないことになります。つまり、遺産が30億円あった場合でも、奥さんが相続する遺産が30億円×3分の2=20億円までであれば、相続税は1円もかかりません。

ただし、配偶者の税額軽減を適用するためには以下のような注意点があります。

- 税金の支払いが不要になるとしても、期限までに相続税の申告書を税務署に提出する必要がある

- 配偶者 = 法律上の婚姻関係にある人のみ。市役所に婚姻届を提出していない人(いわゆる内縁の妻、内縁の夫)には配偶者の税額軽減は適用されない

- 配偶者の税額軽減に頼って配偶者に財産をわけすぎると、次の相続(妻もしくは夫、ともに亡くなるとき)でかかる相続税が莫大になる

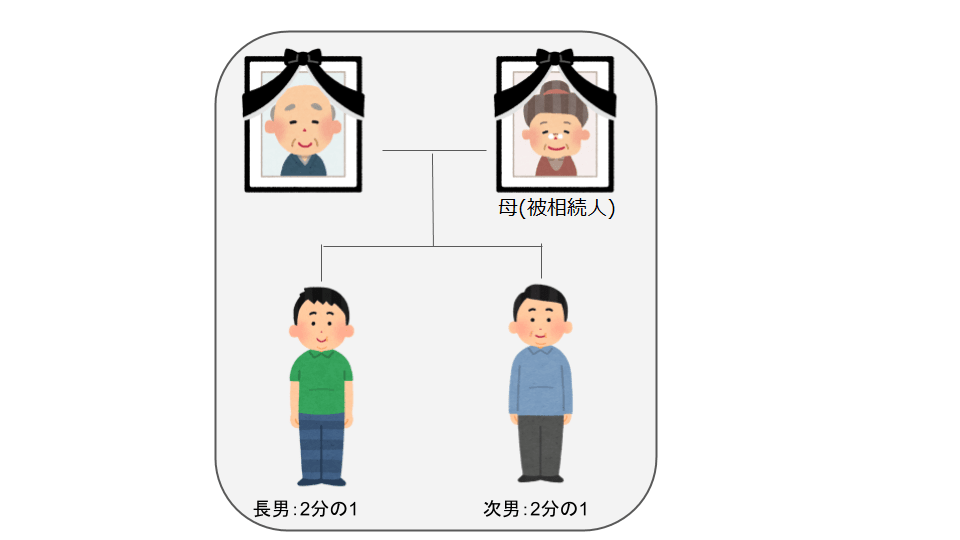

上図のように、母の死亡時に父にすべての財産をわけた場合、配偶者の税額軽減によって相続税の支払いを大きく抑えることができます。ただし、その後父も亡くなった場合には、父が元々もっていた財産に加え、母からの相続によって引き継いだ財産も上乗せした金額に対して相続税がかかります。

このとき、配偶者の税額軽減も使えないため、莫大な相続税がかかります。したがって、相続税の支払いを抑えるためには、二世代・三世代先のことまで考えなければいけません。

未成年者の非課税枠

相続人となる人が未成年者(20歳未満の人)の場合、次の金額まで「未成年者の税額控除」を適用することができます。

未成年者の税額控除 = 10万円 ×( 20歳 − 相続発生時の年齢 )

「相続発生時の年齢」は、1年未満は1年に切り上げて計算します。例えば、相続発生時に10歳1ヶ月だった人は、11歳として計算します。

この場合の税額軽減は以下のように計算できます。

10万円 ×(20歳−11歳)= 90万円

(参考)「未成年の相続人」は法定相続人でなければならない等の要件があります。そのため、たとえば甥や姪などで法定相続人でない人が遺言によって財産をもらうケースでは、未成年者の税額軽減は適用できません。

障害者の非課税枠

相続人となる人が障害者に該当する場合には、障害の重さに応じて「障害者の税額控除」を適用することができます。

ここでいう「障害の重さ」は一般障碍者と特別障碍者とに分けられ、それぞれ以下のように税額控除の金額を計算します。

- 一般障害者に該当する場合:10万円 ×( 85歳 − 相続発生時の年齢 )

- 特別障害者に該当する場合:20万円 ×( 85歳 − 相続発生時の年齢 )

相続発生時の年齢について「1年未満は切り上げて1年として計算すること」や、ここでいう相続人とは法定相続人に限ることは、未成年者の税額軽減の場合と同様です。

相次相続控除(連続して相続が起こった場合の非課税枠)

この制度は、祖父から父へ、父から子どもに遺産がうつる過程で、何度も相続税を課税させない仕組みです。

10年間の間に、親族間で相次いで相続が発生したケースでは、課税される相続税から一定額を差し引くことができ、これを相次相続控除と呼びます。

たとえば「祖父が亡くなった後、すぐに、父が亡くなり、子ども(孫)が遺産を相続する」というケースが該当します、

相次相続控除の計算方法は複雑ですが、具体例で考えてみましょう。

- 祖父が死亡した2年後に父が死亡し、子ども2人が相続する

- 祖父の死亡時には父が相続人となり、その際に1,000万円の相続税を納めていた

- 祖父の死亡時には父が遺産1億円すべてを相続していた

- 父の死亡時には遺産が8,000万円あり、このすべてを子ども2人が2分の1ずつ相続した

この場合、父の相続で相続人となる子2ども人は、それぞれ以下の金額を相続税の負担額から差し引くことができます。

1,000万円 × 8,000万円 ÷( 1億円 − 1,000万円 )× 4,000万円 ÷ 8,000万円 ×(10年 − 2年 )÷ 10年 = 約355万円

相続税の非課税枠は申告が要件になっていることもある

今回は、亡くなった人が残した財産のうち、相続税がかからない非課税枠について紹介しました。

上述したように、遺産の総額が非課税枠の金額以下である場合には、相続税が課税されることはありませんが、非課税にするためには、税金の支払いが不要であっても相続税の申告が必要となるものも少なくありません。

秋田税理士事務所グループでは、相続税の申告はもちろん、不動産の相続登記など相続手続きをまるっとサポートいたします。税理士、司法書士、弁護士など、専門家がやさしくサポートいたしますので、お気軽にお問い合わせください。

\初回無料診断/