相続税の改正によって、以前より相続税がかかる人が増え、相続税額も増えています。

この記事では、改正の影響で相続税の支払いがいくら増えることになったか、計算事例とあわせて解説します。

\初回無料診断/

相続税がかかるかどうかは基礎控除次第

相続税がかかるか否かの判断は、故人の遺産が「基礎控除額」を超えるかどうかで決まります。

相続税は故人の遺産額に応じてかかりますが、基礎控除額は、この相続税がかかる遺産額から差し引くことができる金額(非課税枠)です。

基礎控除額は、以下の算式によって計算されます。

3,000万円+600万円×法定相続人の数

つまり、基礎控除額が3,000万円だった場合、故人の財産が3,000万円を超えるか超えないかで、相続税がかかるかどうかが決まります。

《相続税がかかるかどうかの判定》

遺産合計額が基礎控除額を

- 超える → 相続税の申告が必要

- 超えない → 相続税の申告は不要

なお、基礎控除額を超えた場合に相続税がいくらかかるかは、「相続税はいくらまで無税?いくらからかかる?秋田市の税理士が解説」で解説していますので、基礎控除額を超えそうな方はこちらをご覧ください。

基礎控除の改正で大増税

改正はいつから?基礎控除の改正後、課税対象者は2倍に

相続税法などの法律は、毎年改正が行われます。その中で基礎控除額も改正されることがあります。

相続税の基礎控除額も、昔は最低5,000万円でした。

しかし、これが大きく引き下げられた事件があります。

それが、平成27年の税制改正です。

平成27年1月1日以後、相続税の基礎控除額が大幅に引き下げられました。

つまり、相続税がかかる人が昔よりも増え、また、相続税の支払い額も大きく増えました。

国税庁の資料によると、基礎控除が改正された平成27年分の申告から、相続税の申告対象者は約2倍に増えたことがわかります。

今までの相続税は、一部のお金持ちにしか関係のない税金でしたが、基礎控除が改正されたことによって、より多くの方に身近な税金となりました。

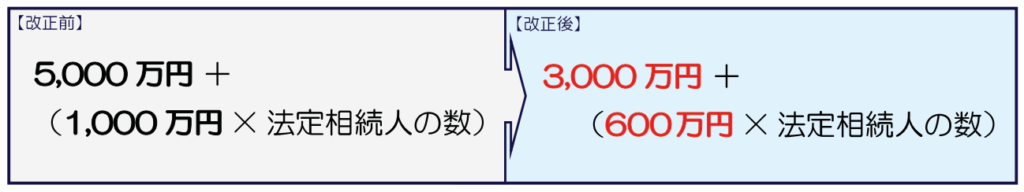

基礎控除の改正内容

平成27年に基礎控除が改正されたことによって、改正前の基礎控除とどう変わったのか確認してみましょう。

【基礎控除額】改正前5,000万円→改正後3,000万円

改正前の基礎控除は、「5,000万円+1,000万円×相続人の人数」でした。

たとえば、相続人が子供2人の場合の基礎控除額は7,000万円でした。

一方、現在であれば基礎控除は4,200万円しかありません。

このように相続人が2人のケースだと、改正前と改正後で基礎控除額には2,800万円もの違いが生じています。

改正前であれば、遺産が7,000万円を超えなければ相続税の申告は必要ありませんでした。

しかし、現在では、遺産が4,200万円を超えると相続税の申告をしなければならなくなりました。

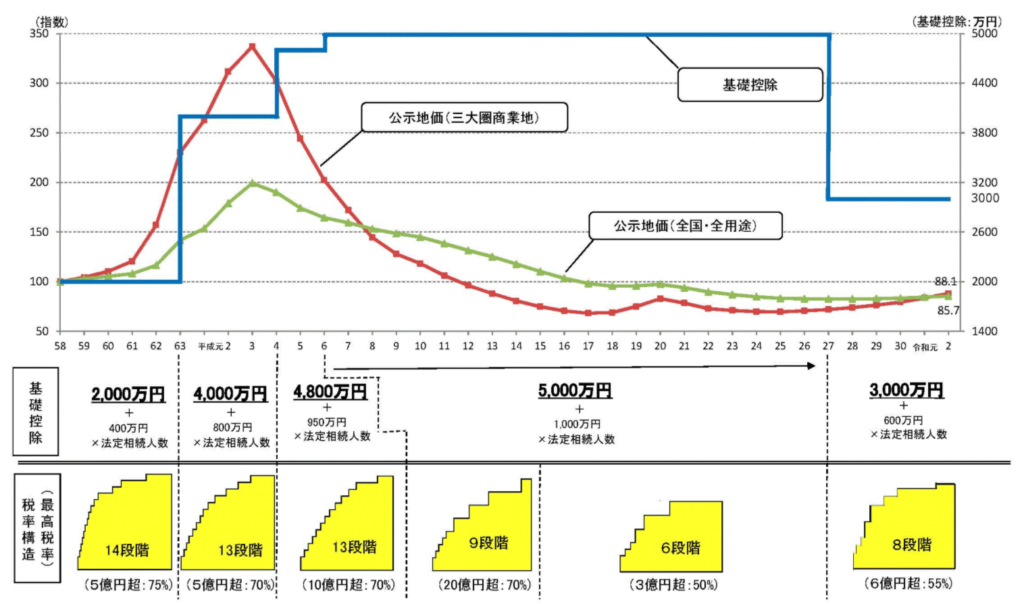

改正の理由は地価の下落

平成27年の税制改正で基礎控除が大きく引き下げられた理由は、地価の下落によるものです。

相続税の基礎控除は、過去何回も改正が行われています。その際、基礎控除額は過去に増えていた時代もありました。その原因は、バブル期の地価の高騰などに伴うものでした。

しかし、その後バブルが弾け地価の下落があったにも関わらず、相続税の基礎控除はバブル期の水準のまま据え置きとなっていました。

これを現代の地価水準に合わせ、日本全体に富を分配させるという相続税の機能を回復させることが、改正の理由となっています。

改正後、相続税はいくら増えた?

気になるのは、基礎控除の改正によって、「いくら相続税が増えるのか」ですよね。

ここでは3つのパターンを使って、改正の前後で相続税の負担がどのように変化したかをご紹介します。

7,000万円の財産を子1人で相続した場合

|

改正前 |

現在 |

|

| 遺産総額 |

7,000万円 |

7,000万円 |

| 基礎控除 |

6,000万円 |

3,600万円 |

| 課税価格 |

1,000万円 |

3,400万円 |

| 相続税 計 |

100万円 |

480万円 |

このケースでは、基礎控除の改正前の相続税額は100万円、改正後の相続税額は480万円となり、相続税が380万円も増えています。

ともに、財産額や家族構成などは変わりません。

基礎控除の改正によって、改正前は6,000万円控除できたものが、改正後には3,600万円しか控除できなくなっていることが大きく影響しています。

7,000万円の財産を子2人で相続した場合

|

改正前 |

現在 |

|

| 遺産総額 |

7,000万円 |

7,000万円 |

| 基礎控除 |

7,000万円 |

4,200万円 |

| 課税価格 |

0円 |

2,800万円 |

| 相続税 計 |

0円 |

320万円 |

兄弟などの相続人が増えるとその分基礎控除額が大きくなり、相続税の負担は少なくなります。

そして、昔であれば基礎控除は5,000万円+相続人2人7,000万円の基礎控除額がありました。

7,000万円の遺産があっても、相続人が子供2人で基礎控除額が7,000万円あれば相続税はかかりませんでした。

しかし、現在の基礎控除額は3,000万円+相続人2人で4,200万円です。

基礎控除額を超える金額が2,800万円もあります。

相続税は、この基礎控除額を超えた2,800万円に対して課税されます。その結果、このケースでは相続税が320万円かかる結果となっています。

昔であれば相続税がかからなかった家庭でも、相続税がかかるケースはかなり増えています。

1.5億円の財産を配偶者と子2人(計3人)で相続した場合

|

改正前 |

現在 |

|

| 遺産総額 |

1.5億円 |

1.5億円 |

| 基礎控除 |

8,000万円 |

4,800万円 |

| 課税価格 |

7,000万円 |

1億200万円 |

| 相続税 計 |

925万円 |

1,495万円 |

相続人に配偶者がいる場合は配偶者控除(配偶者の税額軽減)が使えます。

上の表の相続税額は、上段が配偶者以外で遺産を分け配偶者控除を使わなかった場合、下段は法定相続分で分けた場合の税額です。

やはり相続税の支払いは大きく増加しています。

なお、配偶者控除は、相続税が安くなるからといって配偶者に財産をよせればいいわけではありません。また、配偶者控除を使う場合には相続税の申告が必要です。

詳しくは「相続税の配偶者控除で申告不要?注意点を秋田の税理士が解説」をご覧ください。

「基礎控除」を超える?超えない?迷ったときの判断基準

相続税の申告が必要か必要でないかは、遺産の総額が基礎控除額を超えるか超えないかで決まります。

基礎控除額は、次の計算で求めることができます。

3,000万円+600万円×相続人の人数

この計算で求めた金額と遺産の総額を比べて判断します。

越えそう、超えるかわからない→税理士に相談しましょう

もしも遺産の総額が基礎控除額を超える場合は、相続税の申告が必要です。

相続税に強い税理士へ相談し、申告を行いましょう(参考:「相続税に強い税理士の探し方と見極めるポイント5選」)。

また、遺産の総額や基礎控除額がわからない場合も、税理士へ相談して相続税の申告が必要か不要かを確認すると良いでしょう。

基礎控除額を明らかに超えない→税金以外で遺言書などの生前対策を行いましょう

遺産の総額が基礎控除額を明らかに超えない場合、相続税の申告「は」不要です。

しかし、相続は税金だけの問題ではありません。相続では、遺産が少ない家庭ほど揉めるケースが多いです。

のこされた家族が争わないよう、65歳を超えたら遺言書を作成しておくことをお勧めしています。

「遺言書は何歳から書けばいい?相続税に強い秋田の税理士が解説」もあわせてご覧ください。

「うちはそんなにお金がないから」と思っていても、基礎控除が下がったことにより、自宅を所有しているだけでも相続税がかかる家庭が多くなりました。

生前の相続対策や相続税申告の判断については、税理士へ相談して確認しましょう。秋田税理士事務所グループでは、税理士はもちろん、司法書士などの専門家グループが、相続手続きをまるっとサポートいたします。お気軽にお問い合わせください。

\初回無料診断/