お父様、しっかり将来のことを考えていらっしゃって素晴らしいですね。そして、ご家族のことを心配されるお気持ち、よく分かります。

おっしゃる通り、現金や預貯金は、相続税の計算上、その金額がそのまま評価額となるため、他の財産(例えば不動産など)に比べて相続税が高くなりやすい傾向があります。そのため、現金が多い場合には、相続税対策を検討する価値は十分にあります。

しかし、「節税」だけを考えて対策を進めるのは非常に危険です。相続税対策は、やり方によっては納税資金が不足したり、かえって税金の支払いが増えたり、最悪の場合、ご家族の関係が悪化してしまうことすらあります。大切なのは、ご自身の老後の生活、ご家族への想い、そして税金のバランスを考えた、オーダーメイドの対策を行うことです。

この記事では、相続税対策の中でも特に「現金」に焦点を当て、具体的な節税方法と、絶対に知っておくべき注意点について、あきた相続・贈与相談プラザ(運営:秋田税理士事務所)の税理士 坂根が詳しく解説します。

この記事のポイント

- 現金・預金は相続税評価額が下がりにくく、対策が必要な場合がある。

- 主な対策は「生命保険活用」「生前贈与」「不動産への組替え」の3つ。

- ただし、どの対策もメリット・デメリットがあり、注意深く進める必要がある。

- 最優先すべきは「納税資金の確保」と「ご自身の老後資金」。節税はその次!

- 家族への相談なしに勝手に進めるのはNG!「争族」の原因になりかねない。

- 最適な対策は人それぞれ。専門家(税理士)への相談が不可欠。

相続税対策は、元気なうちにしかできません。「いつかやろう」ではなく、「今」考えることが大切です。この記事を読んで、ご自身の状況に合った対策のヒントを見つけていただければ幸いです。そして、具体的な対策を進める際には、ぜひ私たち専門家にお話しをお聞かせください。

\初回無料診断/

相続税対策の基本:「節税」の前に考えるべきこと

「相続税対策」と聞くと、多くの方が「いかに税金を安くするか(=節税)」をイメージされるかもしれません。もちろん節税も重要ですが、それ以上に大切な基本原則があります。

それは、①納税資金の確保、②ご自身の老後資金の確保、③円満な相続(争族対策)の3つです。節税策(④)は、これらの土台があって初めて検討すべきものなのです。

- 納税資金の確保:相続税は、原則として相続開始後10ヶ月以内に現金で一括納付しなければなりません。いくら節税対策をしても、納税する現金が手元になければ意味がありません。不動産など換金しにくい財産が多い場合は、納税資金をどう準備するかを最優先で考える必要があります。

- ご自身の老後資金の確保:相続税を心配するあまり、ご自身の老後の生活に必要な資金まで使い込んでしまうのは本末転倒です。人生100年時代、ゆとりある老後を送るために十分な資金を手元に残しておくことが大前提です。

- 円満な相続(争族対策):特定の相続人に有利すぎる対策や、家族に内緒で進めた対策は、相続人間の不公平感や不信感を生み、深刻な「争族」トラブルに発展する可能性があります。誰にどの財産をどのように残したいか、その想いを有効な遺言書で明確にし、家族とコミュニケーションをとることが重要です。

- 相続税の節税:上記①~③を満たした上で、さらに相続税負担を軽減するための対策を検討します。この記事で解説する現金での対策は、主にこの④にあたります。

この順番を間違えると、「節税はできたけど納税できない」「老後資金が足りなくなった」「家族仲が悪くなった」といった、取り返しのつかない事態になりかねません。相続税対策は、必ずこの基本原則を踏まえて進めるようにしましょう。

現金・預金が多い方のための相続税対策3選

それでは、上記の基本原則を踏まえた上で、手元の現金・預金を活用してできる代表的な相続税対策を3つご紹介します。

現金での相続税対策3選

- 生命保険(死亡保険金)の活用

- 生前贈与の活用

- 不動産への資産組替え

これらの対策は、現金を別の形の資産に変えたり、事前に移転したりすることで、相続時の財産評価額を下げ、結果的に相続税を軽減することを目的としています。ただし、それぞれにメリット・デメリット、そして注意点がありますので、詳しく見ていきましょう。

なお、これらの対策を行う前に、まずは「現状で相続税がいくらかかるのか」を試算することが非常に重要です。試算もせずに闇雲に対策を行うのは危険です。あきた相続・贈与相談プラザでは、相続税の試算サービス(生前対策10万円プレミアムパックなど)もご提供しています。

【対策1】生命保険(死亡保険金)の活用

現金・預金を生命保険(一時払い終身保険など)に変えておくことは、比較的取り組みやすく、効果的な相続税対策の一つです。

生命保険の非課税枠を活用する

亡くなった方が契約者であり、かつ被保険者であった生命保険の死亡保険金は、相続税の課税対象(みなし相続財産)となります。しかし、遺族の生活保障という目的があるため、一定額まで相続税がかからない非課税枠が設けられています。

死亡保険金の非課税限度額 = 500万円 × 法定相続人の数

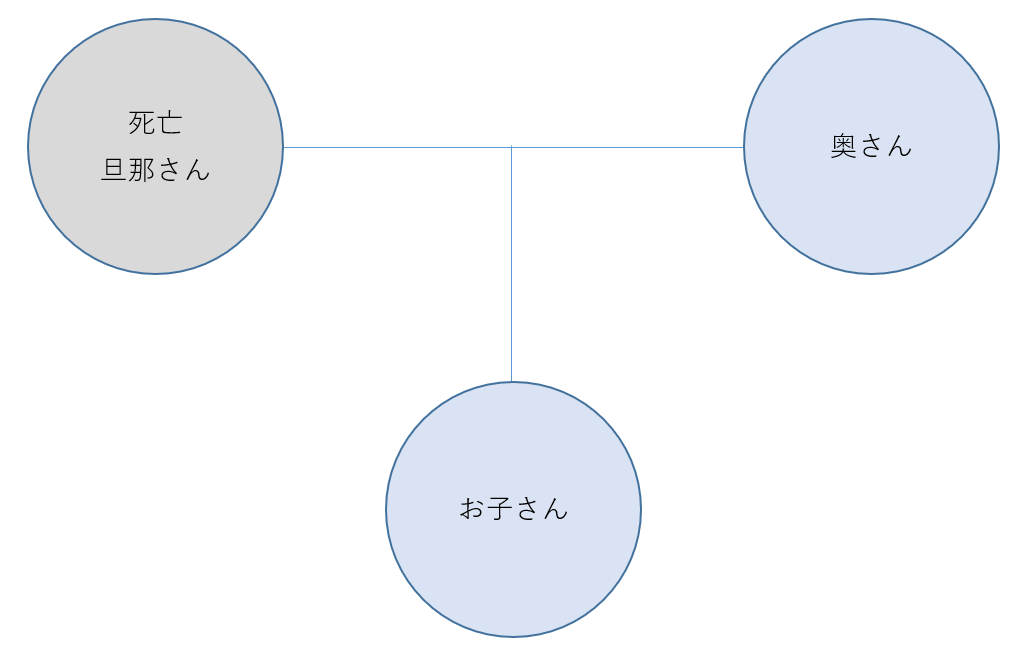

例えば、法定相続人が配偶者と子供1人の合計2人であれば、500万円 × 2人 = 1,000万円まで の死亡保険金には相続税がかかりません。

現金のまま1,000万円を持っていれば、その全額が相続税の課税対象になりますが、これを一時払い終身保険などに変えておけば、死亡保険金として受け取った際に1,000万円までは非課税となり、その分、相続税を節税できるのです。

生命保険活用のメリット

- 非課税枠による直接的な節税効果:上記の通り、現金を非課税財産に変えることができます。

- 納税資金の確保:死亡保険金は、比較的早く現金で受け取れるため、相続税の納税資金や葬儀費用に充てることができます。

- 遺産分割対策:受取人を指定できるため、「特定の人に確実に財産を残したい」という場合に有効です。死亡保険金は原則として受取人固有の財産となり、遺産分割協議の対象外となります(※ただし、あまりに不公平な場合は特別受益として考慮される可能性あり)。

生命保険活用の注意点

- 非課税枠が適用されるのは「法定相続人」が受け取った場合のみ:相続放棄した人や、相続人以外の人(孫など)が受け取っても非課税枠は使えません。

- 契約形態に注意:契約者(保険料負担者)、被保険者、受取人の設定によっては、相続税ではなく所得税や贈与税の対象となり、かえって税負担が増える場合があります(例:契約者=子、被保険者=親、受取人=子の場合など)。

- 保険の種類:節税や納税資金対策には、貯蓄性のある終身保険(特に一時払い)がよく利用されますが、保障内容や解約返戻金なども考慮して、目的に合った保険を選ぶ必要があります。

- すぐに現金が必要な場合の流動性:一度保険に変えると、解約しない限りすぐには現金化できません。手元資金とのバランスが重要です。

生命保険の活用は有効な手段ですが、どの保険を選び、誰を受取人にするかなど、専門的な知識が必要です。保険会社やFPだけでなく、相続税に詳しい税理士にも相談することをおすすめします。

【対策2】生前贈与の活用

元気なうちに、現金・預金を子供や孫などに贈与(プレゼント)しておくことも、相続財産を減らす有効な方法です。これを「生前贈与」といいます。

贈与税の基礎控除(暦年贈与)を活用する

贈与には「贈与税」がかかりますが、年間110万円までであれば、原則として贈与税はかかりません(暦年課税の基礎控除)。

この非課税枠を利用して、毎年110万円ずつ、複数年にわたって子供や孫に現金を贈与していくことで、相続税の課税対象となる財産を非課税で減らしていくことができます。例えば、子供2人、孫2人の計4人に毎年110万円ずつ贈与すれば、年間440万円、10年間で4,400万円もの財産を非課税で移転できる計算になります。

生前贈与のメリット

- 計画的に財産を移転できる:相続を待たずに、自分の意思で、渡したい相手に、渡したいタイミングで財産を移せます。

- 相続税の節税効果:非課税枠内で贈与すれば、相続財産そのものを減らすことができます。将来値上がりしそうな財産(株式など)を早めに贈与するのも有効です。

- 受贈者の生活支援:子供の住宅購入資金や孫の教育資金など、必要なタイミングで資金援助ができます。

生前贈与の注意点(非常に重要!)

手軽に見える暦年贈与ですが、やり方を間違えると、税務署に贈与と認められなかったり、かえって税金が高くなったりするリスクがあります。以下の点に十分注意してください。

- 贈与の証拠を残す:口約束だけでなく、贈与契約書を作成し、銀行振込で送金するなど、贈与があった事実を客観的に証明できるようにしておくことが重要です。「あげた」「もらった」という双方の合意が必要です。

- 名義預金とみなされない工夫:子供や孫名義の口座に振り込んでも、その通帳や印鑑を贈与者(親など)が管理していたり、名義人が口座の存在を知らなかったりすると、「名義預金」とみなされ、相続財産として扱われます。口座の管理は必ず名義人本人が行うようにしましょう。

- 連年贈与のリスク:毎年同じ時期に同じ金額を同じ相手に贈り続けると、「定期贈与」とみなされ、贈与開始時に総額を贈与する意思があったとして、一括で贈与税が課されるリスクがあります。贈与の都度、契約書を作成したり、贈与額や時期を変えたりする工夫が必要です。

- 相続開始前贈与の加算:亡くなる前7年以内(※)に行われた贈与は、相続税の計算上、相続財産に加算されます(生前贈与加算)。つまり、亡くなる直前の駆け込み贈与は、相続税対策としての効果が薄れる、または無くなる可能性があります。(※令和6年1月1日以降の贈与から適用。それ以前は3年。加算期間は段階的に延長されます)

- 贈与税の方が高くなる場合も:基礎控除を超える贈与を行う場合、贈与税の税率は相続税よりも高く設定されているため、一度に多額の贈与をすると、かえって税負担が増える可能性があります。相続税と贈与税のどちらが有利かは、財産額や家族構成によって異なります。

生前贈与は計画的に、かつ正しい方法で行わないと、税務調査で指摘されるリスクが高い項目です。必ず事前に税理士に相談し、適切な方法で進めましょう。

(補足)贈与税には、暦年課税の他に、一定額まで贈与税がかからず相続時に精算する「相続時精算課税制度」や、教育資金、結婚・子育て資金の一括贈与に関する非課税制度などもあります。これらも活用できる場合がありますが、利用には条件や手続きが必要です。

※生前贈与加算が3年間→7年間になったため、毎年110万円の贈与は非常に使い勝手が悪くなりました。

【対策3】不動産への資産組替え

現金・預金を不動産(特に賃貸アパート・マンションなど)に換えることも、相続税対策としてよく行われる方法です。

なぜ不動産購入が節税になるのか?

その理由は、相続税を計算する際の不動産の評価額が、一般的に実際の市場価格(時価)よりも低くなるためです。

- 土地:路線価(国税庁が定める道路ごとの価格)や固定資産税評価額を基に評価され、一般的に時価の7~8割程度になると言われています。

- 建物:固定資産税評価額(新築の場合、建築費の6~7割程度が目安)で評価されます。

- 貸家・貸地の場合:さらに評価額が下がります。他人に貸している不動産は、自分で自由に利用できないため、その分評価額が低くなるのです(貸家建付地、貸家の評価減)。

- 小規模宅地等の特例:亡くなった方や生計を同一にしていた親族が住んでいた自宅の土地や、事業用・貸付用の土地については、一定の面積まで評価額を最大80%減額できる非常に有利な特例があります(適用要件あり)。

例えば、現金1億円を持っていれば相続税評価額も1億円ですが、同じ1億円で賃貸アパートを購入した場合、土地・建物の相続税評価額が合計で6,000万円程度になったり、さらに小規模宅地等の特例などが適用できれば、評価額を大幅に圧縮できる可能性があるのです。

また、不動産購入のために借入(ローン)を利用すると、その借入金は相続財産からマイナスできるため、単純に相続税評価額を下げることができます(ただし、借入にはリスクも伴います)。

不動産活用のメリット

- 相続税評価額の圧縮による節税効果:上記のとおり、現金を評価額の低い不動産に変えることで、相続税の課税対象額を減らせます。

- 収益性:賃貸不動産であれば、家賃収入を得ることができます。

- インフレ対策:現金と異なり、不動産はインフレによって価値が上昇する可能性があります。

不動産活用の注意点(リスクも大きい!)

不動産活用は節税効果が期待できる一方、大きなリスクも伴います。安易に手を出すのは禁物です。

- 流動性の低さ(換金しにくい):不動産は現金のようにすぐに換金できません。いざという時に売却しようとしても、買い手が見つからなかったり、希望価格で売れなかったりするリスクがあります。納税資金が必要になった場合に困る可能性があります。

- 空室・家賃下落リスク:賃貸不動産の場合、空室が続いたり、家賃が下落したりすれば、収益性が悪化し、ローンの返済が困難になるリスクがあります。

- 維持管理コスト・手間:固定資産税、修繕費、管理費など、不動産の維持には継続的にコストがかかります。管理の手間も必要です。

- 価格変動リスク:不動産価格が下落すれば、資産価値が目減りします。購入時より価値が下がってしまう可能性もあります。

- 分割しにくい(争族リスク):不動産は物理的に分割するのが難しいため、相続人間で分けにくく、遺産分割トラブルの原因になりやすい財産です。

- 借入リスク:借入をして不動産を購入した場合、家賃収入が計画通りにいかないと返済が滞り、最悪の場合、自己破産に至るリスクもあります。

- 悪質業者に注意:「相続税対策になりますよ」と、相場より高い価格で収益性の低い物件を売りつけようとする業者が多くいます。注意が必要です。

不動産を活用した相続税対策は、メリットだけでなく、これらの多くのリスクを十分に理解した上で、慎重に検討する必要があります。物件選び、資金計画、将来の出口戦略(売却や相続時の分割方法)まで、専門家(不動産鑑定士、税理士、不動産コンサルタントなど)とよく相談して進めることが不可欠です。「1,000万円単位で購入できる相続税対策に適した不動産」といった話もありますが、個別の商品ありきではなく、ご自身の状況に本当に合った対策なのかを見極めることが重要です。

相続税対策で絶対にやってはいけないこと

ここまで現金での相続税対策を見てきましたが、良かれと思って行った対策が、かえってマイナスになることもあります。以下の点は絶対に避けるようにしましょう。

- 老後資金や緊急予備資金まで使い込む:節税を意識しすぎるあまり、ご自身の生活に必要な資金まで対策に回してしまうのは本末転倒です。まずは、ゆとりある老後を送れるだけの資金を確保することが最優先です。

- 家族に相談せずに勝手に進める:特定の子供だけに多額の贈与をしたり、相談なく不動産を購入したりすると、他の家族の不信感や不公平感を生み、「争族」の火種となります。対策を進める際は、必ず事前に家族とよく話し合い、理解を得ることが大切です。

- 税理士など専門家に相談せずに自己判断で実行する:税法は非常に複雑で、毎年のように改正があります。また、対策にはメリットだけでなくデメリットやリスクも伴います。インターネットの情報や知人の話を鵜呑みにせず、必ず相続に詳しい専門家に相談し、ご自身の状況に合った最適なアドバイスを受けるようにしてください。

相続税対策はいつから始めるべき?タイムリミットは?

「相続税対策は、まだ元気だし、もう少し先でいいかな…」そう思っていませんか?

しかし、相続税対策には「タイムリミット」があることを忘れてはいけません。

- 認知症になると対策ができなくなる:贈与契約を結んだり、生命保険に加入したり、不動産を購入したりといった法律行為は、ご本人に十分な判断能力があることが前提です。もし認知症になってしまうと、これらの対策を行うことができなくなってしまいます。

- 生前贈与加算の期間:前述のとおり、亡くなる前7年以内の贈与は相続税の対象となります。効果的な生前贈与を行うには、できるだけ早くから計画的に始める必要があります。

- 対策には時間がかかる:生命保険の加入や不動産の購入・建築などは、検討から実行まで時間がかかります。「いつかやろう」と思っているうちに、間に合わなくなってしまう可能性もあります。

つまり、相続税対策は、ご本人が元気で、判断能力がしっかりしているうちに、できるだけ早く始めることが重要なのです。「まだ早い」ということはありません。思い立った「今」が、始めるべきタイミングかもしれません。

あなたに最適な相続税対策は?専門家への相談が不可欠

ここまで、現金・預金が多い方向けの相続税対策として、生命保険、生前贈与、不動産活用について解説してきました。しかし、どの方法が最適かは、

- あなたの財産状況(現金の額、他の財産の種類と評価額)

- 家族構成(相続人は誰か、何人いるか)

- ご自身の年齢や健康状態

- ご自身のライフプラン(老後資金はいくら必要か)

- ご家族への想い(誰にどの財産を残したいか)

などによって、全く異なります。ある人にとっては有効な対策でも、別の人にとってはリスクが高い、あるいは逆効果になることすらあります。

オーダーメイドの最適な対策プランを立てるためには、相続税や関連法規、金融商品、不動産などに精通した専門家(税理士)に相談することが不可欠です。

専門家は、あなたの状況を客観的に分析し、メリット・デメリットを丁寧に説明した上で、あなたとご家族にとって最善の選択肢を一緒に考えてくれます。

あきた相続・贈与相談プラザの生前対策サポート

私たちあきた相続・贈与相談プラザでは、相続に関する豊富な知識と経験を持つ専門家が、お客様一人ひとりの状況に合わせた最適な生前対策をご提案・サポートいたします。

あきた相続・贈与相談プラザの生前対策サポート例

- 相続税シミュレーション:現状で相続が発生した場合の相続税額を試算し、「見える化」します。

- 現状分析と課題の抽出:財産状況、家族構成、ご意向などを詳しくお伺いし、相続に関する課題を明確にします。

- オーダーメイドの対策プランニング:生命保険活用、生前贈与、不動産活用、資産組替え、遺言書作成など、様々な選択肢の中から、お客様にとって最適な対策プランをご提案します。

- 各種対策の実行サポート:贈与契約書の作成、生命保険や不動産の専門家紹介、遺言書作成(公正証書遺言サポート)など、対策の実行まで責任を持ってサポートします。

- 納税資金対策のアドバイス:相続税をスムーズに支払うための資金準備についてもアドバイスします。

- 継続的なサポート:一度対策を行ったら終わりではなく、状況の変化に合わせて定期的な見直しも必要に応じてサポートします。

特にご好評いただいているのが「生前対策10万円プレミアムパック」です。これは、相続に関するご相談が通年無料になることに加え、相続税の試算、そしてアドバイスまでをパッケージにしたお得なサービスです(詳細はこちら)。将来、相続税申告をご依頼いただいた場合は10万円を申告報酬から差し引き、料金が実質無料になる人気サービスです。

まとめ:現金での相続税対策は早めのご相談を

現金・預金が多い場合、相続税対策を検討することは大切です。しかし、節税効果だけを追い求めるのではなく、ご自身の老後資金、納税資金の確保、そして何よりもご家族との円満な関係を第一に考える必要があります。

生命保険、生前贈与、不動産活用といった対策には、それぞれメリットとデメリットがあります。ご自身の状況に合わない対策や、間違った方法での実行は、かえって大きなリスクを招きかねません。

最適な相続税対策は、専門家と共に、時間をかけて慎重に計画・実行していくべきものです。 そして、対策を始めるのは、早ければ早いほど有利になります。

あきた相続・贈与相談プラザでは、秋田市及び近郊にお住まいのあなたの相続に関するお悩みに、親身になって対応させていただきます。初回のご面談(約60分)は無料です。

「うちの現金をどう対策すればいいか知りたい」「相続税がいくらかかるか試算してほしい」「生前対策について具体的に相談したい」…

まずは、あなたの想いやご不安な点を、私たち専門家にお聞かせください。一緒に最適な解決策を見つけていきましょう。下のボタンから、お気軽にお問い合わせください。

\初回無料診断/