正直、無理です。また、やめておいた方が良いです。罰金で大損するだけでなく、ヘタに手を出すと、家族仲が壊れる原因にもなります。

この記事では、以下の3つをテーマに秋田市の税理士 坂根が解説します。

ポイント

- 相続税の申告は自分で行えるものなのか?

- 相続税の申告において必要な手続きとは?

- 相続税の申告を誤ったことにより生じるリスクとは?

\初回無料診断/

相続税申告手続きを自分で行うことは可能?

骨折をしたりガンになった時に、自分でケガや病気を治すことができますか?

相続税の申告は、必ずしも税理士に依頼しなければならない、というわけではありません。なぜなら、相続税の申告は、故人から財産を引き継いだ「相続人」が「自ら」行わなければならないのが原則だからです。

しかし、99%以上のケースで税理士に依頼を行います。

なぜなら、相続税の申告を自分で行うと、次のような問題が生じるからです。

- 財産に漏れがあったり間違った申告を行うと罰金が発生する

- 申告せずに放置しても罰金が発生する

- 税金を減らすための優遇措置の漏れが生じ、不必要に多額な税金を払ってしまう

- 税務調査が入る確率が高くなる

- お金が絡む問題のため、家族や兄弟の間でケンカが起きやすい

もし自分で申告を行った場合、これらをはじめとする様々なリスクを抱えてしまうことから、結果として損をする可能性が高くなってしまいます。

相続税申告手続きはどのような手順で行う?

相続税の申告には、様々な手続きや作業が必要です。一つずつ、重要なところにポイントを絞って解説していきます。

相続税の申告が必要か把握する

相続税の申告が必要かどうかは、次の2点を確認することで、ある程度把握することができます。

- 相続人が何人なのか

- 亡くなった方の財産がどれぐらいあるのか

具体的には、亡くなった方の財産が以下の金額までであれば相続税がかかりません。

3,000万円 + 600万円 × 法定相続人の数

亡くなった方の財産と上記の金額を比較し、相続税の申告が必要か不要か、ある程度判断することができます。

ただし、相続税がかかる財産は現金や預金などの「お金」に限りません。土地や建物、車や自宅にある家財など、あらゆる財産が相続税の課税対象となります。

したがって、上記の金額は、明らかに相続税がかからないかどうかの目安と考えると良いでしょう。

なお、相続税がいくらぐらいかかるかの目安については、「相続税はいくらまで無税?いくらからかかる?秋田の税理士が解説」の記事でより詳しく解説していますので、あわせてご確認ください。

財産や借金などを漏れなく把握する

相続税がかかる財産には様々な種類があります。代表的なものとしては、次のものが挙げられます。

- 現金や預金

- 土地や建物などの不動産

- 株式、社債、投資信託

- 金

- 宝石

- 絵画

- 保険金関係

- ゴルフ会員権

- 自動車

- 家財 など

預金口座も、複数の銀行に複数の口座があったり、土地も、相続人の方が把握していないものがあることも少なくありません。

この時点で見落としや漏れがあると、相続税の計算が間違ってしまい、罰金がかかるリスクを背負うことになります。

また、財産に漏れがあり、あとで判明した場合には、誰がもらうのか、相続人同士で揉めるリスクが高くなります。

したがって、漏れなく財産を把握することは非常に大事な作業です。財産の把握は、専門家とともに行うと良いでしょう。

相続人がだれになるのかを確定させる

故人の財産を誰が引き継ぐことになるかは、相続人を確定させ、話し会いで決めなければなりません。

父が亡くなったケース

.png)

上記のように父が亡くなったケースでは、母と長男、次男が相続人となります。財産を引き継げる権利は、母が1/2、長男、次男がそれぞれ1/4です。

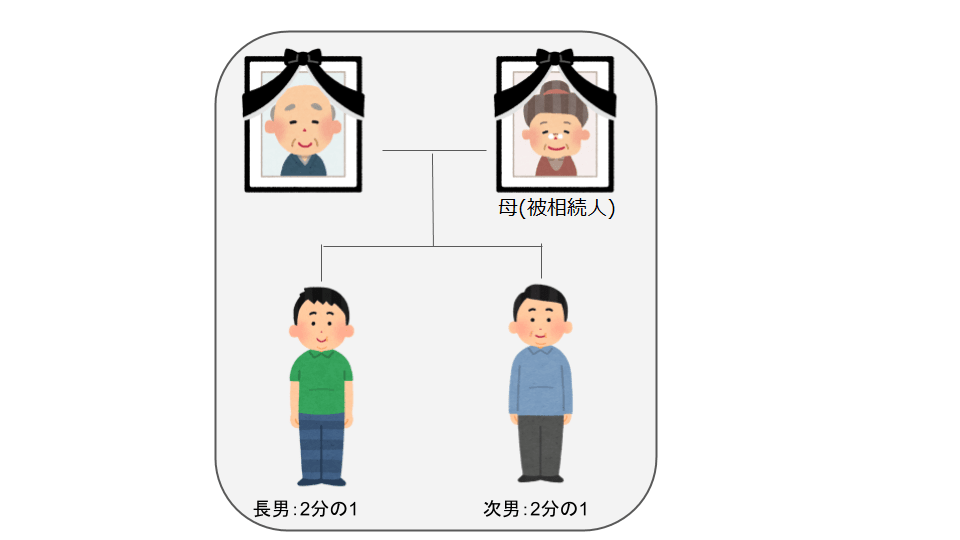

母が数年前に他界しており、父が亡くなったケース

母が数年前に他界しており、今回父が亡くなったケースでは、長男と次男がそれぞれ1/2の財産を引き継げる権利があります。

このように、誰が相続人になるかを確認し、そのうえで、だれがどの財産を引き継ぐかを決めなければなりません。したがって、亡くなった方の死亡から出生までの一連の戸籍をさかのぼって、だれが相続人になるかを必ず法的に確定させなければなりません。

なお、相続人の確定は一般的な家庭ではあまり問題ありませんが、中には複雑なケースも多くあります。

たとえば、次のようなケースでは、相続人の確定はむずかしくなります。

- 相続税対策の一環として養子縁組を行っているケース

- 親に隠し子がいるケース

- 離婚や再婚をしているケース

- 子どもが既に他界しているケース など

専門家のサポートを受けて相続手続きを終わらせ、早く日常生活に戻りましょう。

誰がどの財産をもらうか決める

相続が起こった際、故人の財産は、遺言書があれば原則として遺言書通りに財産をわけることになります。

しかし、遺言書が無ければ、相続人全員の話し合いによって、だれがどの財産をもらうかを決めなければなりません。

一般的に、相続でもめごとが起きやすいのはこの遺産分けの話です。

6,000万円の遺産があり、すべて「お金」であれば話が早いです。なぜなら、次のような分け方が可能だからです。

- 兄に3,000万円、弟に3,000万円

- 兄に4,000万円、弟に2,000万円

しかし、たとえば実家などの不動産が遺産に含まれている場合、適正な価値の算定が容易ではありません。

不動産屋の買取価格、相続税評価額、固定資産税評価額など、不動産には色々な価値の算定方法があるからです。

また、「兄弟2人とも実家がいらず、お金が欲しい」というケースもありますし、「兄が実家を継ぐので、弟は実家を継がない分もっとお金が欲しい」。こういったことで揉める可能性もあります。

特に、兄弟が多いと、どの財産を誰がもらうのかを決めるときに揉めやすくなります。

揉めてしまったら弁護士が介入することになりますが、できればそうなる前に、円滑に手続きを進めたいものです。そうならないよう、最初から専門家が関与することで、不毛な争いを未然に回避することが重要です。

財産額を算定するための資料を用意する

相続税の申告を行うためには、財産の価値を算定しなければなりません。

財産額を算定するためには、次のような対応だけでは足りません。

- 通帳を基に預金残高を把握

- 不動産屋に自宅の売却金額を見積もってもらう

相続税の申告を行うためには、相続税法のルールに則って、財産価値を算定しなければならないからです。

そのため、財産価値の算定にあたっては、数多くの書類を準備する必要があります。

たとえば、自宅ひとつ評価するにあたっても次の書類を準備しなければなりません()これらはあくまでも最低限の書類であり、より多くの資料が必要な場合もあります。

- 固定資産税の課税明細書

- 不動産の登記簿謄本

- 公図

- 地積測量図

- 住宅地図

- 路線価図、倍率表

このように、1つの財産でも複数の書類を準備していく必要があり、最終的に準備する資料は、通常数百枚におよびます。

その為、非常に手間と時間がかかります。

なお、相続税の申告にあたって必要な資料の一例を、「相続税申告の手続きに必要な書類や添付書類を秋田の税理士が解説」の記事で解説しています。

税理士による主導のもと、これらの資料を集めるとともに、税理士が職権で発行することができる資料については取得を依頼すると良いでしょう。

集めた書類をもとに財産の価値を算定する

収集した書類を元に財産価値を算定します。

たとえば、土地の評価では公図を基に、三角スケールなどの専門道具を使って算定します。

また、財産価値の算定は、単に書類の確認に留まりません。

たとえば、次のようなことも行います。

- 役所への権利関係の確認

- 現地に行き、道路の幅などを確認

なぜなら、これを行うことで相続税の支払いが数十万円、数百万円と大きく変わることがあるからです。

しかし、仮にここまでの確認を行わなかったとしても、税務署は咎めない可能性が高いです。

なぜなら、税金の支払いが足りない場合には、税務署は罰金付きで税金を支払うよう求める一方で、税金を多く納める分には何も文句を言わない(黙って受け取る)からです。

※ただし、間違った申告を行っているため税務調査が入る確率は高くなると考えられます。

したがって、しっかりと対応できる専門知識が必要となります。

相続税の「特例」が使えないか検討する

相続税の計算では、税金の支払いを減らす様々な特例があります。

たとえば、次の特例が代表的です。

- 配偶者の税額の軽減

- 小規模宅地等の特例

これらは簡単に言えば、次のようなときに活用できる可能性がある制度です。

- 亡くなった方の奥さん、旦那さんが財産を引き継いだとき

- 自宅や賃貸用不動産を引き継いだ時

これらをうまく活用することができれば、相続税が何百万円、何千万円単位で変わることもあります。

ただし、これらの表面的な情報は出回っていますが、実際に検討する際は「契約書」や「租税特別措置法」などの法律を確認し、本当に適用できるか検討する必要があります。

なぜなら、どこかの書籍に記載されていた通りに対応したとして、情報が古かったり前提が異なっていたり、そもそも法律に則っていなければ使えないからです。

また、仮にこれらの特例を使うことができたとしても、誰が、どの財産を、いくらもらうかという相続税以外の大事なポイントもあります。

このように、相続税の支払いや、家族仲などの感情面も考慮して、誰がどの財産をもらうのか、特例を使うべきか等を検討しなければいけないのが難しいところです。

相続税申告手続きを税理士に依頼すべき理由

手続きがそもそもできない

上記で解説した通り、相続税の手続きには多くの書類の収集に加え、以下のこと等を行わなければなりません。

- 契約関係の確認

- 登記簿に基づく権利関係の確認

- 市役所や各種機関への確認

- 実地調査

これら以外にも相続財産によっては、行う手続きは数多くあります。

その為、税理士の中でさえ、相続に関して精通している人でなければむずかしい作業です。

ミスしたら罰金がかかる

相続税の申告は、ミスをしたら罰金がかかります。

相続財産は、現金や預金、不動産以外にも、家庭用財産や故人にかけられていた死亡保険金など、様々な種類のものがあります。

これらの相続財産を全て漏れなく把握することは、一般の方には困難です。その為、税理士に依頼せずに自分で相続税の申告を行ってしまうと、相続財産の計上漏れとなり、結果として多額の罰金が発生する可能性があります。

一世代だけでなく、二世代の税負担を考えた方が良い

相続税の申告では今回の相続だけでなく「次の世代の相続に備える」ということも大事なポイントです。相続では配偶者や子、孫へと財産が代々引き継がれていきます。

中途半端な知識で、将来発生する相続を想定せずに今回の相続だけを考え申告してしまうと、結果として損をする可能性があります。

税務調査のリスクが減る

専門家である税理士に依頼することで、相続財産の計算や各特例の適用判定、相続財産に漏れがないか、などのリスクを回避することができます。

また、相続税の申告にあたって、税理士がどのような確認を行ったか内容を記述する「書面添付制度」を活用することによって、税務調査が行われる可能性を低くすることができます。

税務調査への対処

税務調査が行われた場合には調査官から様々なことを質問されます。

故人が生前にどのような活動をしていたか、贈与が行われていたかなど、書類確認だけでなくヒアリングも行われ、申告書の内容が正しいか、財産の漏れが無いか確認が行われます。

専門用語などを用いられると素人では理解できず、調査官にうまく説明することができません。また、いくら言い訳を言ったところで、それが相続税の法律に則っていなければ何の反論もできません。

税理士に依頼している場合には、申告内容を税理士が把握していますので、調査官への対応もしっかり行ってくれるでしょう。その為、不安な税務調査でも安心して臨むことができます。

※もちろん、税理士に包み隠さず話していることが大前提です。

相続全般に関するアドバイスをもらえる

相続では税金計算だけではなく、登記関係や書類の作成など様々な手続きが必要です。

税理士に依頼している場合には、それぞれの対処法や助言、また、司法書士や弁護士など、それぞれの分野に適した専門家を紹介してくれる為、安心して相続手続きを進めることができます。

遺産相続争いを回避しやすくなる

遺言書が無い場合、親族間の遺産分けは、話し会い(遺産分割協議)によって行います。

遺産分割協議では、お金や不動産といった財産が直接的に絡むため、親族間で揉めるケースが非常に多いです。

相続税が低くなる遺産の分け方の提示は税理士にしかできませんが、万が一揉めそうな場合には、信頼できる弁護士などを紹介してくれる為、円滑に手続きを進めることができるでしょう。

まとめ

上記で説明した手続きは、ほんの一部です。相続が起こったときは、申告だけでなく、不動産の登記など色々な手続きが必要です。

相続は人生に何度か経験するだけですので、誰でも手続きについては不慣れで時間もかかります。

相続税の申告においては期限がありますので、相続が起きて何をすれば良いかわからないときは、すぐに専門家に相談することをお勧めします。

- どういう流れで手続きを進めればよいかわからない

- 相続税がかかるのかわからず不安

- 相続した財産をどう整理すれば良いのか

- 両親が高齢だが、何も対策していない

困ったことがあれば、税理士に相談すると良いでしょう。

なお、秋田税理士事務所グループでは、相続税申告はもちろん、相続登記や預金口座の解約まで、相続手続きをまるっとサポートいたします。税理士や司法書士などの専門家グループがやさしく対応しますので、ぜひご依頼ください。

\初回無料診断/