クレジットカードの海外旅行傷害保険を利用したことがある方は少ないと思いますが、ほとんどのクレジットカードには海外旅行傷害保険というサービスが付帯しているものが数多く発行されています。

海外の治療費用は高額で、ニューヨークでは初診料だけで1万円~3万円。虫垂炎で入院・手術したとすると1日の入院で100万円以上がかかります。救急車を呼ぶなら20万円は見ておいた方がいいでしょう。

万が一の為にも海外旅行をするなら保険をかけたり保険付きのクレカを用意しておくのは必須と言えます。

ここでは、海外旅行傷害保険が「自動付帯」と「利用付帯」のクレジットカードについて解説しながら、おすすめのカード組み合わせも紹介します。

海外旅行保険付きの人気カード

|

|

|

|

|

|

目次

海外旅行傷害保険付きクレジットカードの選び方

旅行に行く際に旅行会社を通じて保険会社の海外旅行保険に加入する方が多いと思いますが、クレジットカードに海外旅行傷害保険サービスが付帯していれば追加で加入する必要はないでしょう。

保険会社の海外旅行傷害保険に加入する場合は、旅行に行くたびに保険料を支払わなければならないので、手元にあるクレジットカードのサービスで海外旅行保険がまかなえたらお得です。

- 自動付帯と利用付帯

- 国際ブランド

- 付帯保険金額

- 年会費

- 家族特約

- 補償項目解説

ここからは、上記の内容で自動付帯・利用付帯のクレジットカードの選び方を紹介していきます。

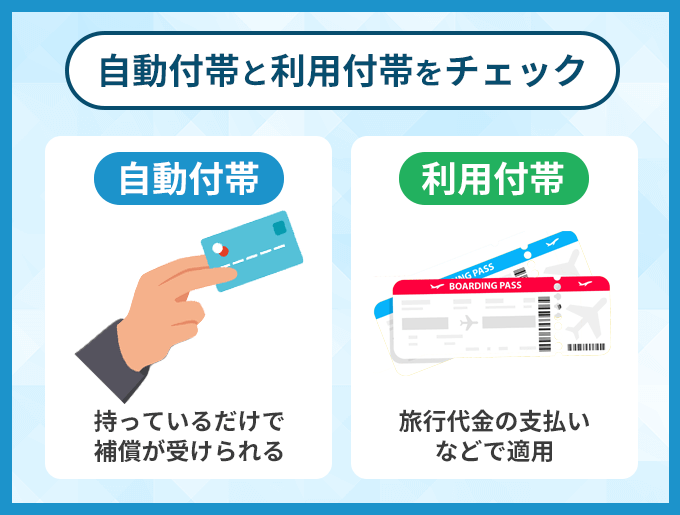

自動付帯と利用付帯

クレジットカードの海外旅行保険を利用する際は、そのカードの保険が自動付帯なのか利用付帯なのかを必ず事前に確認しておく必要があります。

- 自動付帯:持っているだけで保険が適用

- 利用付帯:旅行代金、交通費をクレカ払いで保険適用

保険適用の支払いは公共乗用具の支払が条件であることが多く、飛行機・電車・新幹線などが該当します。

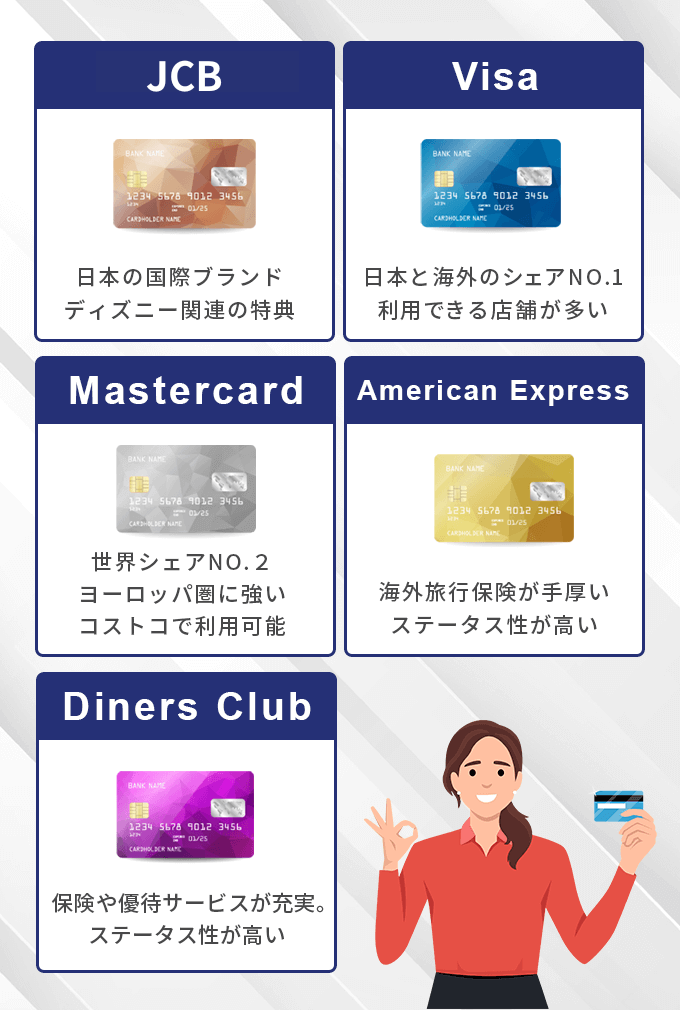

海外で買い物をするならVisaかマスターカードは必須

日本で発行しているクレジットカードは、Visa、Mastercard、JCB、AmericanExpress、ダイナースクラブの5大国際ブランドのいずれかがついています。

国際ブランドの特徴

・Mastercard:世界シェアNo.2で、ヨーロッパ方面に広く普及

・JCB:日本の国際ブランドのため、海外では利用できない所もある

・AmericanExpress:旅行サービスが手厚く、アメリカ方面に強い

・Diners Club:保険や旅行サービスが手厚いが、利用できない所もある

海外でのカード利用は世界シェアが多い「Visa」「Mastercard」のどちらかは必須となります。両方使えないということはほとんどなく、少なくてもどちらか一方は対応している場合がほとんどです。

すでにVisa、マスターカード、をお持ちの方であればJCB、アメックスブランドのカードを旅行用に発行するのがおすすめです。

海外は物価も医療費も高い

海外旅行の行先にもよりますが、アメリカは医療費が最も高い国として知られており、次いで中国、ドイツと続きます。

アメリカは物価も高く、ランチをするだけで5,000円かかるのも当たり前で、日本のように安易に病院に行く風習は少ないのが現状です。

例えばアメリカで入院が必要なケガをした場合、数百万単位で医療費がかかります。アメリカで病院に診てもらうには日本の10倍の金額がかかると考えておきましょう。

保険会社が扱っている海外旅行保険とクレジットカードの付帯保険は治療費を上限として補償額を合算できる場合もあるので、両方準備しておくと安心です。

年会費無料で選ぶ

年に数回の海外旅行のためにクレジットカードを作っても、年会費がかかってしまうともったいないです。

サービスが充実していて、さらに年会費が無料というクレジットカードもあるので、賢く選ぶことで余計な出費を抑えることができます。

海外旅行のメインカードをお持ちでない方は、年会費がかかっても付帯保険の手厚いカードを1枚は持っておいた方がいいでしょう。

家族への補償「家族特約」が付いているか

クレジットカードの海外旅行保険は、基本的には本会員や家族会員に適用されるものですが、「家族特約」が付いている場合は本会員の家族にも保険内容が適用されます。

家族カードは18歳以上の方しか作ることができないため、18歳未満の方には家族カードの保険が使えません。そんなときに便利なのが家族特約です。

家族特約が付いているクレジットカード保険は18歳未満の子どもにも適用されるため、子ども連れでよく海外に行く方は家族特約付きの保険が付帯しているクレジットカードを選ぶとお得です。

ただし、家族特約の適用範囲はクレジットカードによって異なるため注意が必要です。配偶者は保険適用範囲外とされているカードもあれば、配偶者にも保険適用されるカードもあります。また、家族に対する補償金額は本会員よりも少ないことがほとんどなので注意しましょう。

利用付帯のカードであれば、お子様の分の旅費なども本会員のカードで決済する必要があります。保険内容でクレジットカードを選ぶ際は、事前に家族特約の適用範囲と内容を確認しておきましょう。

最高金額ではなく利用頻度の多い項目で選ぶ

海外旅行保険を紹介する際には、死亡・後遺障害に補償される最大の補償金額が記載されていることが多いですが、実際に利用頻度の高い補償内容にも注目しましょう。

保険会社への請求件数が多い項目

・救援者費用

・携行品損害

上記項目以外のものは利用頻度が低いのが現状です。

病気やケガの治療で医療機関を受診した場合に高額になるとうケースが非常に多いため、疾病・傷害治療費用に対する補償に手厚いカードを選択するのがオススメです。

主な補償は以下となっています。

| 補償項目 | 補償内容 |

|---|---|

| 損害/疾病死亡・後遺障害 | ケガ/病気が原因で死亡または後遺障害が残った場合に支払われる |

| 損害/疾病治療費用 | ケガ/病気によって病院にかかった場合に治療費が支払われる |

| 賠償責任 | 誤って物品に損害を与えたり、人にケガをさせて損害賠償を支払わなければならない場合に補償される |

| 携行品損害 | 身の回りのものの破損や盗難に対して支払われる |

| 救援者費用 | ケガや病気で入院した際に日本から親族などが現地の入院先に向かう場合の交通費や滞在費が支払われる |

海外旅行傷害保険は、上記のようなトラブルが起こった際に保険金が支払われるサービスです。万が一旅行中にケガや病気などに見舞われた場合に備えて加入するもので、安心して旅行するために欠かせないものです。

他にもステータス性の高いクレジットカードには飛行機が遅延・欠航した時にかかる食事代、ホテルなどの客室料などが補償される保険もあります。

大きな旅行に行く際はゴールドカードを1枚持っていてもいいでしょう。

海外旅行傷害保険が【自動付帯】のクレジットカード

上記のカードはすべて海外旅行保険が自動付帯です。

学生カードは通常の一般カードよりもスペックが高くなっていますので、専門学生や大学生の方は「学生専用ライフカード」「JALカード navi(学生専用)」を選択すると良いでしょう。

自動付帯としては「JALカード CLUB-Aゴールドカード」が年会費もそこまで高くないのにも関わらず、保険も手厚いためメイン・サブでもつカードとして優れています。

学生専用ライフカード

学生専用ライフカード

カードの特徴

年会費無料で海外旅行傷害保険が自動付帯、海外でのカード利用分が3%キャッシュバックと、留学や卒業旅行などで海外に行く学生におすすめのカード

| 発行会社 | ライフカード |

|---|---|

| 還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(自動付帯) |

| 電子マネー・スマホ決済 | ApplePay、GooglePay、楽天Edy、モバイルSuica、iD |

| 申し込み条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方。進学予定で満18歳以上の高校生の方は卒業される年の1月以降 |

| 追加カード | ETCカード 年会費1,100円 初年度無料 |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 200万円 |

| 救援者補償 | 200万円 |

| 賠償責任補償 | 2,000万円(免責金額なし) |

| 携行品損害補償 | 20万円(免責金額3,000円) |

| 家族特約 | なし |

学生専用ライフカードは海外留学や旅行利用者向けのクレジットカードとなっており、海外のショッピングでの利用では3%が還元されるシステムです。

海外での困りごとは「LIFE DESK(日本語サービス)」で相談することができ、カード盗難・紛失補償も付帯しています。ポイント還元率は通常0.5%ですが、入会初年度はポイント1.5倍となり、誕生日月はポイント3倍となります。

買い物がたまっている方は誕生日月を狙ってカード決済すると多くのポイントを得ることができます。

満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方が申し込み可能となっていますので条件には注意が必要です。

JALカード navi(学生専用)

カードの特徴

JALカードnaviは在学期間中年会費無料の学生専用JALカード。ポイントの代わりにマイルがたまる、旅行好きや留学におすすめのカード。

| 発行会社 | JALカード |

|---|---|

| 還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | 国内:最高1,000万円(自動付帯) 海外:最高1,000万円(自動付帯) ショッピング保険:最高100万円 |

| スマホ決済 | QUICPay、Apple Pay |

| ポイント | JALマイル |

| 申し込み条件 | 高校生を除く18歳以上30歳未満の学生(大学院、大学、短大、専門学校、高専4・5年生)の方で、日本に生活基盤があり、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード(年会費無料)発行手数料1,100円 |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 1,000万円 |

| 傷害・疾病治療費用 | 50万円 |

| 救援者補償 | 100万円 |

| 賠償責任補償 | 2,000万円 |

| 携行品損害補償 | 15万円(年間累計額100万円限度) |

| 家族特約 | なし |

JALカード naviは最高1,000万円補償の「自動付帯」の海外旅行傷害保険つき。旅行だけでなく短期留学やホームステイでも補償があります。救急車も有料で医療費が高額になりやすい海外では必須の保険です。

国内旅行傷害保険も最高1,000万円補償ですが、入院・手術・通院については補償がありません。

通常のJALカードには「JALカードショッピングマイル・プレミアム」というマイルが2倍たまる年会費3,300円(税込)の会員制サービスがありますが、JALカード naviなら同様のサービスを無料で利用できます。

更に特約店でJALカード naviを利用するとマイルが2倍となり、100円につき2マイルがたまるなどマイルを貯めやすいのがJALカード naviの特徴です。

カード年会費プラス2,200円(税込)で登録できる「JALカードツアープレミアム」も無料で付いてきます。JALグループ便に搭乗した際に通常のフライトマイルに加えてツアープレミアムボーナスマイルがもらえ、合わせて区間マイルの100%のマイルがたまるサービス。

JALカードの中ではゴールドランクのサービスが付帯しているクレジットカードの為、海外利用する学生の方は発行して損はないでしょう。

ANA JCB カード

ANA JCB カード

カードの特徴

ANA JCB カードは、ANAマイレージクラブの機能はもちろん、搭乗時にはボーナスマイルもたまり、普段のショッピングで貯めたポイントも航空会社のマイルに交換できるマイルを貯めたい方におすすめのカード

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 2,200円(税込)初年度無料 |

| 付帯保険 | 海外:最高1,000万円(自動付帯) 国内航空:最高1,000万円(自動付帯) ※航空機搭乗中、飛行場構内のみ保険適用。家族特約あり 国内・海外航空機遅延保険 ショッピングガード保険(海外):最高100万円 |

| 電子マネー | Apple Pay、Google Pay |

| ポイント | Oki Dokiポイント、ANAマイル |

| 申し込み条件 | 18歳以上で本人または配偶者に安定した継続的な収入のある方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費1,100円) |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 1,000万円(1,000万円) |

| 傷害・疾病治療費用 | - |

| 救援者補償 | 100万円(100万円) |

| 賠償責任補償 | - |

| 携行品損害補償 | - |

| 家族特約 | あり |

初年度の年会費が無料で、ANAカードを初めて作る方には最適なカード。JCBブランドは国内利用に適していますが、ANAPayのチャージ還元率が最も高いのが特徴です。

ANAマイレージクラブ、楽天Edy、JCBクレジットが一体となっており楽天Edyでの支払いでも200円につき1マイルがたまるEdy機能がカードに搭載されています。

家族カードの発行で家族でマイルを合算して利用可能。年間100万円以上の利用でOki Dokiポイントが翌年20%増量するのも魅力です。

ANA機内販売やANA FESTA、空港免税店などで会員優待割引が適用されるため移動中や空港でのお買い物もお得に楽しむことが出来ます。

ショッピングでたまったOki Dokiポイントはマイルに移行可能で、換算率は1ポイント5マイル。年間5,500円のマイル2倍コースを選択すれば1ポイント10マイルで交換可能です。

普段のショッピングでマイルを貯めて、たまに飛行機を利用して旅行に行くときなどに活躍してくれるカードとなっています。

JAL普通カード

JAL普通カード

カードの特徴

JALカードが発行するベーシックなクレジットカード。15歳以上18歳以下の高校生のお子さま向けに家族カード発行可能。年会費をあまりかけずにクレジットカードを使ってマイルを貯めたい人におすすめ。

| 発行会社 | JALカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、翌年度以降2,200円(税込) |

| 付帯保険 | 海外:最高1,000万円(自動付帯) 国内:最高1,000万円(自動付帯) アメックスは最高3,000万円で家族特約付き ショッピング保険:最高100万円 |

| 電子マネーチャージ スマホ決済 |

WAON、楽天Edy、SMART ICOCA、モバイルSuica Apple Pay、GooglePay(JCBのみ) |

| ポイント | JALマイル |

| 申し込み条件 | 18歳以上(高校生を除く)の日本に生活基盤のある方で、日本国内でのお支払いが可能な方 |

| 追加カード | ETCカード、家族カード(年会費1,100円) |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 1,000万円(1,000万円) |

| 傷害・疾病治療費用 | - |

| 救援者補償 | 100万円(100万円) |

| 賠償責任補償 | - |

| 携行品損害補償 | - |

| 家族特約 | あり |

JAL普通カードは最もスタンダードなカードで通常200円=1マイル、特約店で200円=2マイル、ショッピング・マイルプログラム(有料)に加入で通常100円につき1マイルがたまる仕様となっています。

通常のお買い物でのマイル還元率が0.5%となっているため、フライトではなく通常利用でマイルを貯めたい方はショッピング・マイルプログラムの加入をおすすめします。

アメックスブランドのカードを選択した場合は年会費が6,600円で国内・海外旅行傷害保険最高3,000万円、ショッピング保険が200万円になります。手厚い付帯保険を希望する場合はアメックスかCLUB-Aゴールドカードを選択すると良いでしょう。

申し込み時にカードランクを選択可能ですが、マイルを貯めるならCLUB-Aゴールドカード以上をおすすめします。

普通ランクカードは、フライトマイルは10%、ラウンジの無料利用やチェックインカウンターなどの利用もできないため年会費相応の一般カードとなっています。

まずはマイルを貯める感覚を試してみたいという初心者さんにおすすめのカードとなっています。

JALカード CLUB-Aゴールドカード

JALカード CLUB-Aゴールドカード

カードの特徴

JALカードが発行する飛行機によく乗る方におすすめのクレジットカード。搭乗ごとにフライトマイルが+25%と高くなるのが特徴。付帯保険は自動付帯で家族特約もあるので家族旅行も安心。

| 発行会社 | JALカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 17,600円(税込) |

| 付帯保険 | 国内:5000万円(自動付帯) 海外:最高1億円(自動付帯分:5,000万円) 家族特約あり ショッピング保険:300万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay(JAL Pay)、WAON、楽天Edy |

| ポイント | JALマイル |

| 申し込み条件 | 20歳以上で、ご本人に安定した継続収入のある方(学生を除く) |

| 追加カード | ETC・家族 |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 5,000万円(1,000万円) |

| 傷害・疾病治療費用 | 300万円(200万円) |

| 救援者補償 | 400万円(200万円) |

| 賠償責任補償 | 1億円(2,000万円) |

| 携行品損害補償 | 100万円(100万円) |

| 家族特約 | あり |

上記はJCBを選択した場合の金額です、選択する国際ブランドにより補償金額が異なります。

国内外の飛行機の利用が多い方にメリットが大きいJAL CLUB-Aゴールドカード。JALカードの中ではマイルがたまりやすいカードとしてランク付けされ、100円につき1マイルがたまります。

通常のJALカードは還元率0.5%となっていますが、JALカード CLUB-Aゴールドカードの特典としてショッピングマイルが2倍たまる「ショッピングマイル・プレミアム」に無料で自動入会できるのが一番の魅力です。

提携する国際ブランドによって保険内容や金額が若干違うため、入会時は選ぶ国際ブランドに気を付けましょう。Visa、Mastercardを選択した場合はJCBの半額程度となりますが、国内外の旅行傷害保険は最低でも5,000万円は保証されます。

JALビジネスクラス・チェックインカウンターを利用できるため搭乗のチェックインも順番待ちすることなくスムーズに済ませることが可能。

国内外の航空便の出航遅延で生じた飲食費や乗継遅延等で生じた宿泊・飲食費、預けた手荷物が遅延・紛失した際の衣類購入費等を補償してくれます。

ゴルフプレー中(国内・海外)に適用となる最高1億円の賠償責任保険および最高300万円の傷害保険も自動でついてきますので接待や趣味でのゴルフも安心していくことが出来ます。

dカード GOLD

dカード GOLD

カードの特徴

NTTドコモ発行の通信系・IT系クレジットカード。通常ポイント還元率も1.0%と高く、ドコモユーザーなら毎月のスマホ代やプロバイダ料金が10%ポイント還元となる。最大10万円のケータイ補償や空港ラウンジサービスも付帯。学生の申し込みも可能

| 発行会社 | NTTドコモ |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 11,000円(税込) |

| 付帯保険 | 海外:最高1億円(自動付帯) 国内:最高5,000万円(利用付帯) ショッピング保険:最高300万円 |

| 電子マネー・スマホ決済 | iD、Apple Pay、Google Pay |

| 申し込み条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること |

| 追加カード | ETCカード(年会費無料)、家族カード 年会費1,100円(初年度無料) |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 1億円(1,000万円) |

| 傷害・疾病治療費用 | 300万円(50万円) |

| 救援者補償 | 500万円(50万円) |

| 賠償責任補償 | 5,000万円(1,000万円) |

| 携行品損害補償 | 最高50万円/盗難時30万円(15万円) |

| 家族特約 | あり |

dカードGOLDは、最も発行されているゴールドカードで、ドコモの回線契約があるお客様ならドコモ携帯・ドコモ光の利用料金の10%がdポイントで還元されるのが特徴です。

付帯保険は最高5,000万円ですが、カードを旅行費用に利用することによって最高1億円となります。

家族会員も対象であるため、家族旅行も安心ですし、ドコモ携帯を家族で使用しているなら、たくさんポイントがたまります。

dポイント加盟店やdカード特約店でカードを利用すると、最大4%のポイントがたまるのも魅力です。対象の店舗にはアディダスや髙島屋、マツモトキヨシなど多数の店舗が特約店として利用できますので普段使いでもポイント還元が高いカードです。

新しい端末の料金をdカードで支払った場合は、「dカードケータイ補償」という特典が受けられり、修理不能・携帯電話の紛失などを購入から3年間、最大10万円分補償してくれます。

年会費はかかりますが、年間100万円(税込)以上のご利用で11,000円分、200万円(税込)以上のご利用で22,000円分のクーポンがもらえます。

そのため、携帯電話以外の固定費なども一緒に支払っていくと年会費以上のポイントバックで元は十分に取れるでしょう。

ラグジュアリーカード

LUXURY CARD(ラグジュアリーカード)Titanium Card™

カードの特徴

最高のステータス性を誇るカード。カード自体がチタン金属でできており、人前で使いたくなるかっこいいカードを求める方におすすめです。dポイント、PeXへポイント交換可能。JAL、ANA、ハワイアン航空、ユナイテッド航空のマイルへ交換可能

| 発行会社 | Black Card I株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 55,000円(税込) |

| 付帯保険 | 海外:最高1.2億円(自動付帯) 国内:最高1億円(利用付帯) ショッピングガーディアン保険:最大300万円 |

| スマホ決済・電子マネー | Apple Pay、QUICPay、Suica、PASMO、PayPay、d払い、楽天ペイ、au PAY |

| 申し込み条件 | 20歳以上(学生不可) |

| 追加カード | 家族カード 16,500円(税込)、ETCカード(無料) |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 1億2,000万円(1,000万円) |

| 傷害・疾病治療費用 | 200万円 |

| 救援者補償 | 500万円 |

| 賠償責任補償 | 1億円 |

| 携行品損害補償 | 100万円(免責金額3,000円) |

| 家族特約 | あり |

ラグジュアリーカード(LUXURY CARD)は、国際ブランドがMastercardの最上位ステータスとして、「ワールドエリートMastercard」と言われる国際的にも最上位の魅力的な特典・サービスが付いています。

デザイン性に優れており、重厚感のある金属製カード1枚ずつ丁寧に削り出されたロゴやエッジの加工まで、こだわって作られているのがひと目でわかります。

カード券面には一切カード番号や有効期限を記載しておらず、セキュリティ対策も万全。

国内・海外旅行保険やショッピング保険の付帯、万が一カードを不正使用された場合の補償まで幅広く対応してくれて、旅行保険に関しては海外旅行最高1.2億円、国内旅行最高1億円と非常に高い補償額となっています。

上記保険には航空機遅延費⽤も含まれており、以下の内容がカバーされています。

・出航遅延、⽋航、搭乗不能費⽤

・受託⼿荷物遅延費⽤

・受託⼿荷物紛失費⽤

待ち時間なく利用できる専属コンシェルジュの利用が出来るため海外での困りごとに対応してくれます。チケットの手配やホテルの予約などか土地勘のない海外では役に立つでしょう。

さらに、ポイント還元率はいつでも1.0%で電子マネーチャージ時も還元率は変わりません。たまったポイントはキャッシュバックやギフト券などに交換でき、毎月の支払いに充てることも可能です。

一番低ランクのラグジュアリーカードチタンでも日本ではプラチナカードに位置するカードとなっており、豊富な優待サービスが付いているため、年会費が55,000円かかります。

ANA To Me CARD PASMO JCB(ソラチカ一般カード)

ANA To Me CARD PASMO JCB(ソラチカ一般カード)

カードの特徴

「To Me CARD PASMO」と「ANAカード」の機能が1つになってソラからチカまでを1枚にまとめたクレジットカード。付帯保険はANAカードの旅行傷害保険が付く

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、翌年度以降2,200円(税込) |

| 付帯保険 | 国内:最高1,000万円(自動付帯) 海外:最高1,000万円(自動付帯) ショッピング保険:100万円(海外) |

| 電子マネー・スマホ決済 | PASMO、Apple Pay、Google Pay |

| ポイント | OkiDokiポイント、ANAマイル、メトロポイント |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費1,100円) |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 1,000万円(1,000万円) |

| 傷害・疾病治療費用 | - |

| 救援者補償 | 100万円(100万円) |

| 賠償責任補償 | - |

| 携行品損害補償 | - |

| 家族特約 | あり |

ANA To Me CARD PASMO JCB(ソラチカ一般カード)は毎月の利用合計額1,000円につきJCBのポイント「Oki Dokiポイント」が1ポイント付与されるクレジットカードです。

保険内容はANAカードと一緒の内容となります。違う点は、全日本空輸、東京地下鉄、JCBとの3社提携カードであること。

ANAおよび提携航空会社のマイレージがたまる「ANAカード」と、メトロポイントがたまるPASMO機能付き「To Me CARD」の機能を一体化しています。

ポイントを3種類を貯めることができ、JCBのポイントであるOki Dokiポイントはマイルやメトロポイントに移行可能。ANAマイルとメトロポイントは相互交換が可能となっています。

お買い物やネットショッピングではOki Dokiポイントがたまり、ANA航空機への搭乗やANA提携先店舗での利用ではANAマイル、東京メトロへの乗車や東京メトロ内の店舗・自動販売機ではメトロポイントを貯めることができます。

東京メトロを利用する方にとってはメリットが大きいカードで、乗車券を買って東京メトロに乗るだけで平日は5ポイント、土日祝日は15ポイントのメトロポイントが付与されます。

たまったポイントはPASMOへのチャージに利用できますし、100メトロポイント=90ANAマイルに変換可能なので、たまに旅行でANAを利用する機会がある方にはぴったりのカードです。

ライフカード<旅行傷害保険付き>

ライフカード<旅行傷害保険付き>

カードの特徴

旅行保険付きのスタンダードなライフカード。初年度年会費無料で翌年度以降は1,375円(税込)となる。ライフカードの基本スペックを搭載しているためメインカードにも。

| 発行会社 | ライフカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 1,375円(税込)初年度無料 |

| 付帯保険 | 国内:最高1,000万円(利用付帯) 海外:最高2,000万円(自動付帯) シートベルト傷害保険 |

| 電子マネー スマホ決済 |

楽天Edy、モバイルSuica、iD Apple Pay、Google Pay |

| ポイント | LIFEサンクスポイント |

| 申し込み条件 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方。 |

| 追加カード | 家族カード 年会費440円初年度無料 ETCカード 年会費1,100円 利用無料 |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 200万円 |

| 救援者補償 | 200万円 |

| 賠償責任補償 | 2,000万円(免責金額なし) |

| 携行品損害補償 | 20万円(免責金額1事故3,000円) |

| 家族特約 | なし |

ライフカード<旅行傷害保険付き>には、最高1,000万円補償の国内旅行傷害保険と、最高2,000万円の海外旅行傷害保険が自動付帯となっています。

自動付帯の保険ならカードで旅費を支払わなくても補償を受けられるのがメリットです。

国際ブランドはVisa・Mastercard・JCBの3種類から選ぶことができます。

旅行や出張などで海外に行く機会が多いならVisaやMastercardが使いやすく、国内ならJCBも加盟店数が多いのでお好みや用途に合わせて選ぶと良いでしょう。

三菱UFJカードゴールドプレステージ

三菱UFJカード ゴールドプレステージ

カードの特徴

三菱UFJニコス株式会社が発行する年会費も格安のゴールドカード。安定した収入のある人であれば20歳以上から申し込み可能。空港ラウンジも利用可能

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000(初年度無料) |

| 付帯保険 | 国内:最高5,000万円(利用付帯) 海外:最高5,000万円(自動付帯、家族特約付き) ショッピング保険300万円 |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay、楽天Edy、モバイルSuica、モバイルPASMO |

| ポイント | グローバルポイント |

| 申し込み条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) UnionPay(銀聯) 新規発行手数料1,100円(税込) |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 5,000万円 |

| 傷害・疾病治療費用 | 200万円 |

| 救援者補償 | 200万円 |

| 賠償責任補償 | 3,000万円(免責金額なし) |

| 携行品損害補償 | 50万円(免責金額3,000円) |

| 家族特約 | あり |

三菱UFJカードゴールドプレステージはWeb入会であれば初年度年会費が無料となるコスパに優れたクレジットカードです。また、家族カードは年会費無料で発行されます。

さらに、年間利用額100万円以上でグローバルポイント2,200ポイント、11,000円相当がプレゼントされるので、上手く使えば実質年会費無料で、ゴールドカードの利用が可能となります。

ゴールドカードに申し込む方であれば大きい出費や固定費をカード支払いにすれば年間100万円利用は難しくないでしょう。

三菱UFJカードゴールドプレステージには、ゴールドカードならではのサービスが付帯しており、厳選されたレストランにてコースメニューの料金1名分が無料となる特典や、高級ディナーの料金が1名分無料などの嬉しいサービスも付いているため旅行時などは活躍してくれるでしょう。

また、国内での移動に飛行機を利用する方なら、国内主要空港のラウンジを無料で利用できるので、待ち時間を有効に使えます。海外旅行に関しても最高5,000万円の海外旅行傷害保険が自動付帯しますし、国内旅行でも同じく最高5,000万円の国内旅行傷害保険が利用付帯します。

海外旅行傷害保険が【利用付帯】のクレジットカード

利用付帯の保険では一般カードでも高額な補償がついているカードもあります。

SAISON GOLD Premiumは保険の補償金額は少ないですが、家族特約もついており、年間100万円の利用で年会費が無料になる特典も付いているのでサブカード、メインカードとしても優秀です。

大丸松坂屋カード

大丸松坂屋カード

カードの特徴

大丸・松坂屋での利用で「大丸松坂屋ポイント5%+QIRAポイント0.5%」の合わせて最大5.5%のポイント還元。Visaのタッチ決済付帯、1名様につき家族カード275円(税込)、自分磨きをサポート、「空で遊ぶをもっと気軽に快適に」ヘリコプタークルージングのご優待付

| 発行会社 | JFRカード |

|---|---|

| ポイント還元率 | 0.5%~5.5% |

| 年会費 | 初年度年会費無料、2年目以降2,200円(税込) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) お買物安心保険:年間100万円 |

| スマホ決済 | Apple Pay、楽天ペイ、Google Pay(Visaのみ) |

| ポイント | 大丸松坂屋ポイント、QIRA[キラ]ポイント |

| 申し込み条件 | 満18歳以上で、安定した収入のある方 その配偶者、または学生 (高校生・留学生は除く)の方 |

| 追加カード | 家族カード( 275円(税込)) |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害・疾病治療費用 | 30万円限度 |

| 救援者補償 | 50万円限度 |

| 賠償責任補償 | 1,000万円限度 |

| 携行品損害補償 | 1旅行につき 10万円限度 |

| 家族特約 | なし |

大丸松坂屋カードは国内外の旅行傷害保険がついた百貨店の大丸松坂屋でお得になるクレジットカードです。

「大丸松坂屋ポイント」「QIRA[キラ]ポイント」の2つのポイントがたまり、大丸松坂屋での利用では5.5%還元となる特徴があります。

QIRAポイントはPARCOやBMWなどの特約店で還元率が上がるため、大丸松坂屋以外の利用で豊富にポイントを貯めることができます。

女性の利用者が多く、エステやグルメの割引などが揃っているのも魅力。旅行の保険だけでなくショッピング保険も付帯しているため、高額なブランド品などの購入をする方にもメリットがあります。

三菱UFJカード

三菱UFJカード

カードの特徴

選べる国際ブランドが豊富で三菱UFJ銀行系列の銀行系カードのため、セキュリティ性も高い。基本のポイント還元率は0.5%となるが、セブン‐イレブン、ローソンなど対象のコンビニ・飲食店で最大19%還元キャンペーン実施中。※最大19%ポイント還元には上限など各種条件がございます。

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5%~19% |

| 年会費 | 1,375円 ※翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピング保険100万円 |

| ポイント | グローバルポイント |

| 電子マネー・スマホ決済 | Apple Pay(Visa、Mastercardのみ)、Google Pay、QUICPay |

| 申し込み条件 | 18歳以上でご本人または配偶者に安定した収入のある方(高校生を除く) |

| 追加カード | 家族カード 年会費440円、ETCカード、UnionPay(銀聯)発行手数料1,100円 |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害・疾病治療費用 | 100万円限度 |

| 救援者補償 | 100万円限度 |

| 賠償責任補償 | 2,000万円限度 |

| 携行品損害補償 | 1旅行につき 20万円限度 |

| 家族特約 | なし |

自動付帯で紹介した三菱UFJゴールドプレステージの一般ランクカード。三菱UFJカードになると適用保険は利用付帯となります。

三菱UFJニコス株式会社が発行する銀行系のカードなのでセキュリティ面の対策もされていて安心感があります。ナンバーレスカードのため、カード番号などもみられる心配がありません。

通常のポイント還元率は、1か月の利用額1,000円利用で1ポイント(5円相当)なので0.5%還元になりまが、全国のセブン-イレブンやローソン、コカ・コーラ自販機、ピザハットオンライン決済、松屋でのカード利用は、グローバルポイントが※5.5%還元されます。

コンビニや飲食店の利用が多い方におすすめのカードとなります。

国際ブランドの取り扱いも豊富で「Visa・Mastercard・JCB・アメックス」の4種類から好きなブランドを選択可能です。海外旅行の良く先によって国際ブランドを選択するのもいいでしょう。

エポスカード

エポスカード

カードの特徴

年会費無料で海外旅行保険が付帯する即日発行可能カード。年に4回ある「マルコとマルオの10%オフ」というキャンペーンでマルイでのショッピングが10%OFFで利用できたり、SHIDAXやBIGECHOなどのカラオケ店で割引がある幅広いサービスのカード

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高3,000万円(利用付帯) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 申し込み資格 | 日本国内在住の満18歳以上のかた(高校生のかたを除く) |

| 追加カード | ETCカード(年会費無料) |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 3,000万円 |

| 傷害・疾病治療費用 | 200万円・270万円 |

| 救援者補償 | 100万円 |

| 賠償責任補償 | 3,000万円 |

| 携行品損害補償 | 20万円 |

| 家族特約 | なし |

エポスカードは、年会費無料カードでは補償金額が大きく、最高3,000万円の補償が受けられます。

保険の最高額は賠償責任と傷害死亡・後遺障害で3,000万円、利用頻度が高い疾病治療費用は270万円・傷害治療費用は200万円と手厚い補償となっている点がメリットです。

エポスカード会員は、年に4回開催される「マルコとマルオの7日間」というマルイとモディの10%割引セールでお得にショッピングが楽しめます。

ネット通販では「マルイweb channel」も10%割引となるので、近くにマルイやモディのお店がなくても割引を利用できるのがメリット。

全国に10,000店舗ある飲食店・遊園地・カラオケ・映画館・温泉・美容院など様々なお店や施設で優待割引やサービスが受けられるのもエポスカードの魅力です。

例えば、ミスタードーナツでドーナツ1個無料、カラオケ店シダックスのルーム料金が30%割引、映画の一般料金が1,100円などの優待もあります。

楽天カード

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 200万円 |

| 救援者補償 | 100万円 |

| 賠償責任補償 | 3,000万円 |

| 携行品損害補償 | - |

| 家族特約 | なし |

楽天カードは利用者が最も多く、3人に1人が所持しているという統計も出ている楽天カード。

楽天カードは通常100円で1ポイント、1.0%の高還元率が魅力的なカードです。

楽天内の各ショップを買いまわることでポイント還元率が倍に増えていくイベント「楽天マラソン」を利用すると最大10倍のポイント還元。楽天カードと掛け合わせることでポイントは更に2倍になります。

全国で550万件ある楽天ポイント加盟店では通常の2~3倍のポイントが付与されるので、街での利用でも活躍してくれるでしょう。また、楽天Edyを利用できるので利便性も高く、Edyの利用でも0.5%のポイント付与があるので是非あわせて活用したいクレジットカードです。

楽天でのショッピングが多い方は買い物をしているだけで勝手にポイントがたまっていきますので、楽天ヘビーユーザーは楽天カード一択といっても過言ではありません。国際ブランドが4つから選択可能なのも良い点です。

三井住友カード(NL)

三井住友カード(NL)

カードの特徴

世界シェアNo.1のVisaブランド。初めてクレジットカードを持つ人でも安心して利用できるセキュリティ性が高い「銀行系カード」のジャンルに入る。コンビニ・飲食店で高還元のため対象店舗の決済用カードとしても人気が高い

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 永年無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) |

| スマホ決済・電子マネー | iD、Apple Pay、Google Pay |

| ポイント | Vポイント |

| 申し込み条件 | 満18歳以上の方(高校生は除く) |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費550円 利用無料) 三井住友カードWAON、PiTaPaカード |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 50万円 |

| 救援者補償 | 100万円 |

| 賠償責任補償 | 2,000 |

| 携行品損害補償 | - |

| 家族特約 | なし |

三井住友カード(NL)はセキュリティ面でも定評がある三井住友カードの銀行系クレジットカードです。

三井住友カード(NL)はコンビニやファーストフード、ファミレスなど対象のコンビニ・飲食店でのスマホのタッチ決済でポイント※最大7%ポイント還元される優秀なクレジットカード。

対象店舗はセブン-イレブン、ローソン、マクドナルド、サイゼリヤ、ドトールコーヒーショップ、かっぱ寿司などがあります。通常のポイント還元率は0.5%となっていますが、対象の店舗を利用する機会が多い方はポイントを効率よく貯めることが出来ます。

特にコンビニや飲食店を定期的に利用する人は多くオンポイントを貯めることが出来るでしょう。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

JCB CARD W

JCB CARD W(ジェーシービーカードダブル)

カードの特徴

国際ブランドとしても定評があるJCBが発行する39歳以下限定のカード。ポイント還元率が一般カードの2倍となっているのが特徴で、セブン-イレブン、Amazonなどの優待店利用でもポイントアップするのがメリット。

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピング保険最高100万円(海外のみ) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | OkiDokiポイント |

| 申し込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ETCカード(年会費無料)、家族カード(年会費無料) |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 100万円 |

| 救援者補償 | 100万円 |

| 賠償責任補償 | 2,000万円 |

| 携行品損害補償 | 100万円 |

| 家族特約 | なし |

「JCB CARD W」は日本で唯一の国際ブランドでもあるJCBが発行するクレジットカード。39歳以下の方に申し込みが限定されれているので注意しましょう。

ポイント還元率はJCB カード Sの2倍となる1.0%で、セブン-イレブン・Amazon・スターバックス・昭和シェル石油などのJCBオリジナルシリーズパートナー(優待店)やネット通販でカードを利用すると還元率が更にアップします。

固定費などの大きな支払いも1.0%還元となるのでメインカードとしても役立ちます。

Amazonのショッピング決済の利用ではポイント還元率2倍となっています。2%の還元率はAmazonのプライム会員が持てるAmazon Prime Mastercardと同率となっており、JCBカードW以外の他社カードにはありません。

スターバックスやセブン-イレブンでの還元率も2.0%~5.5%となっているため、Amazonやコンビニ、スタバを利用する方はAmazonの公式カードよりもJCB CARD Wをおすすめします。

JCB カード S

JCB カード S

カードの特徴

国内唯一の国際ブランドを持つJCBカードが発行するプロパーカードの中で、最もスタンダードなクレジットカード。スマートフォンの故障や破損時に年間最高3万円まで補償されるJCBスマートフォン保険が付帯。

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) ショッピングガード保険(海外):100万円 スマホ保険:3万円限度(利用付帯) |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | Oki Dokiポイント |

| 申し込み資格 | 18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方 |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 100万円 |

| 救援者補償 | 100万円 |

| 賠償責任補償 | 2,000万円 |

| 携行品損害補償 | 100万円 |

| 家族特約 | なし |

JCB カード SはJCBが発行するスタンダードなカードで、年会費無料にもかかわらず海外旅行傷害保険、ショッピングガード保険、スマホ保険が付きます。

JCBカードWとの違いは「申し込みの年齢制限がないこと」「ゴールドカードやプラチナカードにランクアップできること」で、JCBカードWは若者向けに発行されますがJCB カード Sは年代問わず幅広い支払いに利用していきたい方に人気です。

年齢を重ねるとゴールドカードやプラチナカードに魅力を感じる方も多いので、カードを育てていきたい方にもおすすめできます。

JCBが発行しているプロパーカードのため、優待や補償が手厚い特徴があります。

SAISON GOLD Premium

SAISON GOLD Premium

カードの特徴

クレディセゾンが発行するゴールドカード。年間100万円利用することで翌年以降の年会費永年無料。映画料金1,000円優待や、コンビニ・カフェ・マクドナルドで最大5%還元。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000円(税込) 年間100万円利用で年会費永年無料 |

| 付帯保険 | 海外:最高1,000万円(利用付帯) 国内:最高1,000万円(利用付帯) 家族特約あり |

| スマホ決済 | Apple Pay、Google Pay、QUICPay、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み対象 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETC・家族 |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 1,000万円(1,000万円) |

| 傷害・疾病治療費用 | 300万円(300万円) |

| 救援者補償 | 100万円(100万円) |

| 賠償責任補償 | 2,000万円(2,000万円) |

| 携行品損害補償 | 20万円(20万円) |

| 家族特約 | あり |

SAISON GOLD Premiumは年に100万円以上利用すると、2年目以降は永年無料での利用が可能になります。

年間100万円の利用と聞くと難易度が高く感じますが、普段の買い物だけでなく、光熱費や携帯電話の支払いすべてSAISON GOLD Premiumにすると、ある程度の利用金額になるはずです。「年間」なので、それほど難しい条件ではないでしょう。

付帯保険の最高金額は1,000万円と低く感じますが、家族特約が付いており、本会員と同額の補償金額となるため家族での旅行に最適です。通常のカードであれば、家族特約が付いていても補償金額は下がることが一般的です。

ゴールドカードのプレミアム特典として、映画料金いつでも1,000円・コンビニやカフェで最大5%還元・年間50万円の利用で最大1%還元などが受けられ、さらに空港ラウンジなどでのゴールドサービスも付いています。

5%還元の対象はコンビニがセブン-イレブン、ローソン。カフェはスターバックスコーヒー、カフェ・ド・クリエ、珈琲館、カフェ・ベローチェ。飲食店ではマクドナルドになります。

アメリカン・エキスプレス・グリーン・カード

アメリカン・エキスプレス®・グリーン・カード

カードの特徴

世界No.1のステータス性と言われるカードで、一般カードでもゴールドカード並の海外旅行サービスが特徴。年2回開催されるユニバの会員様限定貸切ナイトに応募可能

| 発行会社 | アメリカン・エキスプレス・インターナショナル |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 月額1,100円(税込) |

| 付帯保険 | 国内:最高5,000万円(利用付帯) 海外:最高5,000円(利用付帯) ショッピング保険:最高500万円 |

| スマホ決済 | Appl Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み条件 | 20歳以上で本人に安定した継続的な収入のある方 |

| 追加カード | ETCカード 発行手数料935円 家族カード 月額550円 |

| 補償内容 | 補償金額(家族) |

|---|---|

| 傷害死亡・後遺障害 | 5,000万円(1,000万円) |

| 傷害・疾病治療費用 | 100万円(100万円) |

| 救援者補償 | 200万円(200万円) |

| 賠償責任補償 | 3,000万円(3,000万円) |

| 携行品損害補償 | 30万円(30万円) |

| 家族特約 | あり |

アメリカン・エキスプレス・グリーン・カードは、ステータス性の高いアメックスの中でもベーシックなクレジットカードで、海外で利用しても認知度が高い傾向にあります。

多くのクレジットカードで採用されている年会費が、月ごとに1,100円で利用できるためサブスクリプション型のカードとなっています。

アメックスブランドのカードはグリーンカードに限らず海外利用のサービスが手厚い特徴があります。国内外の旅行傷害保険が最高5,000万円まで補償され、空港ラウンジの無料利用が出来るプライオリティパスも付帯します。

空港から自宅までに荷物を搬送してくれる「手荷物無料宅配サービス」や空港ラウンジの無料利用、空港パーキング優待料金など多くのサービスが付帯されているのが魅力です。

デメリットとしては、国際的に加盟店が多いVisaと比較するとアメックスが利用できない店舗もあるのでお店の利用前にカードが対応していいるか確認が必要になります。

ビュー・スイカカード

ビュー・スイカカード

カードの特徴

ビュー・スイカカードは、JR東日本グループのビューカードが発行しているクレジットカードでSuicaオートチャージ可能。定期券の購入やSuicaへのチャージでポイントが3倍たまるなど、JR東日本のサービスの利用もお得。

| 発行会社 | ビューカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 524円(税込) |

| 付帯保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| スマホ決済・電子マネー | Suica、Apple Pay、Google Pay |

| 申し込み条件 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生不可) |

| 追加カード | ETCカード 年会費524円 家族カード 年会費524円 |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 500万円 |

| 傷害・疾病治療費用 | 50万円 |

| 救援者補償 | 50万円 |

| 賠償責任補償 | 3,000万円 |

| 携行品損害補償 | - |

| 家族特約 | なし |

ビックカメラSuicaカードと同様に、Suicaへのチャージでポイント3倍、1.5%の高還元率なのが特徴です。

さらに、定期券の購入や新幹線などの切符購入でもポイントが3倍になります。定期券機能がついているので、普段の通勤・通学でも利用している人にはおすすめのカードです。

年会費は524円(税込)ですが、Web明細に切り替えると600円相当のポイントがもらえて実質無料以上のお得さがあるのもうれしいですね。

ポイントの有効期限は獲得月から24カ月後の月末までです。ポイントを使うことも忘れずに。

au PAY カード

au PAY カード

カードの特徴

auユーザーは年会費無料で利用でき、貯めたPontaポイントは携帯代金の支払いに利用できる。カードのタッチ決済可能。auユーザー向けのカード

| 発行会社 | KDDI フィナンシャルサービス |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 1,375円(税込)利用無料 |

| 付帯保険 | 海外:最高2,000万円(利用付帯) お買い物安心保険:年間100万円 |

| 電子マネー・スマホ決済 | Apple Pay、 |

| ポイント | Pontaポイント |

| 申し込み条件 | au IDをもつ満18歳以上(高校生除く)、本人または配偶者に定期収入のある方 |

| 追加カード | ETCカード(新規発行手数料1,100円)、年会費無料 家族カード(1枚目年会費無料) |

| 補償内容 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害・疾病治療費用 | 200万円 |

| 救援者補償 | 200万円 |

| 賠償責任補償 | 2,000万円 |

| 携行品損害補償 | 20万円 |

| 家族特約 | なし |

au PAY カードは、auユーザーなら年会費無料で持てるカードです。

毎月の携帯料金の支払いにau PAY カードを設定すると利用料金の1%が還元され、たまったポイントは料金支払いとしても使うことが出来ます。

通常ポイント還元率は1.0%、100円の利用につき1ポイントがたまり、セブン-イレブンやイトーヨーカドー、マツモトキヨシ、TOHOシネマズ、ビッグエコー、スターバックスコーヒーなどのポイントアップ店で利用すると1.5%~4.0%に還元率がアップします。

更に、料金プランとau契約年数に応じて、年1回誕生月に300~7000Pontaポイントを進呈しています。

auユーザーであればメインカードとして利用しながら旅行時の保険にも備えることが出来るカードです。

海外旅行には複数枚のカードを持っていくのがおすすめ

海外旅行傷害保険付きのクレジットカードは、1枚だけでなく複数枚所持した場合には、その分複数の保険に加入したことになります。

1枚分の補償内容でも十分ではありますが、重病にかかる恐れもゼロではありませんので、傷害・疾病治療費用の分を多めに持っておきたいという方は2.3枚所持しておくのがおすすめです。

ただし、死亡・後遺障害だけは加算の対象にはなりませんので、注意が必要です。

また、注意事項として海外旅行傷害保険の適用期間には、多くの場合3ヶ月と期限が決まっているので、留学や海外赴任などで3ヶ月以上の長期利用したいと考えている方には不向きとなってしまうので、その場合は損害保険会社が提供している海外旅行傷害保険に加入されることをオススメします。

保険金が合算される場合の支払われ方

付帯保険の保険金が合算で支払われる場合は、通常の支払われ方とは違います。以下の表は、保険金が合算される場合の支払われ方をまとめたものです。死亡・後遺障害の保険とそれ以外の保険では合算のされ方が違うので詳しく見ていきましょう。

| 死亡・後遺障害の保険金 | 対象となる付帯保険の中で最も高い補償額が限度額となります。その限度額の範囲内で、それぞれの保険から同じ比率で保険金が支払われます。 |

|---|---|

| 治療費用・賠償責任・携行品損害など | 実際の治療費、損害額を上限として、それぞれの保険から同じ比率で支払われます。 |

例えば、死亡・後遺障害の保険金の場合は、最高補償額が500万円と1000万円のカードを持っていれば、上限額は1,000万円となり、1,000万円の範囲内でそれぞれの保険から同じ割合で保険金が支払われます。

治療費や賠償責任、携行品損害などの場合は、最高補償額が200万円のカードを2枚持っているとすると、2つが合算されて400万円が上限となり、400万円までの範囲内でそれぞれの保険から同じ割合で保険金が支払われるということになります。

治療費や損害額が300万円だった場合は、150万円がそれぞれのカードから支払われます。

海外旅行保険が自動付帯のクレジットカードの組み合わせ方

ここまで海外旅行保険が自動付帯しているクレジットカードを何枚かご紹介しましたが、これら以外にも多くの海外旅行保険付きのクレジットカードが発行されている中、どのカードを選べばいいのかわからないという方も多いと思います。

そのような場合は、以下のような考え方でクレジットカードを選んでみましょう。

① メインカードを決める

まず、メインで利用するクレジットカードを決めます。

メインカードは様々な場所で利用することを想定して、国内外でステータスカードとして認識されているカードを選ぶことをおすすめします。

家族旅行によく行く方は、家族特約が付いているものを選びましょう。

② 保険合算用のカードを決める

続いて、補償内容を充実させるための保険合算用のカードを決めます。

ここで選ぶカードはステータスカードである必要はなく、年会費が安く、海外旅行保険が自動付帯のものを選びましょう。

自動付帯と利用付帯おすすめの組み合わせは?

実際に旅行に行くとして、どのカードを組み合わせたらいいのか悩む方も多いでしょう。

ここからは紹介したクレジットカードの具体的な組み合わせ例をご紹介します。

- ゴールドカードを取り入れた組み合わせ

- 年会費重視の組み合わせ

- 補償金額重視の組み合わせ

上記内容で各カードを見ていきます。

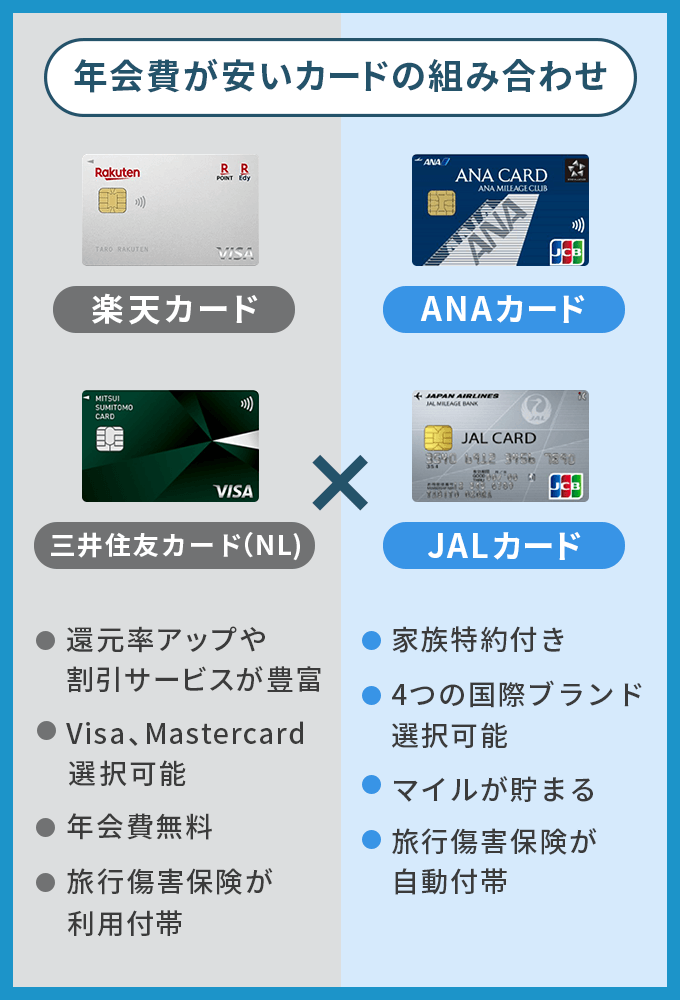

年会費が安い組み合わせ

年会費無料のクレジットカードには利用付帯で旅行傷害保険が最高2,000万円付いた「三菱UFJカード」「三井住友カード(NL)」「エポスカード」などを旅行費用に利用するのがおすすめです。

家族で旅行に行く方は、家族特約を自動付帯の保険でカバーしてくれる「JALカード」「ANAカード」などをサブカードとして組み合わせるのが良いでしょう。

特にJALカードは国際ブランドも豊富に選べて年会費が2,200円と安いので、「一般ランクならサブカードとして」「ゴールドランクならメインカードとして」優秀です。

年会費重視のおすすめカード

- エポスカード:年会費無料で海外旅行傷害保険最高3,000万円

- 三井住友カード(NL):年会費無料で最高2,000万円の海外旅行傷害保険

- JALカード:自動付帯の国内外旅行保険付きでマイルがたまる

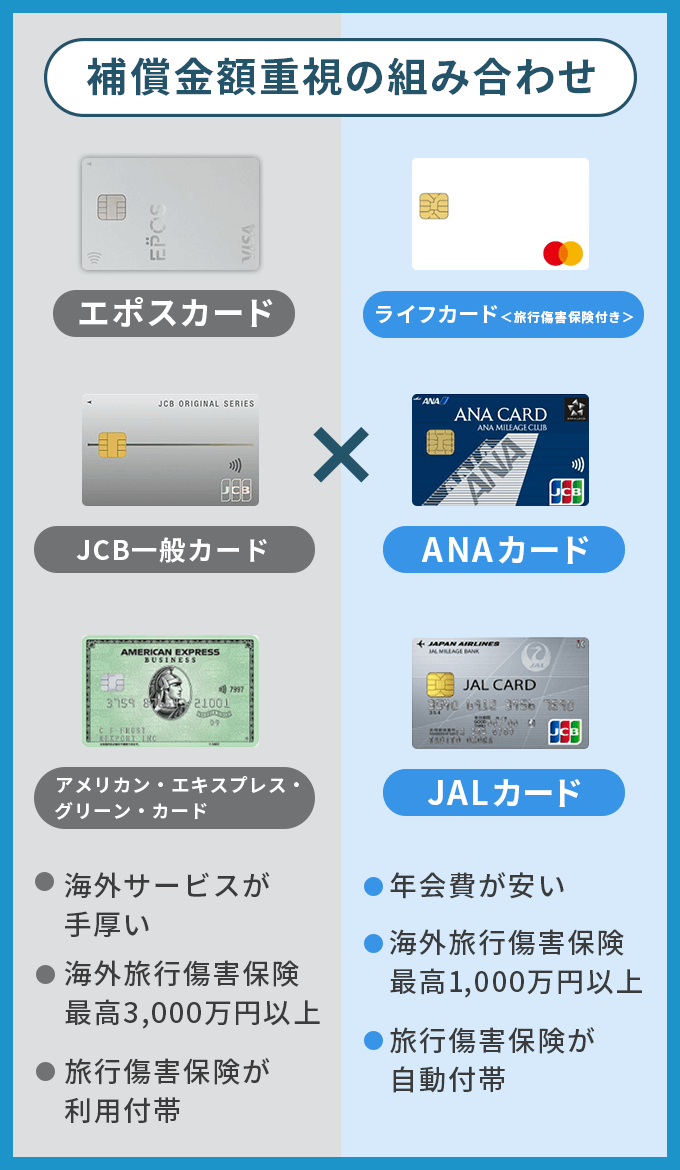

補償金額重視の組み合わせ

両行傷害保険の金額を重視するのであれば、メインカードに利用付帯の「エポスカード」「JCB カード S」なら年会費少額で最高2,000万円~3,000万円まで保証してくれます。

年会費10,000円帯のカードなら「アメリカン・エキスプレス・グリーン・カード」「SAISON GOLD Premium」「dカード GOLD」が家族特約付きでおすすめできます。

補償金額重視のおすすめカード

- アメリカン・エキスプレス・グリーン・カード:海外旅行傷害保険最高5,000万円で家族特約付き

- JCB カード S:年会費無料で最高2,000万円の海外旅行傷害保険と救援者補償などもつく

- ラグジュアリーカード:自動付帯の保険とコンシェルジュ付きで海外でのサポートが手厚い

- SAISON GOLD Premium:自動付帯の国内外旅行保険付きで家族特約付き。年会費無料条件あり

ゴールドカードなら組み合わせ不要

保険の手厚いゴールド、プラチナランクのクレジットカードなら組み合わせは必要なく、1枚持ちでも十分カバーしれくれます。ラグジュアリーカードであれば特に海外でのサービスが手厚いのが特徴です。

プラチナカードの年会費が高いと感じる方は、ゴールドカードの利用が年会費と補償内容のバランスが取れていておすすめできます。

年間の利用金額によって年会費が無料になるゴールドカードを狙うのも良いでしょう。

旅行にはゴールドカードがおすすめ

JALカード CLUB-Aゴールドカード

カードの特徴

JALカードが発行する飛行機によく乗る方におすすめのクレジットカード。搭乗ごとにフライトマイルが+25%と高くなるのが特徴。付帯保険は自動付帯で家族特約もあるので家族旅行も安心。

| 発行会社 | JALカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 17,600円(税込) |

| 付帯保険 | 国内:5000万円(自動付帯) 海外:最高1億円(自動付帯分:5,000万円) 家族特約あり ショッピング保険:300万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay(JAL Pay)、WAON、楽天Edy |

| ポイント | JALマイル |

| 申し込み条件 | 20歳以上で、ご本人に安定した継続収入のある方(学生を除く) |

| 追加カード | ETC・家族 |

海外旅行保険のクレジットカードは利用付帯のものが多く、自動付帯のカードは選択肢が限られます。

自動付帯のクレジットカードの中では「JALカード」なら免税店、空港、機内での割引やフライトでもマイル還元があるので次回の旅行用にマイルを貯めておけますし、チケットと交換したりと何かとお得です。

ゴールドランクである「JALカード CLUB-Aゴールドカード」であれば、マイルがたまりやすく傷害保険も国内外で自動付帯、家族特約も付いていて申し分ありません。

総合的にみてもJAL系のカードであれば航空系カードの代表なので信頼性もありますし、メイン・サブどちらで持っておいても良いカードといえるでしょう。

おすすめカード

- エポスカード:年会費無料で海外旅行傷害保険最高3,000万円

- SAISON GOLD Premium:年間100万円利用で年会費無料、海外旅行傷害保険は家族特約付き

- ラグジュアリーカード:自動付帯の保険とコンシェルジュ付きで海外でのサポートが手厚い

- JALカード:普段の買い物、フライトでマイルがたまる

▼関連記事

-

-

年会費無料・格安のゴールドカード比較!招待制や無料条件も解説

持つだけで価値があるゴールドカード。現在では年会費1万円未満でも持つことができるゴールドカードがいくつも発行されています。 なかには、招待状(インビテーション)が来れば年会費無料で持てるゴールドカード ...

-

-

JALカードのおすすめは?マイル還元や年会費・サービスを比較

JALを利用する方や、これからの旅行のためにマイルを貯める計画を立てている方に向けて豊富にある「JALカード」を比較していきます。 JALカードは種類が多すぎて、どれを選べばいいのかわからない方が多く ...

-

-

ANAカードのおすすめはどれ?マイル還元や年会費・機能を比較

ANAを利用した旅行や搭乗で活躍するマイルがたまるANAのクレジットカード。 ANAのクレジットカードは種類が豊富で自分に適しているカードが分からない方も多いでしょう。 そこで今回は、一般カードやゴー ...

学生専用ライフカード

学生専用ライフカード JALカード

JALカード SAISON GOLD Premium

SAISON GOLD Premium