年齢が上がってくると、もう1枚クレジットカードを作ろうと思う人や、高ステータスなカードを持ちたいという人もいるのではないでしょうか。

この記事では究極の1枚におすすめしたいゴールドカードをご紹介します。

高ステータスカードからコスパ重視のカードまでを比較しました。1枚持ちしたい方向けの選び方も紹介しています。

目次

持っていても恥ずかしくないゴールドカード究極の1枚はコレ

| カード名 | おすすめポイント |

|---|---|

JCBゴールド |

・王道ゴールドカード ・日本の国際ブランドJCBが発行 ・Amazon、スタバなど特約店のポイント還元率が高い ・将来的にプラチナも狙える ・年会費とポイント還元、補償が丁度いい |

アメリカン・エキスプレス・ゴールド・プリファード・カード |

・ステータスと存在感抜群 ・アメリカ発祥の国際ブランドアメックスが発行 ・海外旅行サービスが抜群 ・カードがメタル製なので存在感抜群 ・年会費を気にしない人におすすめ |

国際ブランドが直接発行するから高ステータス

各カード会社へ国際ブランドを提供しているのはJCB、Visa、Mastercard、AmericanExpressなどがあります。

国際ブランドが直接発行しているカードは「プロパーカード」とも呼ばれており、ステータス性は抜群です。そのため、カード審査にはそれなりの安定した職業や収入が求められます。

「誰でも持てるカードではない」といったイメージがあるので、持っていても恥ずかしくないゴールドカードと言えるでしょう。アメックスのメタル券面がギラついて恥ずかしい方はJCBゴールドを選ぶのが無難です。

スペックも申し分なし

どちらのカードも旅行傷害保険と無料空港ラウンジが付いています。

ポイントアップする特約店も豊富にあり、JCBゴールドは国内利用向けで、ドラッグストアや家電量販店も対象。

アメックスゴールドプリファードはホテルや旅行サービスが手厚いので、国内外の旅行頻度が多い方向けとなっています。家族カードが2枚まで無料なので所帯持ちでも便利に使えます。

ここからは多ジャンルのゴールドカードから1枚を選ぶための方法と各社ゴールドカードの特徴を紹介します。

ゴールドカード究極の1枚の選び方

クレジットカードを選ぶポイントとして、ポイント還元率や特典、サービスなど注目する点は多くあります。 ですが、自分の用途に合ったカードを選ぶのがベストです。

- 30代・40代~はゴールドカードの作成がおすすめ

- 年会費やサービスに注目する

- ステータス性が高いカードと実用性が高いカードの併用も選択肢の1つ

- プラチナカードならステータス性抜群

それぞれ解説していきます。

30代~40代はゴールドカードの作成がおすすめ

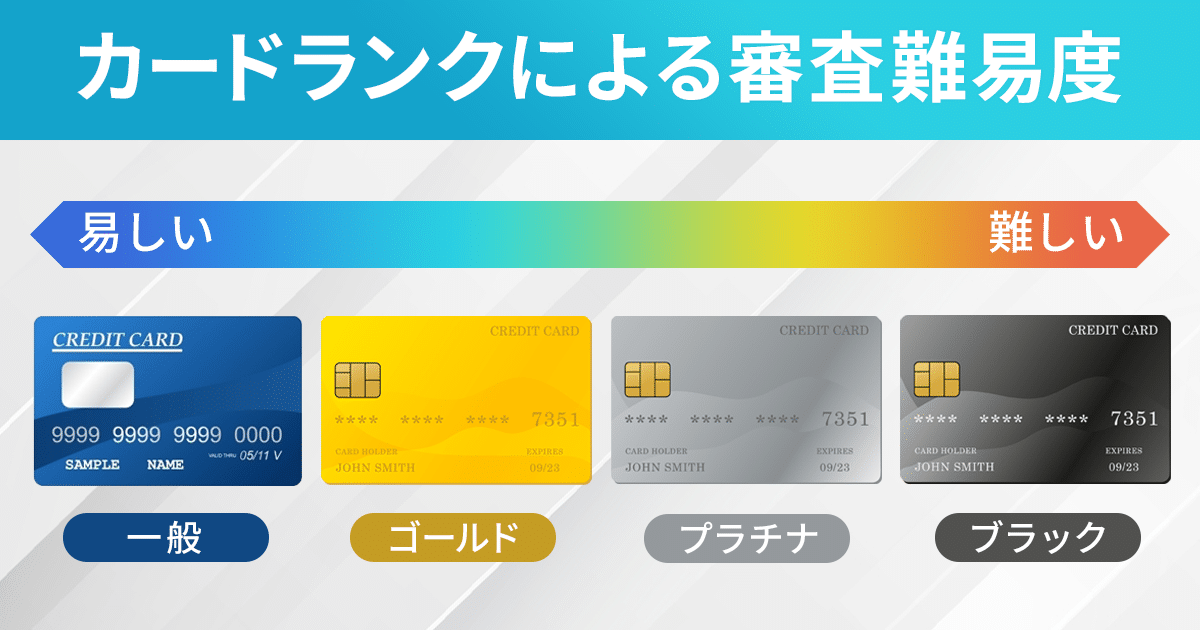

20代は一般ランクのカードを使うのが一般的ですが、30代・40代からはビジネスシーンでもクレジットカードを活用する機会が増えるため、ある程度ステータス性が高いカードを選びつつ、自分の用途も考えるのがいいでしょう。

ステータス性が高いクレジットカードを持っているだけで「社会的地位や信用」を示してくれます。

また、相手からのイメージも使うクレジットカードで変化するので、年会費はかかってしまいますが「ゴールドカード以上」のカードがおすすめです。

ゴールドカードの作成難易度はそれほど高くありませんし、仕事に就いて、ある程度経済力に余裕があれば誰でも作れます。

30代・40代の場合、毎月の収入が安定していればクレジットヒストリーによほど深い傷を負っていない限りは申し込みが可能です。

年会費やサービスに注目する

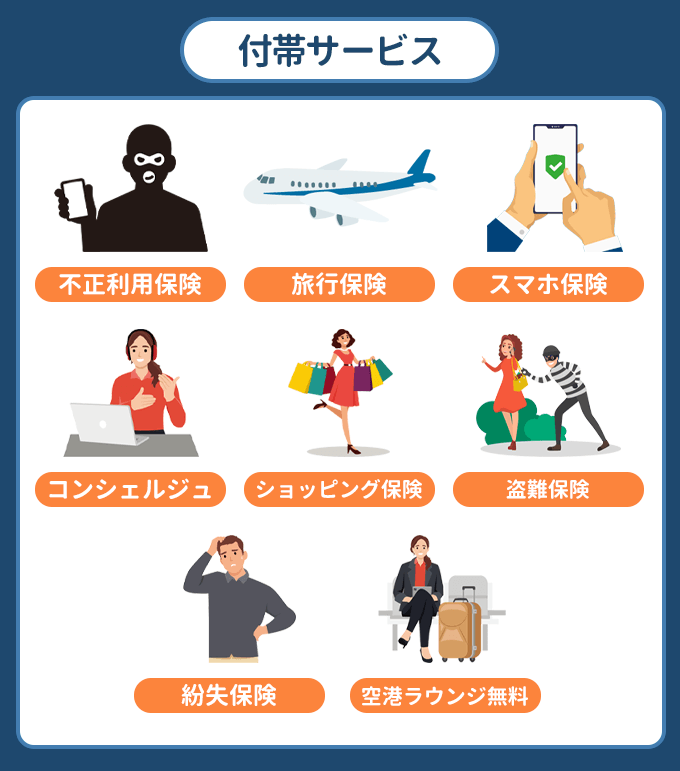

次に、年会費、特典やサービス、ポイント還元率をチェックします。

ゴールドカードは年会費がかかるものが多いですが、金融機関やクレジット会社によって年会費が異なったり、条件付きで年会費が無料になったりするカードもあります。

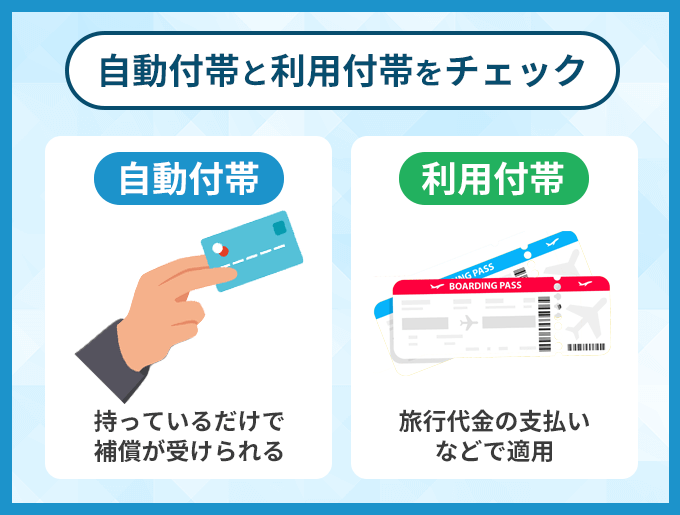

旅行が好きな人であれば、旅行損害保険が付帯されているカードや、空港ラウンジが利用できるカードがおすすめ。 旅行保険に関しては、「自動付帯」「利用付帯」の2種類があるのでよく確認をしましょう。

旅行傷害保険は「利用付帯」と「自動付帯」をチェック

利用付帯:カードで旅行代金を支払った際に付帯される

旅行が好きな人は、上記を意識してクレジットカードの申し込みを行うのがベスト。

同じ保険でも補償金額や対象人数が異なったり、カードのランクによっても異なったりします。補償内容を比較して自分にとって都合が良いカードを選びましょう。

その他、グルメや遊びなど、日々の生活で少し贅沢がしたい人は、飲食店やテーマパークなどを優待価格で利用できるカードが良いでしょう。

ポイントをお得にためたい人は、ポイント還元率が1%以上のカードや、特定のECサイトや店舗で買い物をすると還元率が高くなるカードが適しています。

ステータス性が高いカードと実用性が高いカードの併用もおすすめ

魅力的なクレジットカードが多いので、迷ってしまう人もいるでしょう。

目移りしてしまって絞れない人は、ステータス性と実用性の2種類のカードを持つのもおすすめです。

実用性で選んだカードは年会費無料であるものが多く余計な出費がありませんし、ポイントがたまりやすいカードも多くあります。年会費が無料になるゴールドカードはサブカードとしても優秀です。

ビジネスで使うカードと、プライベートで使うカードを2枚持っている人も多くいるため、迷ってしまう人は分けて保有するのも検討してみてください。

究極の1枚におすすめのゴールドカード比較

カード画像をタップで詳細へ飛べます。ブラウザバックで表に戻ることができます。

ステータスを重視した40代におすすめのクレジットカードをご紹介します。年会費が無料になるカードから、ステータス性を重視したものまで比較していますので お気に入りの一枚を決めてみてください。

それぞれのクレジットカードを詳しく解説していきます。

JCBゴールド

JCBゴールド

カードの特徴

国内唯一の国際ブランド「JCBカード」のゴールドカード。「JCBゴールドザ・プレミア」や「JCBザ・クラス」の申し込みの招待を狙うならこのカード。航空機遅延保険が付いているのも特徴

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、2年目以降11,000円(税込) |

| ポイント | Oki Dokiポイント |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) 家族特約あり ショッピング保険:500万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay、QUIC Pay |

| 申し込み条件 | 20歳以上で、ご本人に安定継続収入のある方。学生の方はお申し込みになれません。 |

| 追加カード | ETC・家族(1名様無料)・QUICPay(クイックペイ)TM |

JCBゴールドはプラチナ~ブラックへとランクアップもできるクレジットカード。利用状況によっては招待状(インビテーション)が来ることもあります。

旅行や航空保険がハイレベルな他、国内主要・ハワイ空港ラウンジが無料で利用できるので、海外旅行や出張が多い人におすすめです。

「JCB GOLD Service Club Off」で割引優待

「JCB GOLD Service Club Off」を利用すれば、国内外20万ヵ所以上で映画、スポーツ、グルメ、宿泊、レジャー、エンターテインメントの優待価格や割引価格を利用できます。

優待価格で人間ドックが受けられたり、24時間年中無休で直接医師や看護師に健康相談ができたりする、カード利用者の健康状態を気遣ったサービスも充実しています。

ポイント優待店(JCBオリジナルシリーズパートナー)で高還元

JCBゴールドはJCBが直接発行しているプロパーカードのため、他社カードよりはステータス性も高いです。

JCBのプロパーカードはJCBオリジナルシリーズと言われ、セブン‐イレブン、Amazon、スターバックスでもポイント還元が3倍~10倍となります。

百貨店、ショッピングモール、家電量販店なども対象となっているため、日常的にショッピングに出かける方ならポイントも沢山ためることが出来るでしょう。

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円 ※年間100万円以上利用で次年度以降永年無料 |

| 付帯保険 | 海外:2,000万円 国内:2,000万円 ショッピング保険300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

三井住友 ゴールド(NL)は、カードにナンバーが記載されていないスタイリッシュなカードです。

ゴールドカードから年会費がかかるものが多くある中で、三井住友カード ゴールド(NL)は年間で利用額が100万円を超えた場合、翌年以降の年会費が永年無料になる特徴があります。

最短10秒でスピード発行

※最短10秒でカード番号が発行されるので、スマホ決済やネットショッピングですぐに使いたい人にも最適。

プラスチックカードは後日届きますので街での利用もできます。

対象のコンビニ・飲食店で※7%還元

セブン‐イレブン、ローソン、マクドナルドなど対象のコンビニ・飲食店でスマホタッチ決済で※7%還元の特典が魅力となっており、よく利用する方は多くのポイントを獲得できます。

タップで表示 ※最短10秒 ※最大7%還元補足

※即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

SAISON GOLD Premium

SAISON GOLD Premium

カードの特徴

クレディセゾンが発行するゴールドカード。年間100万円利用することで翌年以降の年会費永年無料。映画料金1,000円優待や、コンビニ・カフェ・マクドナルドで最大5%還元。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000円(税込) 年間100万円利用で年会費永年無料 |

| 付帯保険 | 海外:最高1,000万円(利用付帯) 国内:最高1,000万円(利用付帯) 家族特約あり |

| スマホ決済 | Apple Pay、Google Pay、QUICPay、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み対象 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETC・家族 |

SAISON GOLD Premiumは全国2.5万件のセゾン提携店で割引などの優待を受けられるのが特徴。券面にメタルサーフェスを使用していますので高級感があります。

年間50万円ごとにボーナスポイント進呈され、年間100万円以上の利用で年会費が永年無料になるのも魅力。

映画料金1,000円に割引

「映画料金1,000円」は毎月最大3枚まで購入することがき、映画好きの方にも人気が高く対象映画館は以下がメインとなります。

・UNITED SINEMAS

・MOVIX

・SINEMA SUNSHINE

近くに対象の映画館がある方は割引価格で映画鑑賞も可能です。

コンビニ・カフェ・マクドナルドで最大5%ポイント還元

対象店舗はセブン-イレブン、ローソン、スターバックス、珈琲館、カフェ・ド・クリエ、カフェ・ベローチェ、マクドナルドとなっており、カフェのラインナップが多いです。

ポイント還元率は年間の利用金額によって変動し、毎月判定されます。10万円利用で2.5%還元となり30万円を突破すると最大の5%還元となります。

ポイントは有効期限のない「永久不滅ポイント」が採用されていますので失効を気にすることなく貯めることができます。

JALカード CLUB-Aゴールドカード

JALカード CLUB-Aゴールドカード

カードの特徴

JALカードが発行する飛行機によく乗る方におすすめのクレジットカード。搭乗ごとにフライトマイルが+25%と高くなるのが特徴。付帯保険は自動付帯で家族特約もあるので家族旅行も安心。

| 発行会社 | JALカード |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 17,600円(税込) |

| 付帯保険 | 国内:5000万円(自動付帯) 海外:最高1億円(自動付帯分:5,000万円) 家族特約あり ショッピング保険:300万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay(JAL Pay)、WAON、楽天Edy |

| ポイント | JALマイル |

| 申し込み条件 | 20歳以上で、ご本人に安定した継続収入のある方(学生を除く) |

| 追加カード | ETC・家族 |

JALカード CLUB-AゴールドカードはJALを利用する方向けのカードとなっており、普段のショッピングやフライトでJALマイルをためることが可能。

フライトマイル+25%

JALカードの中でもCLUB-Aゴールドカードからは、フライトによるマイルが25%付与されるため、飛行機の旅行や出張が多い方におすすめのカードです。

CLUB-Aゴールドカード以下のランクは10%のマイル付与となっているため倍以上の差があります。

券種が豊富

申し込みに進むと国際ブランドを選べますが、種類が多くて悩む方もいます。Visaなら世界的にどこでも利用することができ、Mastercardならヨーロッパ方面に強い特徴があります。

Suica付きのカードや東急、小田急グループでお得になるカードも発行しており、ゴールドカードといっても目的に応じてバラエティが豊富に用意されているのも特徴です。

楽天ゴールドカード

楽天ゴールドカード

カードの特徴

年会費格安で楽天市場で最大3%還元。楽天カードの基本機能や海外旅行保険に加え、ハワイ・ワイキキ・国内主要空港ラウンジ無料サービス。楽天証券の投信積立クレジット決済のポイント還元率0.75%(通常0.5%)。楽天経済圏には必須のカード。

| 発行会社 | 楽天カード株式会社 |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 2,200円(税込) |

| 付帯保険 | 海外:最高2,000万円(利用付帯) カード盗難保険 |

| スマホ決済・電子マネー | Apple Pay、Google Pay、楽天Edy |

| ポイント | 楽天ポイント |

| 申し込み条件 | 原則20歳以上の安定収入のある方 |

| 追加カード | ETC(年会費無料)・家族カード |

楽天ユーザーであれば必須のカードとなっており、上位ランクである楽天プレミアムカードのラインナップも用意しています。

年会費最安

楽天ゴールドカードは年会費2,200円(税込)となっているため他社のゴールドカードと比較すると非常に安価な設定となっています。

国内主要空港のラウンジを年間2回まで無料、楽天市場でポイント3倍など最低限の付帯サービスは付いていますが、楽天プレミアムカードと比較すると劣ります。

優待重視なら楽天プレミアムカード

他社カードと同程度の付帯サービスを求めるなら、年会費11,000円で海外空港ラウンジが無料になるプライオリティパス付の楽天プレミアムカードを選択しましょう。

まずはコスパの良いゴールドカードを使ってみたいという方は楽天ゴールドカードを選ぶのが良いでしょう。

ラグジュアリーカードゴールド

LUXURY CARD(ラグジュアリーカード)Gold Card™

カードの特徴

Mastercardの中でも最もランクの高いワールドエリートマスターカードを付帯。デザインはYellow GoldとRose Goldの2色展開となっており、24金コーティングが施されているのが特徴。ポイント還元率が1.5%と高く、電子マネーや固定費の利用でもポイント還元率が下がらない。

| 発行会社 | Black Card I株式会社 |

|---|---|

| ポイント還元率 | 1.5% |

| 年会費 | 220,000円(税込) |

| 付帯保険 | 海外:最高1.2億円(自動付帯) 国内:最高1.2億円(利用付帯) 航空機遅延費⽤、家族特約あり |

| スマホ決済 | Apple Pay、QUICPay、Suica、PASMO、PayPay、d払い、楽天ペイ、au PAY |

| ポイント | ラグジュアリー・リワード・ポイント |

| 申し込み条件 | 20歳以上(学生不可) |

| 追加カード | ETCカード、家族カード 55,000円(税込) |

ゴールドカードの中でも最もステータス性が高く、年会費も高いのがラグジュアリーカードゴールドです。

一般的なクレジットカードの約4倍の重さの金属製のカードで、イエローゴールドのデザインは他社のゴールドカードとは輝きが違います。

カードホルダーには経営者・起業家が多く、国内外の旅行傷害保険が手厚いのも特徴。

ポイント高還元と豊富な優待

基本の還元率が1.5%と高いため、全ての支払いを1枚にまとめることが出来ます。また、年会費相応のサービスが付帯しています。

・リムジンサービス

・レストランでコース料理のアップグレードやVIP待遇

・主要空港のラウンジを無料で利用できる

・全国の映画館で利用可能な「映画鑑賞券」を毎月3枚提供

上記のように優待サービスは他社カードと比較しても手厚くなっています。

下位ランクにはブラックとチタンをラインナップ

ラグジュアリーカードは4種類のランクが用意されており、最上位の招待制カードである「Black Diamond™」の下が「Gold Card™」となります。

まずは利用してみたいという方は年会費55,000円の「Titanium Card™」から使ってみると良いでしょう。低ランクのチタンカードでも、他社カードと比較するとプラチナ程度の優待サービスを誇っています。

Oliveフレキシブルペイ ゴールド

Oliveフレキシブルペイ(ゴールド)

カードの特徴

世界シェアNo.1のVisaブランド。1枚でキャッシュカード、デビットカード、クレジットカード、ポイント払いを選択可能。銀行とVpassアプリを一括管理できる。SBI証券のクレカ積立のポイント還元率が1.0%。Vポイントアッププログラムのポイント還元率は最大20%

| 発行会社 | 三井住友カード株式会社 |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円年間100万円利用で翌年以降永年無料 |

| 国際ブランド | Visa |

| 付帯保険 | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) お買物安心保険:最高300万円 |

| 電子マネー | ApplePay、Googlepay |

| ポイント | Vポイント |

| 申し込み条件 | 日本国内在住で満18歳以上の個人のお客さま※クレジットモードは満20歳以上が対象 |

| 追加カード | ETCカード 年会費550円(税込) |

Oliveフレキシブルペイのゴールドランクは三井住友銀行の口座開設とSBI証券口座の管理がSMBC IDで管理可能なカードです。

SBI証券でクレカを利用したNISAなどの積立でポイント還元があるので、投信積立をする方には最適なカードです。

Vポイントアッププログラムで最大20%還元

三井住友カード ゴールド(NL)同様に対象のコンビニ・飲食店でスマホのタッチ決済で※7%還元のポイントアップ特典があります。

プラスでOliveアカウント限定の特典を満たすと対象店舗では最大で20%還元となります。

年間100万円利用で年会費永年無料

Oliveのゴールドカードも※年間100万円利用で年会費が永年無料になります。

クレカ積立用や、コンビニ・飲食店用にカードを発行するのも良いでしょう。

※即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

apollostation THE GOLD

apollostation THE GOLD

カードの特徴

ポイント還元率は1,000円で10ポイントと常に2倍。年に一度カードを利用すると通常年会費550円の「ねびきプラスサービス」が年会費無料で付帯。ショッピングご利用金額累計が年間200万円以上で、次年度年会費無料

| 発行会社 | 出光クレジット |

|---|---|

| ポイント還元率 | 1.0%~2.0% |

| 年会費 | 11,000円(税込) |

| 旅行保険 | 国内旅行傷害保険:最高5,000万円(利用付帯) 海外旅行傷害保険:最高5,000万円(自動付帯) ※傷害死亡・後遺障害の金額です ショッピングガード保険:年間300万円 |

| ポイント | プラスポイント |

| スマホ決済・電子マネー | Apple Pay、Google Pay |

| 申し込み条件 | 年齢25歳以上で安定収入のある方 |

| 追加カード | ETCカード(年会費無料)、家族カード |

apollostation THE GOLDはゴールドカードとしての空港ラウンジサービスや付帯保険の他にもガソリン値引きに特化しているカードです。

基本のポイント還元率も1.0%と高還元なのも魅力。

ガソリン・軽油が最大10円/ℓ引き

apollostationなどapollostationでガソリン代が割引になる「ねびきプラスサービス」が年会費無料で付帯します。

入会後1ヶ月間はガソリン・軽油が5円/ℓ引きとなり、その後はショッピング利用金額に応じて値引き単価がアップする仕組み。

2円/ℓ引きが最低となり、月間10万円以上のショッピング利用額があるとガソリン・軽油が最大10円/ℓ引きとなります。

出光スーパーロードサービス

ドライブ中の事故や故障の際に、24時間・365日対応してくれる「出光スーパーロードサービス」が無料で付きます。「ねびきプラスサービス」同様に本来なら年会費がかかるサービスですが無料付帯となります。

日常的に車を利用している方は、万が一の時は利用できますし、JAFに加入の方なら乗り換えを考えてもいいでしょう。

三菱UFJカード ゴールドプレステージ

三菱UFJカード ゴールドプレステージ

カードの特徴

三菱UFJニコス株式会社が発行する年会費も格安のゴールドカード。安定した収入のある人であれば20歳以上から申し込み可能。空港ラウンジも利用可能

| 発行会社 | 三菱UFJニコス |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000(初年度無料) |

| 付帯保険 | 国内:最高5,000万円(利用付帯) 海外:最高5,000万円(自動付帯、家族特約付き) ショッピング保険300万円 |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| ポイント | グローバルポイント |

| 申し込み条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) |

| 追加カード | ETCカード(年会費無料) 家族カード(年会費無料) UnionPay(銀聯) 新規発行手数料1,100円(税込) |

三菱UFJニコス発行の銀行系カードとなるため、セキュリティは抜群。24時間365日不正利用をモニタリングしています。

第三者による不正利用にあったとしても全額補償してくれます。

ホテル・レジャー・グルメ・エンタメ割引

全国約20,000軒のホテル・旅館や、遊園地・テーマパークなどが割引価格で利用できます。

店舗一例

・三井ガーデンホテル

・八景島シーパラダイス

・コメダ珈琲店

・ムビチケ

ジャンル問わず多くの店舗で割引優待を受けることができるので、お出かけの際には会員サイトをチェックするのも良いでしょう。

対象のコンビニ・飲食店で5.5%還元

セブン‐イレブン、ローソンコカ・コーラ自販機など対象の店舗でスマホタッチ決済をすると5.5%還元となります。

さらにリボ払い「楽Pay」に登録するだけで+5%還元が上乗せされるため、10.5%還元も簡単に条件を満たすことができます。

三井住友カードをよく比較されますが、三菱UFJカード ゴールドプレステージの方がポイント還元率を上げる条件は簡単です。

エポスゴールドカード

エポスゴールドカード

カードの特徴

マルイが手がけるカードで、マルイで年4回10%割引の特典がある。全国10,000店ある飲食店・レジャー施設などで割引優待。3つのショップを選んでポイントアップするゴールドカード独自の特典も付帯。一般カードで年間50万円利用してランクアップすると初年度から年会費無料。

| 発行会社 | 株式会社エポスカード |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 5,000円(税込) 年間50万円利用で年会費無料 |

| 付帯保険 | 海外:最高5,000万円(利用付帯) |

| スマホ決済・電子マネー | Apple Pay、Google Pay |

| ポイント | エポスポイント |

| 申し込み対象 | 満18歳以上のかた(学生を除く)。すでにエポスカードをお持ちのかたは18歳・19歳(学生を除く)でも可能 |

| 追加カード | ETC・家族 |

年間50万円利用すれば永年無料で所持できるゴールドカードです。比較的簡単にクリアできる条件から、人気を集めています。

マルイ・モディでポイント2倍

マルイやモディ、マルイウェイブチャネルでは常時ポイント還元率が2倍になり、全国10,000店の優待店舗でもポイントアップする優待サービスがあります。

自宅の周辺にあって頻繁に足を運ぶ人に嬉しいカードです。

選べるポイントアップショップでポイント3倍

ゴールド会員以上から利用可能になる「選べるポイントアップショップ」を利用可能で、対象店舗にはコンビニ、スーパー、ドラックストア、電気、水道、保険などから3つ選べます。

選択した項目での支払いはポイント3倍(1.5%還元)となるので、よく利用する項目を設定しておけば多くのポイントを獲得できます。

アメリカン・エキスプレス・ゴールド・カード

アメリカン・エキスプレス®・ゴールド・プリファード・カード

カードの特徴

充実の保険内容だけでなく、ホテルやレストランの優待や、世界中の空港ラウンジの利用ができるプライオリティパスが無料で利用できるなど、アメックスならではのサービスが豊富。100円=1ポイント還元の「メンバーシップ・リワード・プラス」が自動付帯

| 発行会社 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 39,600円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) 家族特約有り ショッピング保険最高500万円 |

| スマホ決済 | Apple Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み対象 | 20歳以上 |

| 追加カード | ETCカード(年会費無料)発行手数料935円 家族カード2枚まで無料、3枚目以降19,800円(税込) |

旅行やダイニングなどの新しい体験が好きな人におすすめの一枚。

スーツケース1個を無料で配送したり、空港VIPラウンジ年会費が無料だったり、旅行保険が充実しています。 また、入会後のポイント付与が充実しています。

入会後3ヶ月以内に50万円のカード利用で30,000ポイント

ステータス性が高い

アメリカンエキスプレスはステータス性が高いことが知られており、ゴールドカードは誰もが憧れる1枚となっています。

一方で、Americanexpressの国際ブランドはVisa、Mastercard、JCBに次ぐシェア率のため、利用できない場所があるなど不便な点もあるので、Visaなどと2枚持ちががおすすめです。

30代・40代が究極の1枚で選ぶゴールドカード

収入や生活、利用状況は人それぞれの為、「この1枚」と決めるのは難しいのが本音です。

以下はゴールドカードの中でもそれぞれの利用目的に特化した究極の1枚を選別しています。

- ステータス+知名度:アメックスゴールド

- ステータス+高級感:ラグジュアリーカードゴールド

- コスパ+日常利用:三井住友カード ゴールド(NL)

- コスパ+趣味:SAISON GOLD Premium

- オールラウンダーな1枚:JCBゴールド

単純に持っていてカッコいいとされる存在感の強いゴールドカードは「アメックスゴールド」「ラグジュアリーカードゴールド」となりますが年会費は高め。

ですので、ライフスタイルに合わせて究極の1枚を選択するのがいいでしょう。

ステータス+高級感:ラグジュアリーカードゴールド

LUXURY CARD(ラグジュアリーカード)Gold Card™

カードの特徴

Mastercardの中でも最もランクの高いワールドエリートマスターカードを付帯。デザインはYellow GoldとRose Goldの2色展開となっており、24金コーティングが施されているのが特徴。ポイント還元率が1.5%と高く、電子マネーや固定費の利用でもポイント還元率が下がらない。

| 発行会社 | Black Card I株式会社 |

|---|---|

| ポイント還元率 | 1.5% |

| 年会費 | 220,000円(税込) |

| 付帯保険 | 海外:最高1.2億円(自動付帯) 国内:最高1.2億円(利用付帯) 航空機遅延費⽤、家族特約あり |

| スマホ決済 | Apple Pay、QUICPay、Suica、PASMO、PayPay、d払い、楽天ペイ、au PAY |

| ポイント | ラグジュアリー・リワード・ポイント |

| 申し込み条件 | 20歳以上(学生不可) |

| 追加カード | ETCカード、家族カード 55,000円(税込) |

年会費が最も高いラグジュアリーカードゴールドはまさに究極の1枚と言っても過言ではありません。

・還元率が下がらないので様々な支払いに適している

・専属コンシェルジュサービスが手厚い

・デザインと高級感が圧倒的

基本のポイント還元率が高いため、様々な支払いに利用できるのがメリットですし、電子マネーや固定費の支払いもポイント還元率が下がらないので1枚ですべてが完結します。

旅行のサービスやコンシェルジュも他社カードとは比較にならないほど充実しています。

高い年会費も気にならない経営者の方は究極の1枚として発行してみてはいかがでしょうか。

ステータス+知名度:アメックスゴールド

アメリカン・エキスプレス®・ゴールド・プリファード・カード

カードの特徴

充実の保険内容だけでなく、ホテルやレストランの優待や、世界中の空港ラウンジの利用ができるプライオリティパスが無料で利用できるなど、アメックスならではのサービスが豊富。100円=1ポイント還元の「メンバーシップ・リワード・プラス」が自動付帯

| 発行会社 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド |

|---|---|

| ポイント還元率 | 1.0% |

| 年会費 | 39,600円(税込) |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) 家族特約有り ショッピング保険最高500万円 |

| スマホ決済 | Apple Pay |

| ポイント | メンバーシップ・リワード |

| 申し込み対象 | 20歳以上 |

| 追加カード | ETCカード(年会費無料)発行手数料935円 家族カード2枚まで無料、3枚目以降19,800円(税込) |

持っているとカッコイイゴールドカードとして多くのサイトで紹介されているアメリカン・エキスプレス・ゴールド・カードは、ゴールドカードの王道ともいわれており、ステータス性は抜群です。

家族カードの年会費も1枚無料なので、旅行好きな夫婦で持つのもいいですし、単純に自慢したい方にも最適です。

コスパ+日常利用:三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)

カードの特徴

三井住友カードが発行しているゴールドカードで、手厚い国内外旅行傷害保険や空港ラウンジサービスなどの充実した付帯サービスと、どこで利用しても恥ずかしくないステータ性が魅力

| 発行会社 | 三井住友カード |

|---|---|

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5% |

| 年会費 | 5,500円 ※年間100万円以上利用で次年度以降永年無料 |

| 付帯保険 | 海外:2,000万円 国内:2,000万円 ショッピング保険300万円 |

| 電子マネー・スマホ決済 | iD・PiTaPa・WAON Apple Pay・Google Pay |

| ポイント | Vポイント |

| 申し込み対象 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 追加カード | ETC・家族 |

実用的な面で人気のある三井住友カード ゴールド(NL)は、NISAなどの積立投資用クレカや、コンビニ用クレカとして人気が高いです。

カード発行後は年会費無料の100万円を達成すれば、その後は年会費永年無料なので、初年度で達成を目標として利用している方も多く、特約店専用クレカとして保持している人も多数。

主に日常利用のゴールドカードとして優秀です。

コスパ+趣味:SAISON GOLD Premium

SAISON GOLD Premium

カードの特徴

クレディセゾンが発行するゴールドカード。年間100万円利用することで翌年以降の年会費永年無料。映画料金1,000円優待や、コンビニ・カフェ・マクドナルドで最大5%還元。

| 発行会社 | クレディセゾン |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 11,000円(税込) 年間100万円利用で年会費永年無料 |

| 付帯保険 | 海外:最高1,000万円(利用付帯) 国内:最高1,000万円(利用付帯) 家族特約あり |

| スマホ決済 | Apple Pay、Google Pay、QUICPay、iD、Suica、PASMO |

| ポイント | 永久不滅ポイント |

| 申し込み対象 | 18歳以上のご連絡が可能な方 |

| 追加カード | ETC・家族 |

SAISON GOLD Premiumはメタルサーフェスのため、他社カードと違い見栄えも良いのが特徴。

セゾングループに限らず映画やカフェ系の特典が多いことから、休日の趣味利用にも特化しています。スターバックスや珈琲館などを毎日利用する方は持っていても良い1枚となっています。

オールラウンダーな1枚:JCBゴールド

JCBゴールド カードの特徴 国内唯一の国際ブランド「JCBカード」のゴールドカード。「JCBゴールドザ・プレミア」や「JCBザ・クラス」の申し込みの招待を狙うならこのカード。航空機遅延保険が付いているのも特徴

発行会社

ジェーシービー

ポイント還元率

0.5%

年会費

初年度無料、2年目以降11,000円(税込)

ポイント

Oki Dokiポイント

付帯保険

海外:最高1億円(利用付帯)

国内:最高5,000万円(利用付帯)

家族特約あり

ショッピング保険:500万円

スマホ決済・電子マネー

Apple Pay、Google Pay、QUIC Pay

申し込み条件

20歳以上で、ご本人に安定継続収入のある方。学生の方はお申し込みになれません。

追加カード

ETC・家族(1名様無料)・QUICPay(クイックペイ)TM

「年会費をそこまでかけたくない」「利用する店舗もそこまで気にしない」「ステータス性はそれなりに欲しい」という方におすすめなのがJCBゴールドです。

JCBゴールドは年会費1万円代のゴールドカードの中ではステータス性もそれなりに高く補償も手厚いため、場所を気にせず日常利用したい方には最適な1枚。

今まで紹介したゴールドカードは年会費が高い物もあれば特約店が決まっているものもあります。なかなか決められないという方はJCBゴールドから利用するのもいいでしょう。

ブラックカードまでランクアップしていけるのもメリットです。

ゴールドカードに申し込むときの注意点

クレジットカードの申し込み時にやってはならないことや、今までクレジットカードを持っていなかった人は以下に注意して申し込む際の注意点は下記です。

- クレジットカードの申し込みを同時に行う

- 初めてクレジットカードの申し込みをする人は注意

それぞれ見ていきましょう。

クレジットカードの申し込みを同時に行う

ステータス性と実用性の併用を検討している人は、クレジットカードの申し込みを同時に行わないようにしてください。

よくあるケースとして「1社落ちてしまった時のために保険でもう1社に申し込みを行う」人がいますが、信用を落とす行為です。 カード会社にとって同時に申し込みを行う行為は、下記のような印象を与え、逆効果です。

・どうしてもお金を借りたい人

・新規入会キャンペーンポイント目的

カード会社は申し込み情報を共有しているので、審査に通過する確率がグッと下がります。また、審査に通過するか心配になって虚偽の情報を申告した場合もすぐに露見します。

嘘が判明した場合は、カード会社のデータベースに社内ブラックとして登録され、一切カードの発行を受け付けてくれません。

初めてクレジットカードの申し込みをする人は注意

クレジットカードの審査において、年収や職業などの他に信用力が重要になります。 「支払いを行うかどうか」を判断する支払い能力を指していて、審査ではクレジットヒストリー(クレヒス)が確認されます。

キャッシングやローンの返済情報などの履歴も含まれるので、ある程度クレヒスを積んでおきましょう。 また、過去に自己破産を経験している人は、履歴が7年残るので審査の通過が困難です。

稀に、初めて申し込みをする人でクレヒスが真っ白の人がいますが、注意が必要です。一見問題がなさそうですが、40代であるのにクレヒスがない人は「スーパーホワイト」扱いされ、審査で不利になる場合があるからです。

カード会社はクレヒスがない「理由」までは追求できないため「過去に金融に関する事故があったから今までクレジットカードが作れなかった」と警戒される可能性があります。 しかし、クレヒスは携帯電話の分割購入の支払いでも積めるので、完全に真っ白であるケースは少ない傾向があります。

もしクレヒスが真っ白であるならば、一般ランクのカードから作成しましょう。

ゴールドカード究極の1枚に関するよくある質問

クレジットカードに関するよくある質問をまとめましたので、クレジットカードに関する気になる点を以下で確認してみてください。

30代・40代でもクレジットカードの審査に落ちることはあるの?

前述した通り、クレヒスがないと落ちる可能性があります。クレヒスが真っ白である「スーパーホワイト」と、金融事故を起こした「ホワイト」では見極めが困難だからです。 信用情報機関に情報が載っていない人は、一律して審査が厳しくなります。

住宅ローンや車のローン以外で借り入れのある方は、返済が滞った記録があると審査落ちする可能性も上がります。

支払い滞納がなく、安定した収入が継続している方なら問題なく審査に通過できるでしょう。

40代でブラックカードを持つことはできるの?

可能です。40代、50代はブラックカードの適齢期とも呼ばれる時期であるため、40代こそブラックカードを保有するのに相応しいでしょう。

しかし、ブラックカードの特性上、自分で申し込みができません。カード会社から招待状(インビテーション)を貰った人だけが作成できるクレジットカードです。 インビテーションの入手方法はカード会社によって異なるので、簡単に入手ができません。

ブラックカードのインビテーション獲得に重要なのは利用実績です。職業や年収も重要ですが、カード会社は利用実績を確認しています。

クレジットカードは1枚よりも複数枚持っていたほう良いの?

クレジットカード平均保有枚数は男女に関係なく2枚を超えています。

カードを複数枚所持しているのが一般的で、ステータス性と実用性に分けて保有している人が多い傾向があります。 ゴールドカードやプラチナカードでステータス性を意識して、年会費が無料のポイントがたまりやすいカードを持っている人がほとんどです。

サービスや保険が異なるため、多くの人がメインカードとサブカードを決めて利用しています。複数枚持っていると管理に手間がかかってしまいますが、利点が圧倒的に多いため、複数枚所持するのがおすすめです。

ゴールドカードの年収の基準はある?

カード会社は年収や審査に関わる条件を開示しません。そのため、明確な基準は設けられていいません。

近年ではゴールドカードの発行率も高くなっており、利用者も増加しています。昔ほど年収を重要視していませんが、一般的な基準としては300万円程度の年収から発行できると言われています。

ゴールドカードの審査通過で最も重視するのは、年収よりも「滞納がないか」と「継続的な安定収入」です。

Visa、Mastercard、JCB、AmericanExpressどれを選べばいい?

国際ブランドは「旅行をするか」「主な利用先」「サブカードと異なるものを選択」を基準に選ぶと良いでしょう。

すでにお持ちのクレジットカードがあれば、異なる国際ブランドを選択した方が利用先で困ることはありません。国内外で旅行に行く方は以下の選び方を参考に選択しましょう。

Mastercard:世界シェアNo.2、ヨーロッパ方面に広く普及

JCB:日本での利用は問題ないが、海外利用もあるなら心もとない

AmericanExpress:旅行系のサービス抜群、利用できない場所もある、アメリカ向け

王道のJCBゴールドから利用してみよう

JCBゴールド

カードの特徴

国内唯一の国際ブランド「JCBカード」のゴールドカード。「JCBゴールドザ・プレミア」や「JCBザ・クラス」の申し込みの招待を狙うならこのカード。航空機遅延保険が付いているのも特徴

| 発行会社 | ジェーシービー |

|---|---|

| ポイント還元率 | 0.5% |

| 年会費 | 初年度無料、2年目以降11,000円(税込) |

| ポイント | Oki Dokiポイント |

| 付帯保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) 家族特約あり ショッピング保険:500万円 |

| スマホ決済・電子マネー | Apple Pay、Google Pay、QUIC Pay |

| 申し込み条件 | 20歳以上で、ご本人に安定継続収入のある方。学生の方はお申し込みになれません。 |

| 追加カード | ETC・家族(1名様無料)・QUICPay(クイックペイ)TM |

ステータス重視のカード、コスパ重視のカード、どちらをメインにするのかは利用する人の自由です。

支払い料金の管理などやや手間がかかってしまいますが、クレジットカードを複数枚所持していると別々のサービスを受けられたり、優待があったりするので、最低でも2枚は持っておきたいですね。

ご紹介したクレジットカードの中から選べないという方は「JCBゴールド」がゴールドカードの中でもスタンダードで使いやすく、特約店も多いため自然とポイントがたまります。

保険なども手厚いので、理解が深まったときに「発行しておいてよかった」と思えるカードです。プロパーカードの為、40代が持っていて恥ずかしくないゴールドカードと言えます。

利用目的が決まっている方は自分にピッタリなカードを選ぶのが正解です。

▼関連記事

-

-

プロパーカードと提携カードの違いを解説!最強のプロパーカードはどれ?

クレジットカードの「プロパーカード」という言葉を聞いたことがある方も多いと思いますが、そもそもプロパーカードとはどのようなものかご存知でしょうか。 ここでは、プロパーカードがどのようなものなのか、各カ ...

-

-

年会費無料・格安のゴールドカード比較!招待制や無料条件も解説

持つだけで価値があるゴールドカード。現在では年会費1万円未満でも持つことができるゴールドカードがいくつも発行されています。 なかには、招待状(インビテーション)が来れば年会費無料で持てるゴールドカード ...

-

-

即日発行可能・スピード発行可能なゴールドカード比較!

海外旅行傷害保険が付帯していたり、提携店舗での特典やサービスが充実しているのがゴールドカード。 ステータス性も高く一目置かれるので、いつかはゴールドカードを持ちたいと考えている方も多いでしょう。一般カ ...

-

-

おすすめゴールドカード比較!利用者数の多いランキングや選び方も解説

クレジットカードのランクは一般、ゴールド、プラチナ、ブラックと4段階あります。 ブラックカードが最も高いランクに位置していますが、発行しているカード会社が少ないこともありプラチナカードが実質最上位ラン ...